A股退市潮起(退市前股票大涨)

原创首发 | 金角财经

作者 | 塞尔达

“应退尽退”,正成为A股大势。

刚刚过去的2022年,A股退市数达创纪录的46家,为此前三年退市数量总和。

从退市类型来看,未来财务类退市估计还是主流。由于去年财报尚未披露,仅从三季报数据统计,沪深两市可能触发财务类退市指标的公司将达到93家。

此外,还有多家公司触发了重大违法类、交易类、规范类的退市警报。

“保壳”压力下,不少濒临退市的公司,尝试使用突击创收、股东输血、保壳式重组等各种招数力挽狂澜。

不过这些招数如今也不一定好用了。仅2022年最后两个月,就有数十家上市公司收到了沪深交易所对其异常财务数据的问询函。

值得注意的是,即使A股退市数量大幅增加,但整体退市率依然十分低。

相比美股6%的退市率,A股2022年退市率不足1%,市场不乏声音认为退市标准依然十分宽松。

可以确定的是,2023年A股退市数量还会继续增加,但冰冻三尺非一日之寒,清退劣质公司依然任重而道远。

谁将退市?

A股近两年退市数量激增,源于2020年出台的“退市新规”。

2020年,沪深交易所对《股票上市规则》中涉及退市制度的相关内容进行系统性修订,主板与双创板在退市指标、退市流程等方面保持标准、步调一致,被称为“退市新规”。

退市新规的杀伤力可谓立竿见影,证监会在去年末表示,近两年退市家数占30多年来全部已退市公司总量的40%。

展望2023年,财务类退市预计还是主流,财务类退市指标包括两大类:

“净利润+营业收入”组合指标,即最近一个会计年度净利润亏损(本文若无特别强调,净利润均指扣非前后净利润孰低值)且营业收入低于1亿元;“净资产为负值”指标,即最近一个会计年度期末净资产为负值。

上市公司触及任意一类,股票交易将被实施退市风险警示,次年再触及,交易所将决定公司股票终止上市。

“净利润+营业收入”组合指标方面,由于去年年报尚未发布,金角财经据2022年三季报数据统计,沪深两市有63家上市公司在去年前三季度净利润亏损且营收低于1亿。

值得注意的是,“且”意味着营收和净利润作为退市指标中属于并列关系,也意味着上面表格中越靠后的公司,即使净利润亏损,但只要四季度冲一冲,使全年营收过亿,有可能豁免于触及“净利润+营业收入”退市组合指标。

相比之下,表格中靠前的公司风险则明显大得多。比如*ST西源,去年前三季度营业收入仅有7万元,净利润亏损了1.08亿,在已戴星的情况下,若四季度业绩不能大幅逆转,退市风险极大。

上述63家公司中,有26家发布了2022年业绩预告。*ST吉艾、盟科药业、ST天山预告营收的下限分别为0.45亿、0.47亿、0.7亿,净利润下限分别为预亏11.5亿、3亿、0.42亿,触及“净利润+营业收入”组合指标机会较大。

同时,也有不少披星戴月的公司业绩真的出现了“大幅逆转”。比如ST新城和*ST中昌,去年前三季度营收分别只有0.22亿和0.08亿,净利润分别亏损0.96亿和0.86亿,从当时情况看,触及退市指标的机会十分大;

不过,在随后的业绩预告中,这两家公司即使净利润下限依然预亏0.5亿和4.8亿,但预告营收下限达到了2.2亿和1.3亿,因“营收过亿”避免触及“净利润+营业收入”组合指标。

“净资产为负值”方面,截至2022年三季度末,共有39家公司触及,其中23家在2021年末时净资产已为负值。

比如已经戴星的*ST华源、*ST中安、*ST凯乐,在2021年末净资产已为负数,2022年净资产进一步恶化,三季度末均小于-20亿元。

同时,这39家公司中,有10家发布了2022年业绩预告,当中8家归母净利润下限预亏。

比如*ST吉艾和*ST华源分别为预亏11.5亿和9.2亿,而这两家公司2021年末净资产分别为-7.96亿和-21.09亿,最终触及“净资产为负值”机会十分大。

预告归母净利润为正的两家公司分别是*ST雪莱和*ST尤夫,预值下限分别为0.51亿和4.1亿。

不过,这两家公司2021年末净资产为-1.53亿和-13.54亿,利润数据相对净资产负值规模较小,避免触及“净资产为负值”可能性依然不大。

值得注意的是,截至2022年三季度末,有9家公司净资产为负数,且营收少于1亿和净利润亏损,意味着有“双重踩线”的风险。

这9家公司中有8家为*ST(被实施退市风险警示),而没有戴*ST的ST商城,此前曾通过再融资、破产重整等方式暂时由*ST“摘星”变为ST(被实施其他风险警示),但截至2022年三季报的数据显示,其净资产又重回负数。

据ST商城的业绩预告,2022年归母净利润预告下限为亏损0.7亿,结合其2021年末净资产为-0.16亿,再次变回*ST的风险并不少。

此外,从预告情况看,*ST雪莱、*ST中昌、ST商城有望因营收勉强过亿避免“双重踩线”,不过这三家公司触及“净资产为负值”的概率依然不小。

对于已经触及财务类退市风险警示的*ST公司来说,如果2022年四季度不能及时消除财务风险,将于2022年年报披露后被实施退市。

在规范类退市方面,有“半数以上董事无法保证公司所披露半年度报告或年度报告的真实性、准确性和完整性”的规定,而去年三季报被董监高拒绝保证真实性的公司,包括*ST腾信、*ST紫晶、*ST辅仁。

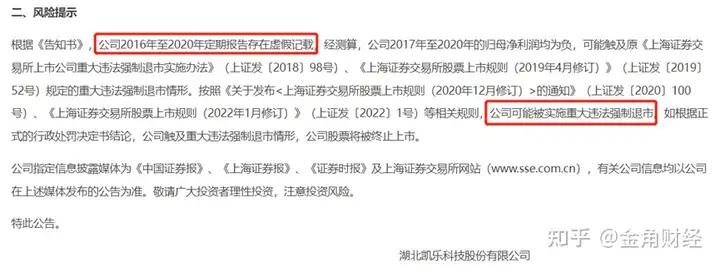

在重大违法类强制退市方面,目前已有包括*ST凯乐、*ST泽达、*ST紫晶、*ST金洲、*ST计通在内的多家公司,提示了因财务数据等造假可能触及的重大违法强制退市风险。

*ST凯乐去年末公告称,公司可能被实施重大违法强制退市。据证监会资料,*ST凯乐连续五年财务造假,累计虚增营业收入512.25亿元,虚增利润总额59.36亿元,2017年至2020年的归母净利润实则均为负。

*ST凯乐公告

*ST泽达、*ST紫晶是2020年才上市的新公司,但经证监会查实,两家公司因连续财务造假、涉嫌欺诈发行等违法行为,可能被实施重大违法强制退市;

*ST金洲、*ST计通则因虚增收入和利润,很可能会触发“年报造假退市”的条件。

在交易类强制退市方面,根据退市新规,上市公司连续20个交易日股票收盘市值均低于3亿元,交易所决定终止其股票上市。

*ST泽达在去年12月19日收盘市值跌为3.04亿元,12月23日为3.72亿元,该公司彼时公告称,如果公司股价持续下行,未来可能触及交易类强制退市的情形。

此外,*ST泽达还同时触及重大违法强制退市和财务类强制退市,可谓“三重踩线”。

截至1月20日,春节前最后一个交易日,*ST泽达总市值为3.16亿,交易类退市风险未解。

面临类似风险的还有*ST科林,1月20日,该公司收盘总市值为3.17亿,与“3亿”也仅是一步之遥;

同时,去年三季报显示,*ST科林净资产为负数,营收只有0.4亿,净利润亏损0.57亿,也面临“双重踩线”风险。

“都有空子可钻”

道高一尺魔高一丈,退市新规刚出来时,市场就有声音认为,以中国资本市场多年发展的“智慧”,什么级别的财务指标都有空子可钻,“定松了定紧了都没用,对策肯定马上就有”。

一般来说,上市公司保壳手法主要有通过实施与主营业务关联不大的交易,来突击增加营业收入和净利润;或者借助外部力量增加公司的净资产。

不过,在退市新规下,公司需扣除与主营业务无关和不具备商业实质的收入,留给上市公司通过调节营收来突击保壳的空间并不大。

在此情况下,无偿赠与、债务豁免等保壳行为开始增多。

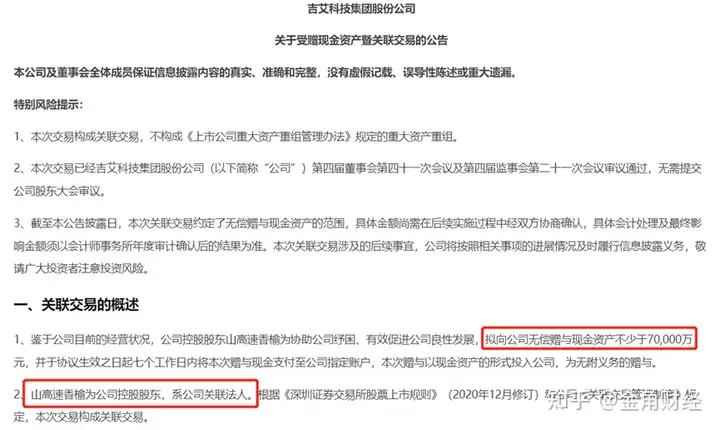

比如此前已连续三年亏损的*ST吉艾,2022年三季度末的营业收入、扣非净利润和净资产分别为0.5亿元、-3.71亿元和-11.68亿元。

然而,去年末*ST吉艾突发公告称,新控股股东山高速香榆无偿赠与不低于7亿元现金资产,并称该赠与无附义务和不可撤销。

*ST吉艾公告

深交所随即发关注函,要求*ST吉艾说明此次捐赠的原因及商业合理性,以及是否存在与公司保留上市地位或撤销退市风险警示等相关的协议或安排,是否存在其他尚未披露的协议或安排。

获巨额现金赠与的不止一家,同样在去年末,*ST顺利公告称,公司股东深圳华涵拟向公司现金捐赠不低于3000万元。

随后,*ST顺利也收到深交所的关注函,要求说明捐赠的原因及商业合理性,以及是否存在与捐赠事项相关的“抽屉协议”。

除了现金赠与,债务豁免也是保壳办法。

去年末,*ST亚联公告称,其控股股东拟豁免公司债务1.62亿元。同时,公司关联方良运集团拟将其持有的净资产超8000万元的一家公司的100%股权无偿赠与公司。

深交所要求*ST亚联说明相关情况,豁免的1.62亿元债务是否真实存在,且债务豁免是否满足计入资本公积的条件。

从财务情况看,*ST亚联的保壳压力并不少,该公司2021年的净资产为负,连续三年扣非净利润均为负;2022年继续亏损,三季度末的净资产仍为负值。

除了股东无偿赠与现金、豁免债务,“保壳式重整”的案例也不在少数。

*ST西源长期没有主营业务,在2022年四季度初就先后两次筹划收购洗煤厂,急于摆脱退市危机,交易所对这种突击筹划资产收购类“保壳”的交易发出多份问询函。

此外,去年最后一个月,*ST安控、*ST雪莱、*ST博天、*ST中安等多家公司密集发布重整计划执行完毕的公告,均称重整计划执行完毕有利于改善公司的财务和经营状况,将对2022年度的净资产和净利润产生积极影响。

应退尽退

严进宽出、出口不畅,是A股多年被诟病的顽疾。

1999-2021年,A股累计退市公司146家,除去主动退市,真正退市的上市公司不足百家,多数年份退市公司数量都在个位数,甚至有些年份零退市。

“退市难”之下,“炒差”、“炒壳”之风盛行,不少已丧失经营能力、资产质量较差的“钉子户”赖在A股。

“二一二”财务游戏屡见不鲜,即两年亏损、一年微利,再两年亏损、一年微利,如此循环保壳,使退市制度形同虚设。

退市新规实施后,除了细化四大标准,也取消了暂停上市和恢复上市,压缩了退市时间,关键性地明确了上市公司连续两年触及财务类指标即终止上市。

如2020年“披星戴帽”的上市公司,若2021年再触及财务类指标,在2022年财报披露后就将被强制退市。

因此,2022年成为退市新规实施见效的关键年。

2022年,A股共有46家公司终止上市,其中强制退市达到42家,创历史新高。

强制退市的公司中,包括退市海医等39家上市公司触及的是财务类退市指标;

此外,还有*ST艾格(退市)触及交易类退市情形、退市新亿触及重大违法强制退市情形,而德奥退则因暂停上市后恢复上市申请未获通过而退市。

值得注意的是,因“非标审计意见”退市的上市公司超过20家。

一般而言,上市公司年报审计意见可分为标准无保留意见、带强调事项段或其他事项段的无保留意见、保留意见、否定意见及无法表示意见,后三种为退市新规中规定的非标审计意见。

若上市公司最近一个会计年度经审计的财务会计报告被出具否定意见或无法表示意见,将被实施退市风险警示,后一年再被出具非标审计意见的,将被终止上市。

有业内人士表示,退市新规实施后审计意见变得更为重要,中介自身面临的监管压力远大于从前,不得不从严把关,“也是为了自保”。

不过,即使退市数量相比过去大幅增加,但A股整体退市率还是十分低。

2022年,A股上市公司突破5000家,退市数只有46家,退市率不足1%,与美国成熟市场每年约6%的退市率相比,差距明显。

作为退市主流,财务类退市指标一直有“比较宽松”的争议,“且营收低于1亿”更是被认为是大中型企业的免死金牌。

沪深两市看,2019-2021年,营收规模低于1亿的分别只有68家、44家、28家;同期净资产为负数的上市公司分别只有30家、21家、24家。

相比两市数以千计的上市公司数量来说,触及财务类退市指标的家数简直微不足道,也意味着标准确实有过于宽松的可能。

证监会主席易会满在2022金融街论坛年会上表示,在退市改革中,坚持“应退尽退”,拓宽多元退出渠道,努力做到既要“退得下”,又要“退得稳”,促进市场优胜劣汰。

在沪深交易所发布的新一轮“提质”方案中,也将深化退市制度改革放在突出位置。

“A股10年3000点原地踏步”,背后的一大重要原因就是上市太多而退市太少,大量垃圾股拖累了市场,吞噬了资金。

别让“应退尽退”成为一句“假大空”,否则A股永远无法逃脱抽血机和赌场的宿命。

参考资料:

财新《退市加速度》