【报告】《中国金融科技行业发展及融资情况分析报告 》(中国金融科技运行报告2019版)

导读:

本文通过对15000余家金融科技企业作为分析对象,从公司成立时间、行业类型、所在省市、所在城市、融资状况等多个维度的数据进行分析,从时间、地区、行业、融资等多个角度,对金融科技行业的发展过程和现状进行说明。

金融科技(Fintech),是由英文单词金融“Finance”与科技“Technology”两个词合成而来。普遍认为,中国的金融科技发展历程经历了三个阶段:金融电子化阶段、互联网金融阶段以及当前由人工智能、大数据、云计算、区块链等技术为代表的金融科技3.0阶段。

中国金融科技行业发展阶段

金融科技(Fintech),根据国际金融稳定理事会(FSB)的定义,是指技术带来的金融创新,能够创造新的模式、业务、流程和产品。

金融科技的最初形态是分布在美国硅谷和英国伦敦的互联网技术创业公司,通过技术创新降低获客成本,提供营销获客、身份认证、风险定价及资金流转等环节的技术支持。

中国的金融科技发展历程普遍认为经历三个阶段:金融科技1.0——金融电子化阶段,通过IT技术实现金融行业内部办公和业务的电子化,提升管理水平和服务效率;金融科技2.0——互联网金融阶段,互联网技术渗透到金融服务的各个环节,实现信息共享和业务撮合;金融科技3.0,以人工智能、大数据、云计算、区块链等技术驱动,深度融合金融,提供更为普惠的金融服务。

中国金融科技行业发展分析

01金融科技行业公司发展趋势

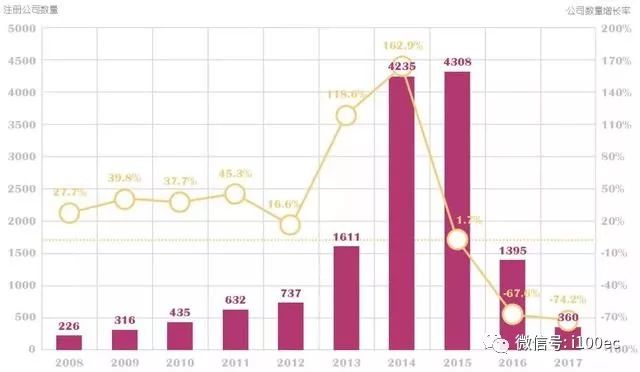

公司数量早期稳定增长,之后迅猛发展,2016年后增长率断崖式下降

从2008年到2012年,每年新注册的金融科技公司数一直呈稳定增长的趋势(见图1),增长率在17%-45%之间;从2013年到2015年,随着互联网的普及,金融科技行业呈现出迅猛发展的态势,公司增长率达到100%以上,这种增长在2015年达到顶峰,共有4300家金融科技公司成立。在这一阶段,出现了量化派、百融金服等金融科技公司。同期,蚂蚁金服独立成立金融服务公司,并推出余额宝;京东金融也开始独立运营,定位为服务金融机构的科技公司。而从2016年开始,新公司注册数量呈现出断崖式的下降,到2017年,仅有370家新公司成立,仅为2015年的1/12。

图1 2008-2017年金融科技公司注册数量变化

数据来源:中国金融科技企业数据库

02金融科技子行业发展趋势

P2P、互联网资产管理、金融信息服务子行业发展较快,同金融科技行业整体发展趋势趋同

根据金融科技公司的业务特点,金融科技公司可以分为14个类型:互联网银行、互联网券商、互联网保险、互联网基金销售、互联网资产管理、互联网小额商业贷款、互联网消费金融、P2P、数字货币、众筹、支付、信用评估及征信、金融信息服务和金融基础设施。

根据2008-2017年间各子行业金融科技公司的数量变化(见图2),我们发现,P2P、互联网资产管理、金融信息服务的数量占据全部14个子行业的前3位,发展趋势同金融科技行业整体趋势相同;而互联网银行、互联网券商、互联网保险、互联网基金销售、互联网小额商业贷款、数字货币、支付、信用评估与征信8各领域的公司数量很小,同其他子行业形成巨大差距。

其中,P2P行业的公司成立数量从2013年开始显著增长,到2014年达到峰值,共有1300家公司成立,占当年成立公司的近1/3;金融信息服务、金融基础设施,在2014和2015年均出现了较大的增长,为金融科技的发展提供技术和信息基础,其中,金融信息服务新成立的公司数量在2015年为全行业最多,达到近1000家。

图2 2008-2017年各子行业金融科技公司数量变化

数据来源:中国金融科技企业数据库

03全国金融科技公司分布

从公司数量上看,经济发达省份的金融科技发展水平更好

从我国各省市金融科技公司数分布的角度看(见图3),北京、上海、浙江和广东的金融科技公司的数量占据全国前4位,均超过1000家;除此之外,山东、江苏、福建、四川、湖北和安徽6个省份排在5-10名,公司数量均超过250家;而西藏、新疆、青海、甘肃、宁夏、内蒙古、吉林、黑龙江和海南9个省份的金融科技企业数量不足50家。将金融科技公司的数量同各省GDP进行对比可以看出,公司数量排名前10位的省份的GDP均进入到全国前13位,而公司数量排名在后10位的省份的GDP也都在全国的后11位。由此可以发现,经济发达省份的金融科技发展水平更好。

图3 中国各省市金融科技公司数分布

数据来源:中国金融科技企业数据库

04全国金融科技公司城市分布

北京、上海、深圳、杭州和广州金融科技发展水平较强,且各有特色

从城市角度看(见图4),中国一线城市“北上广深”在金融科技公司数量方面均进入到前5名,这5个城市分别为:北京、上海、深圳、杭州和广州,其中,北京、上海和深圳的公司数量均超过了2500家;排名在6-20的城市分别为:成都、武汉、南京、厦门、天津、重庆、合肥、青岛、宁波、长沙、苏州、济南、西安、郑州和石家庄,公司数量也均超过了100家。

此外,前5名城市在具体子行业的公司数量上也各具特色。例如,在北京、上海和广州,金融基础设施、金融信息服务和互联网资产管理子行业的数量最多;深圳和杭州的子行业稍有不同,深圳公司数量最多的子行业为P2P,而杭州分别为:互联网资产管理、P2P、互联网消费金融。

图4 中国金融科技公司数量前20名城市分布

数据来源:中国金融科技企业数据库

中国金融科技行业融资分析

01金融科技行业融资事件分析

融资事件变化趋势同公司数量变化趋势基本相同:先增长,后下降

从2008年到2018年(见图5),金融科技行业发生的融资事件增长率经历了两个阶段,第一个阶段是从2008年到2012年,其中:从2008年到2010年开始增长,在2010年达到最大,增长率达到240%,随后增长率增速开始迅速下降;第二个阶段是从2013年到现在,其中:从2013年到2014年开始增长,在2014年达到极值,增长率达到260%,随后增长率增速开始下降变为负增长。

金融科技行业融资事件的变化趋势同金融科技公司数量变化趋势基本相同,2008年到2015年一直持续增长,在2015年达到最大,然后开始下降。

图5 2008-2018年金融科技行业融资事件变化

数据来源:中国金融科技企业数据库

02金融科技行业融资金额分析

融资金额的增长率变化同融资事件的增长率变化趋势基本相同,但预计2018年是个例外

2008年到2018年金融科技行业融资金额的增长率变化同融资事件的增长率变化趋势基本相同(见图6),也分为两个阶段,第一个阶段是从2008年到2012年,其中:2009年增长率达到最大,为3700%,然后增长率增速开始下降,到2011年开始达到负增长;第二个阶段是从2013年到现在,其中:从2013年到2015年,增长率增速持续增长,到2015年达到极值,为608.4%,随后从2016年增长率增速开始迅速下。融资事件和融资金额在2015年均达到10年来的最大值。

值得注意的是,尽管2018年融资事件数量较2017年下降了近80%,2018年的融资金融却比2017年增长了55.5%。

图6 2008-2018年金融科技行业融资金额变化

数据来源:中国金融科技企业数据库

03金融科技行业融资阶段分析

天使轮和A轮融资事件数量最多,天使轮融资金额最多

在金融科技行业全部融资事件中(见图7),金融科技领域天使轮和A轮的融资事件数量最多,均超过了1500次。而从融资金额的角度来看,天使轮的融资金额最多,其次为:IPO/新三板、A轮、C轮及以后,均超过400亿元人民币。特别的,IPO/新三板的平均融资金额超过了3.8亿元人民币。

数据来源:中国金融科技企业数据库

04金融科技子行业融资金额分析

融资金额前五的子行业变化趋势同整体行业变化趋势基本相同

金融科技子行业融资金额的变化趋势同整个行业的变化趋势基本相同(图8)。排名前五的子行业分别为:P2P、众筹、金融信息服务、互联网消费金融和金融基础设施,融资金额分别为:1841亿、1240亿、1051亿、921亿和647亿,而这5个子行业的公司数量也均为前5位。

P2P行业融资金额一直保持较高状态,在2015年达到顶峰,金额超过1000亿元人民币,而在2016年,金额达到了近500亿元人民币。

众筹行业的融资金额在2015年以前一直保持较低水平,然而在2015年也达到了顶峰,金额达到883亿元人民币,增长率达到了14600%,随后开始下降,但在2018年后发生了较大的增幅。

图8 2008-2018年前5名子行业融资金额变化

金融信息行业的融资金额变化趋势同众筹行业较为类似,再也2015年达到最大值,随后持续下降。

互联网消费金融同金融基础设施的融资变化略有不同,两者均在2016年达到极值。特别的,互联网消费金融在2017年同样保持了强劲的融资能力,融资金额同上一年基本保持不变;而金融基础设施从2014年到2017年,连续4年保持了100亿的融资规模。(来源:道口金科 编选:电子商务研究中心)

》》点击“阅读原文”,进入电商金融网