如果房价显著下跌,银行会面临多大的风险?(房价跌了银行会倒闭吗)

11月6日,央行发布《中国金融稳定报告(2020)》,里面提到:客户集中度、表外业务、地方政府债务、房地产贷款等领域风险值得关注。

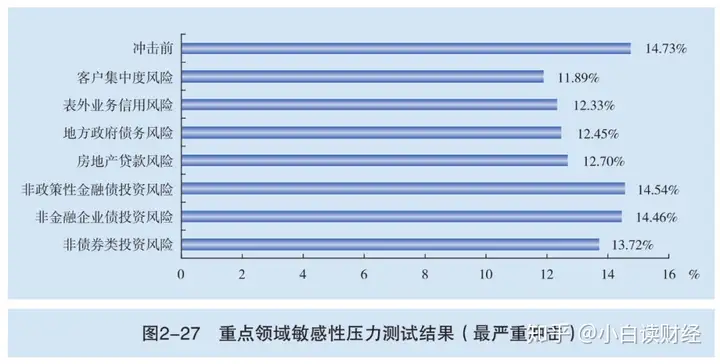

其中还提到,疫情之下,央行对1 550家银行进行压力测试,结果表明:

若房地产开发贷款不良率增加15个百分点、购房贷款不良率增加10个百分点,参试银行整体资本充足率下降至12.7%,下降2.03个百分点。

房地产相关的贷款一直都是人民币新增贷款的主要贡献者。央行数据显示:2019年末,金融机构人民币各项贷款余额是153.11万亿元,其中,人民币房地产贷款余额是44.41万亿元(其中房地产开发贷款余额11.22万亿元、个人住房贷款余额30.07万亿元)。

商业银行乐于给房地产特别是个人住房提供贷款,那是因为住房贷款违约率极低。

下面是某银行的不良贷款分布情况,可以看出,房贷的违约率几乎是最低的。

为什么是房贷违约率最低?

因为房贷是由受房子作为抵押,过去的20年,我国房价整体是显著上涨,对应的是抵押品的价值越来越高。一套房子,原来总价100万,贷款70万,现在总价涨到500万,其中溢价幅度远超过贷款金额,对于持有多套房人士来说还贷压力当然不大。

然而,房贷的违约率低,主要是建立在房价上涨之上的,但若房价跌了呢?

前两年,中国东方资产管理公司发布的《中国金融不良资产市场调查报告(2018)》表示:如果房价下降20-30%,银行将会面临着显著的压力。

房价下跌对银行影响的逻辑是:房价下跌-居民还贷能力或意愿下跌-房地产贷款不良率上升-银行面临显著压力。

根据央行压力测试的结果,房地产开发贷款不良率增加15个百分点、购房贷款不良率增加10个百分点,银行整体资本充足率下降至12.7%,下降2.03%。

所谓资本充足率,你可以简单地视为资本金与风险加权资产的比值,如果某家银行的资本充足率越高,那么这家银行出现风险的可能性越低,反之就会越高。或者,你可以这么理解,你买一套总价为100万的房子,第一种方案是自有资金只有5万,贷款或亲戚借款达到95万(不考虑利息)。第二种是自有资金30万,贷款或亲戚借款70万。那么第一种方案的风险肯定远比第二种大吧?

房价上涨还必须要与居民收入增加相匹配。国家统计局数据显示:2019年全年全国居民人均可支配收入30733元,比上年增长8.9%,扣除价格因素,实际增长5.8%。

为了避免未来房地产金融领域不出现重大风险,楼市不能大涨大跌。

1、如果房价大涨,显著超过居民收入,对于刚需购房者而言,则面临巨大的还贷压力。因为房价越高,房贷总额就越大,月供也越高。

居民的负债主要是房贷,或房子相关的借款。数据显示:2020年前三季度居民部门杠杆率(居民负债率)上升了5.6%,由从2019年末的55.8%上升到61.4%。国际货币基金组织之前有过一个标准:如果居民杠杆率超过65%就会影响到金融稳定。

2、如果房价下跌,房贷抵押品下降,银行可能要追加抵押品或购房者还贷能力(或意愿)降低,同样也会影响房地产金融的稳定。

未来的楼市不能大涨大跌,需要与居民收入相匹配,这样对于防范房地产金融风险,引导资金脱虚向实都有显著意义。

如果你觉得文章很棒,对你有帮助,可以关注作者的微信公众号:小白读财经(ID:xiaobaiducaijing),订阅更多的优质原创推文!