为什么分析师的股票预测,99%都是错的?(股市为什么难预测)

人们总是喜欢请人来为他们预测未来。——查理芒格

这是屠夫的第499篇原创,全文2400字

金钱永不眠,屠夫问候各位早安。

前两天聊熊市恐惧症和牛市多动症,提到詹姆斯蒙蒂尔的《行为投资学手册》。全书列举的16种“投资病”,两种都和“预测”有关,这是全书着墨最多的部分。

蒙蒂尔这么写,自然是有原因的。

不知道大家有没有这种感觉:预测经常被打脸,但人们就是爱听。

分析师们写的报告里,没几个人在意分析逻辑,却很关注预测(或者展望)。无论事后是得到印证还是啪啪打脸,都能成为茶余饭后的话题。

下面这个“教屠夫怎么做资产配置”的例子,就让几位朋友笑足两年,前几天被他们提醒就又想起这事:

没人愿意当小丑,但人们总爱看小丑,尤其是爱预测的跳梁小丑。

今天,我们就从行为金融学的角度聊聊“预测”这件事。

虽到但迟的预测

我们常说正义是“虽迟但到”(虽然会迟到,但从不缺席),而预测正好反过来:虽然从不缺席,但永远迟到。

是的,分析师们的预测总是慢半拍,由盛转衰时积极唱多,走出底部时一味看空。

与其说预测,不如说他们只是复述刚发生的事情。

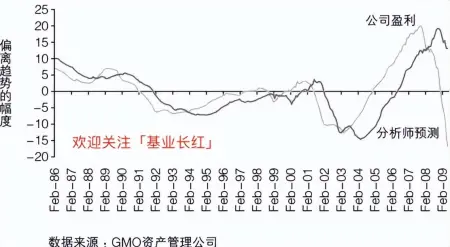

不信?看看下面这张图吧。

上图描绘了公司实际盈利和分析师预测盈利的差异变动趋势,图中的差异以美元/股为单位。

不难看出,分析师的预测总是比现实慢半拍。

他们的所谓“预测”根本没有半点预见性,只是根据刚刚发生的事情进行修正。

更糟糕的是,连这个修正的过程都慢半拍,因为分析师的建议调整永远是渐进式的:

买入增持持有减持卖出

哪怕情况突变,已经意识到预测错了,他们也绝对不会出现从“买入”直接改成“卖出”的。

他们内心的真实声音是:如果一下子改过来,岂不是显得我之前的预测很水?(其实本来就很水)

噢对了,当他们终于给出“卖出”评级时,反而刚好回到了应当买入的时间点。

现在你该明白过来了——

某些券商的分析师精准如反指,就是这么来的。

反应不足和反应过度

人类特别不善于识别变化,许多研究表明:

面对不稳定环境里的转折信号时,人们往往反应不足而面对稳定环境中的噪声信号时,人们却经常反应过度

这也解释了为什么经济学家和分析师往往会错过市场的转折点——

他们太过执着于可预期的稳定。在这种环境下,哪怕是对趋势毫无影响的噪声,都会被他们放大。

但是,当市场开始变得不稳定时,他们又会对预期之外的重要事件反应迟钝,丝毫未察觉趋势已经变了。

2008年是这种预测迟钝的一个典型案例。

当时蒙蒂尔还在投资银行工作,研究主观把他的一些研究成果展示给分析师们,让他们意识到自己的预测总是滞后于现实,激励他们改变这种保守风格。

分析师们十分感动,马上去和自己跟踪的公司沟通。

可是,有哪家公司愿意承认自己会受经济衰退的影响,愿意接受分析师下调预测呢?

访问结束,分析师齐刷刷地表示:我们不能调低预测。

这让屠夫想起巴菲特的一句话:

永远别问你的理发师你需不需要理发。

根源在于“沉没成本”

为什么分析师在改变观点的时候这么谨慎?预测迟钝的根源是什么?

答案是:沉没成本。

屠夫曾在《成本思维》中介绍过:

沉没成本是指发生在过去,将来也无法收回的支出,包括时间、精力和金钱。

很多时候,人类的固执己见,仅仅因为自己在形成最初观点时耗费了时间和精力。

分析师在撰写报告时,毫无疑问投入了大量的时间和精力,所以对于自己得出的结论和建议,有着天然的“保护”心态。

保护这种观点被人们所接受,抗拒外界的质疑和挑战,哪怕环境变了也是如此。

考虑一下这个场景吧——

作为一家航空公司的总裁,你在一个隐形飞机的研发项目上已经投入了900万美元。

当项目进展到90%时,你的竞争对手已经在市场上推出这种隐形飞机了。

更令人头痛的是,竞争对手的飞机比你正在研发的机型更快、更经济。

问题来了:

你应该继续投入最后10%的资金,来完成这个研发项目吗?

让我们再换一个场景——

作为一家航空公司的总裁,你在努力提高公司的竞争力,抢夺更多市场份额。

你的下属建议你投100万美元开发一种隐形飞机,推出市场后一定可以大获全胜。

不巧的是,竞争对手刚好开始向市场推出这种飞机,还比你能研发出来的机型更快、更经济。

现在的问题是:

你应该投入这100万美元的研发资金,开发这种隐形飞机吗?

蒙蒂尔的调查结果是:

对于第1个问题,超过80%的受访者回答“愿意投入”对于第2个问题,只有不到20%的人回答“愿意投入”

仔细想想——

抹掉“已经投入的900万”,只考虑“还要投入100万”,两个问题其实是等价的。

但是,在那900万的沉没成本面前,大部分人会给出不一样的答案。

从空仓开始每一天

刚开始投资时,屠夫也曾犯过“浮盈品种随便卖,浮亏品种死死拿”的错误。

结果是,浮盈品种卖完还在涨,浮亏品种越亏越多,最后不得不低位割掉。

心理学把这种现象称为“处置效应”:浮亏品种一旦卖出,亏损就坐实了,出于损失厌恶心理,普通人是不愿意这么干的。

这个浮亏从何而来呢?

还不是因为之前投进去的沉没成本。

但是,沉没成本在未来是不可能收回的,我们不应当让它影响后续的决策。

怎么克服沉没成本带来的影响呢?

你可以拿出一张白纸,想象自己现在空仓,然后问自己:

以目前所了解的情况,我需要建仓吗?

如果得出肯定的答案,而且和现有持仓一致,那就保持现状;

但是,如果答案是否定的,你应该果断调整持仓。

对冲基金界的传奇人物迈克尔斯坦哈特在自传里写道:

我努力做到每天或者不定期地审视投资组合……我会打电话给高盛或所罗门兄弟公司,要求全部清仓。……很快我就会有一份干干净净的头寸清单。

斯坦哈特做法听起来有点极端,却能让他从鸡肋品种中解脱出来,把资金投入到真正有价值的品种上。

我们不需要每天都清仓,但可以每天都带着空仓心态重新审视自己的投资组合,摆脱沉没成本的束缚。

写在最后

为什么分析师的股票预测99%都是错的?

因为他们只敢描述刚发生的事,对变化反应迟钝。

为什么分析师会反应迟钝?

因为他们舍不得上一份报告中投入的时间和精力,尽管这些都是沉没成本。

怎么避免沉没成本影响投资决策?

每天以空仓心态审视投资组合,想象自己从零开始建仓,作出理性判断。

今天的内容灵感源自詹姆斯蒙蒂尔的《行为投资学手册》,感谢读完。

如果觉得还行,希望你能点赞、在看、转发~

感谢支持!