深南电路:未来十倍潜力股,重点关注!我为什么看好这家公司?(深南电路股票前景)

01

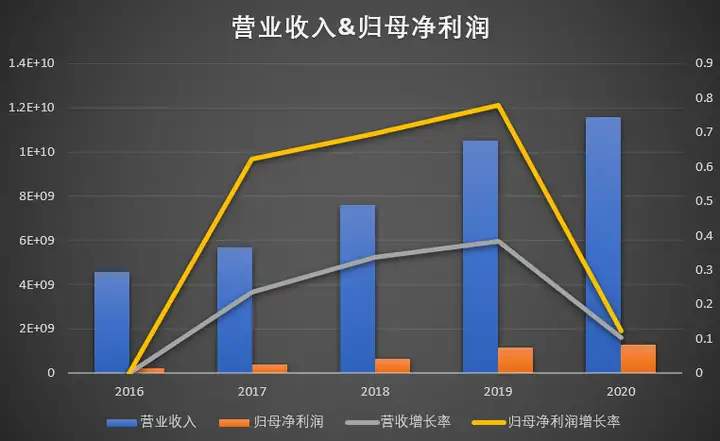

2020年公司实现营业收入116亿元,同比增长10.23%;归母净利润12.94亿元,同比增长12.36%。分季度来看,Q4季度由于通讯板业务下滑,营收和利润负增长。

公司Q4实现营业收入26.18亿元,同比增长-8.66%,环比增长14.63%;归属于上市公司股东的扣除非经常性损益的净利润2.91亿元,同比增长-11.03%,环比增长-14.16%。

报告期增速放缓主要因素为通讯板业务订单下滑,导致公司整体产品结构发生变化使得营业收入与净利润有一定下降,整体毛利率下滑到25.69%,但公司依靠产品良率精细化管理等手段使得净利率维持在12.71%的水平。

利润的增速仍高于营收增速,系公司5G产品开始出货,南通一期厂产能爬坡完成、产品结构优化及PCB工艺制程优化的影响。

根据最新业绩,公司2020Q1实现27.2亿元营收,同比增长9%,归母净利润2.4亿元,同比减少12%。原因是由于公司单季度成本承压,毛利率降低至23.4%,压力来自上游覆铜板FR-4成本材料提价。后续预计公司会向下游终端厂商提价销售以平滑成本上涨,盈利能力能否有所改善值得关注。

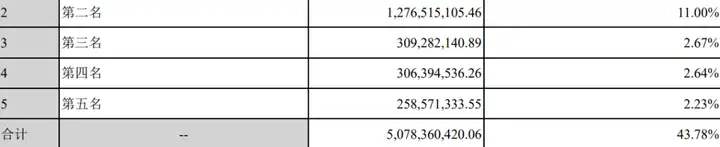

从前五大客户占比营收来看,以大客户为主,第一的华为占到了销售额的25%,占比过高会降低公司在面对下游客户的议价权。

02

分业务来看。

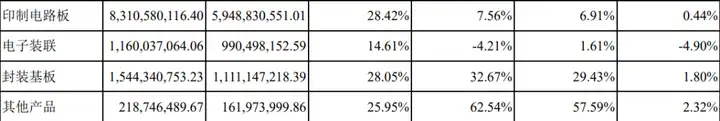

印制电路板业务实现营业务收入83.11亿元,同比增长7.56%,占公司营业总收入的71.64%;毛利率28.42%。

其中,数据中心订单超过10亿元,占比持续提升。汽车电子市场开发进展顺利,公司与部分国际大客户已建立稳定合作关系,市场订单同比增长84%,并已启动南通三期汽车专业工厂产线建设。

南通数通二期工厂于2020年3月连线试生产,主要面向中高端通信及服务器领域的客户,目前爬坡进展顺利。南通深南实现营收19.03亿元,同比增长53.41%。

封装基板业务实现营业务收入15.44亿元,同比增长32.67%,占公司营业总收入的13.31%;毛利率28.05%。

声学类微机电系统封装基板产品(MEMS-MIC,即硅麦克风)技术和产量上继续保持领先优势,订单保持稳定增长;指纹类、射频模块类、eMMC、FC-CSP等封装基板产品订单情况较好。

电子装联业务实现收入11.60亿元,同比下降4.21%,占公司营业总收入的10.00%;毛利率14.61%。受全球新冠肺炎疫情及国际经济环境等因素影响,客户需求及国际贸易节奏均受到一定程度的冲击。公司电子装联业务通过加快通信、医疗电子、汽车电子等市场开发,其中医疗工控和汽车市场订单同比分别增加33%和28%。

电子装联业务采用consign和trunkey两种业务模式,前者是客户提供原材料公司收取加工费用,毛利率高,而后者则公司自行组织采购生产,销售绝对金额高而毛利率低,电子装联业务也受两种模式占比变化而变化,整体毛利率保持在不错的水平。

03

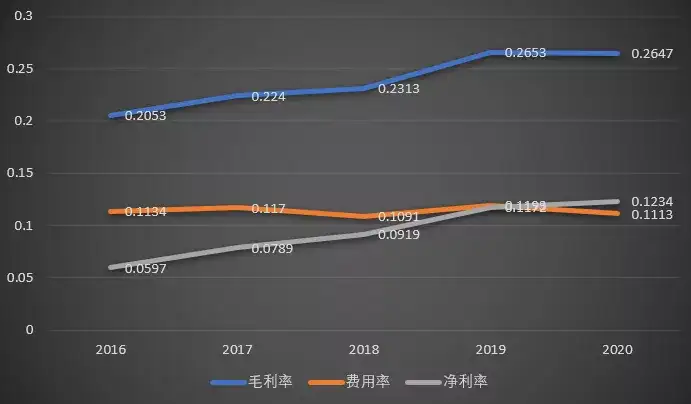

盈利能力方面,由于高多层、大尺寸产品技术难度高于传统PCB,国内PCB厂商竞争格局激烈,推动公司订单溢价;而行业驱动力则来自5G订单对高规格基站通讯用板的需求。

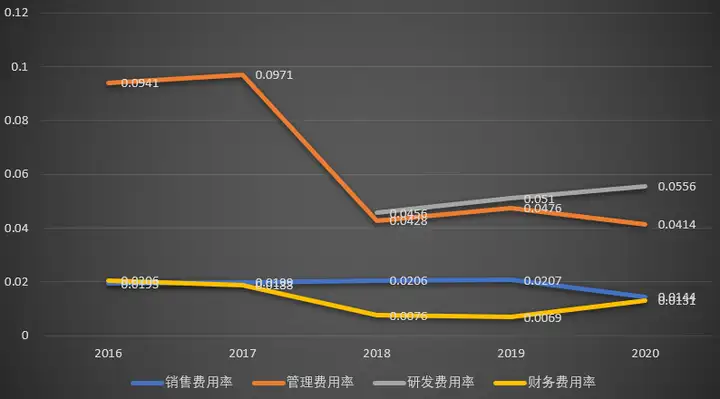

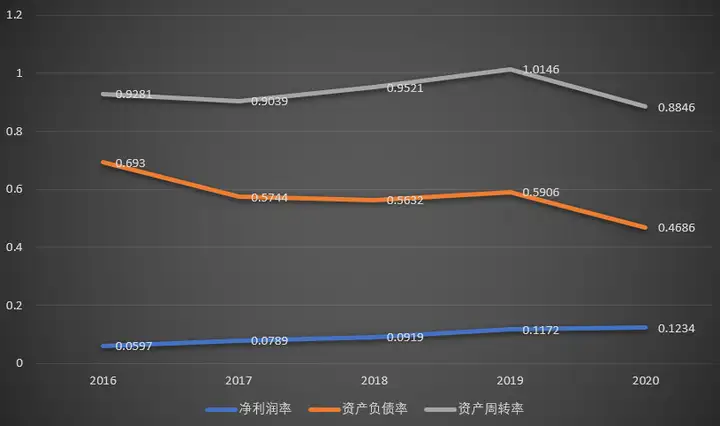

费用率整体保持了稳定,2020年有所下降,净利率自然有所提升,从过去的趋势来看,净利率是一直保持了提升。

拆分费用,深南电路的费用分布情况是比较理想的类型。研发费用占比最高且持续提升,无资本化处理;随着规模效应的释放,产品价值的提升,管理和销售费用保持稳中带降;财务费用率略有提升,主要来自公司的可转债利息及汇兑损失增加。

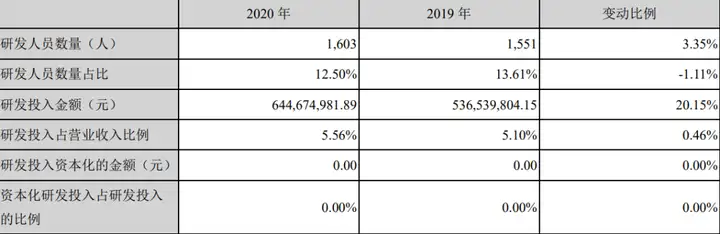

公司的研发投入占比营收达到历史新高,2020年公司的研发费用6.4亿元,同比增长20.2%,占比营收达到5.6%,创历史新高。研发方向主要投入到下一代通信PCB、存储封装基板。

04

从资产结构看,2020年,资产总规模为140.08亿元,其中占比较高的是固定资产64.85亿元、存货22.06亿元、应收账款20.53亿元、货币资金5.07亿元。

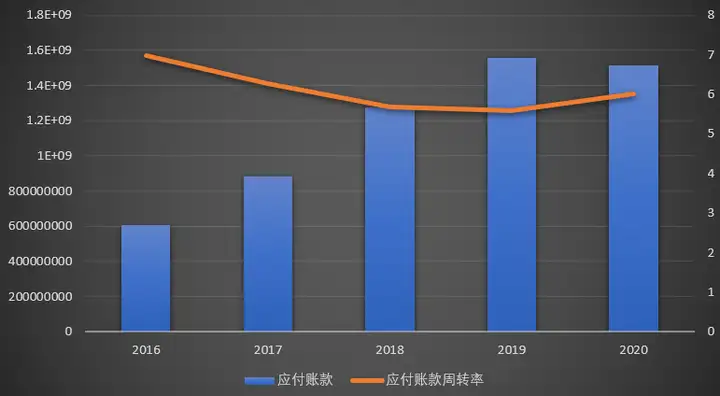

从成本端来看,覆铜板占到了PCB板37%以上的成本。上游板件企业话语权越强,对公司的资金占用程度就越重,通过对应付账款以及周转天数的分析,可以看到,在行业中深南电路的应付账款周转天数最短,可见公司对上游供货商的话语权有待提升。

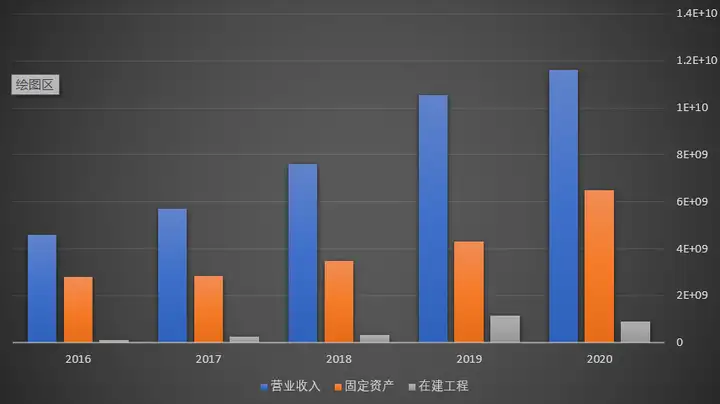

在生产过程中,一块PCB板的生产需要经过多道复杂程序,是典型的重资产行业。通过观察公司的固定资产、在建工程及其周转率,以及产能释放情况,我们发现,固定资产并不能马上释放产能对营收产生贡献,而是有一定的滞后性。

2020年,固定资产同比增长较多,主要来自"数通用高速高密度多层印制电路板投资项目(二期)"建设及各工厂新增设备所致,预计后续业绩将会释放。

根据业绩披露,南通数通二期主要面向中高端服务器领域客户,2020年实现营收19亿元,同比增长53.4%,公司已启动南通三期汽车工厂建设项目。

在销售过程中,深南电路以B端客户为主,大客户占比营收高,同时因为大客户话语权强,需要公司先为其发货,而跌价风险则由公司承担。

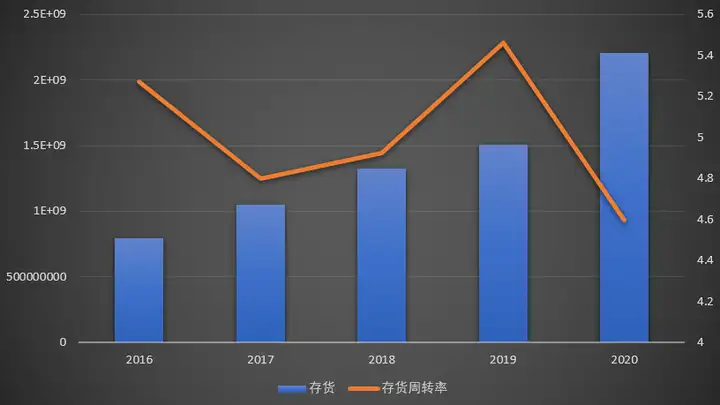

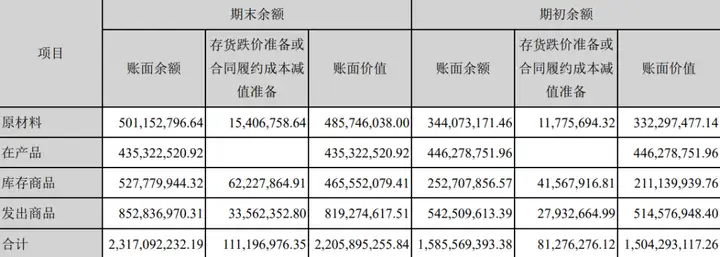

存货中,发出商品占存货比重逐年提高,可见公司在与下游客户的博弈中并没有占到便宜。存货周转率也处于行业中等水平,未来有提升空间。

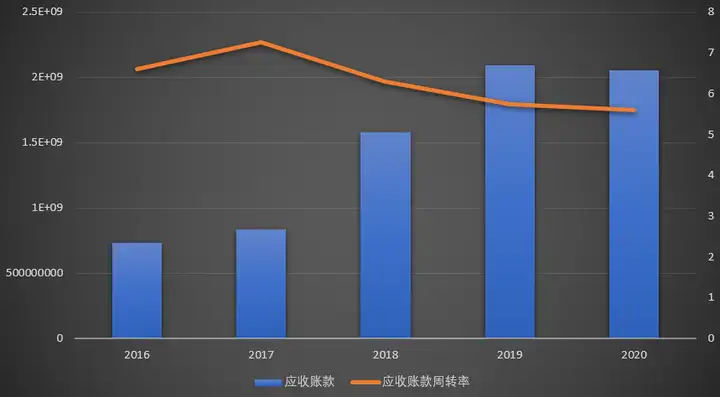

从回款情况来看,2020年应收账款21.51亿元,其中一年以内21.47亿元,基本都是集中在1年以内的应收款。周转率呈下降趋势,回款速度有所降低,进一步说明了公司在大客户占比营收提升的同时话语权有所降低。

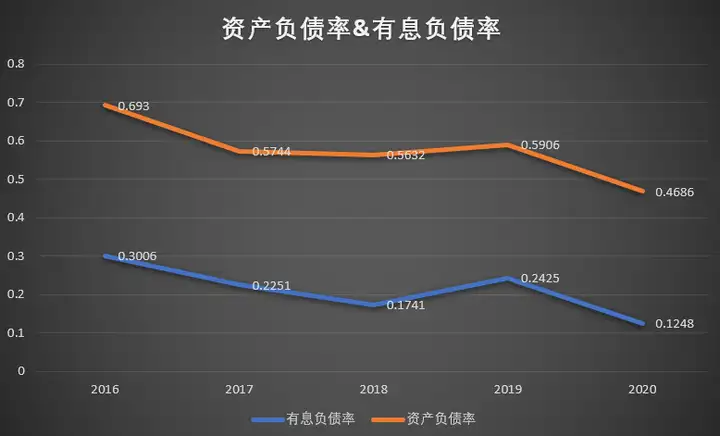

2020年资产负债率46.86%,有息负债率12.48%,整体呈下降趋势。

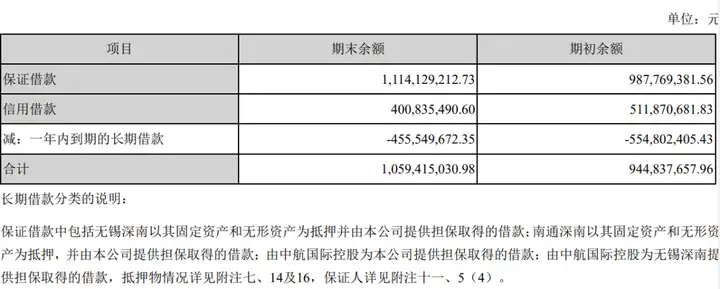

负债结构来看,2020年,负债总额为65.63亿元,占比由高到低依次为应付款项15.15亿元、其他应付款13.99亿元、长期借款10.59亿元、短期借款2.32亿元。

应付账款在经历三年高增长后,2020年下降了2个百分点,周转天数下降至59天,总体来看公司对上游覆铜板等原材料供货商的话语权略有下降。其他应付款则主要包括了11.58亿元的工程及设备款,全部其他应付款都是在1年以内。

长期借款中,以保证借款为主,主要是以固定资产和无形资产为抵押担保取得的借款,如果是信用借款占比高则会更好一些,但也影响不大。

05

从财务报表的角度来看,资产负债表和利润表都是较为容易修饰利润的地方,但现金流量表则有不同,每一笔现金流都对应着银行的单据,银行配合造假的可能性极小,所以把对现金流量的情况放在靠后的位置,在对公司有了一定把握之后再进行分析。

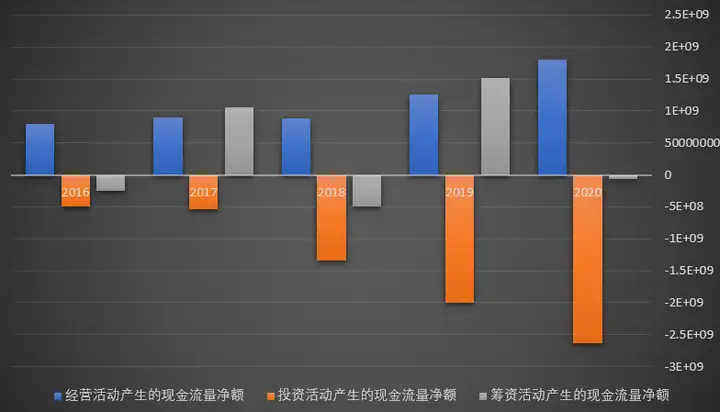

从现金流量表上来看,公司2020年度实现18亿元经营现金净额、26.35亿元投资现金净流出,连续三年资本开支高增长;0.71亿元筹资现金净流出。

结合历史来看,公司经营情况良好,现金主要来自经营活动获得,18-20三年高资本开支,但并没有过多的筹资流入,适度进行了募资和借款。

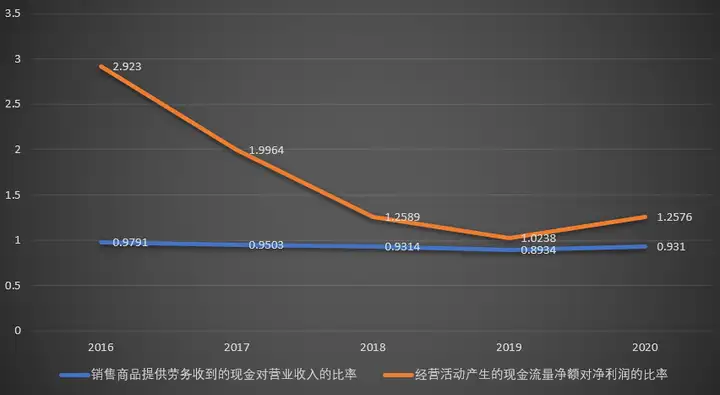

利润质量如何?净现比方面,对于此类制造业企业,固定资产带来的折旧摊销费用巨大,所以净利润一般都低于经营活动现金流。

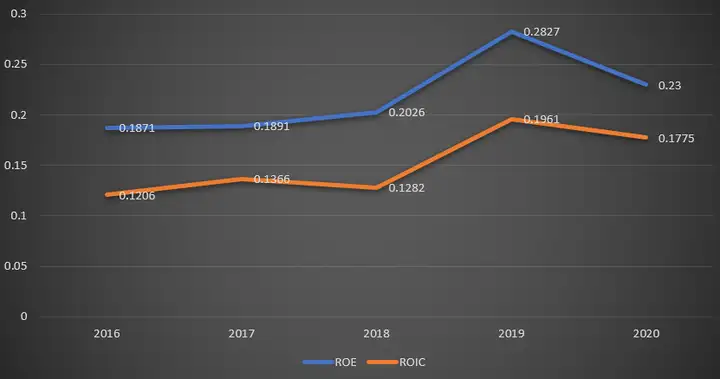

长期来看,投资者投资一家公司得到的回报就是企业的ROE值。2020年,企业的ROE/ROIC分别是23%和17.75%,结合历史来看整体保持在不错的水平。

通过杜邦分析法(净利率,资产负债率,总资产周转率)拆解,可以看出企业ROE的构成及特点。资产负债率和周转率都有所下降,其中资产周转率下降是由于固定资产增加所致,净利率保持了持续抬升趋势。

行业方面,PCB行业受益于下游需求增长,行业增长确定性较高。但竞争玩家也多,公司虽然占据内资最大PCB厂商的头号,但整体集中度仍较低,竞争仍然激烈。

业务方面,成本端公司对于上游供货商话语权不强,和公司主要面向高端产品有关系,未来有提升空间;通信是公司PCB的主要需求,公司受益于5G基站铺开带来的需求,业绩的释放情况则主要集中在公司研发的投入和产能的释放,后续需要持续关注这两点,对下游的话语权也有一定的提升空间。

整体来看,深南电路作为行业龙头企业,未来潜在的投资价值较高,值得持续关注。给出公司的估值大概在31倍左右。

文章作者:火眼金睛看股市

文章链接:https://weibo.com/ttarticle/p/show?id=2309404659676779512496

文章来源:微博

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。(侵权删)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负