爱旭股份,科技改变光伏产业链(爱旭太阳能是做什么的)

2020年9月,我国明确提出2030年“碳达峰”与2060年“碳中和”目标。通过大力发展可再生能源,在沙漠、戈壁、荒漠地区加快规划建设大型风电光伏基地项目,加快降低碳排放步伐。

其中光伏发电以其低碳、低成本、广泛性等诸多优势,成为替代传统化石能源的主力军。

根据中国光伏行业协会统计,2021年全球光伏新增装机量为170GW,同比增长

30.77%。在全球多国“碳中和”目标、新能源替代目标的推动下,预计2022-2025年全球光伏年均新增装机量将达到232-286GW。

全球对光伏产品的需求不断增长,带动光伏产业链上各环节纷纷扩产以满足日益增长的市场需求。

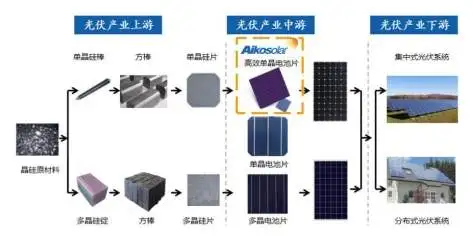

光伏产业链包含上游晶硅原材料、中游电池片及下游光伏系统,今天要说的爱旭股份[600732.SH]就处于行业中游,主要生产太阳能电池。

经过十几年的技术沉淀,已成为全球领先的单晶PERC电池供应商,并于2019年借壳ST新梅登陆A股市场,进一步拓宽融资渠道。

2021年6月,爱旭股份在上海SNEC展会展示了最新的电池技术研究成果——ABC电池,预计平均量产转换效率将达到25.5%左右,发电量较目前的主流PERC电池可增加10%。

已有的义乌、天津、佛山三个智能化生产基地,拥有36GW高效PERC太阳能电池的产能,并且在珠海投资建设6.5GW ABC电池生产基地,计划于2022年三季度建成投产。

虽然研发技术取得突破、产能持续扩张带来利好势头,但受到疫情反复、限电、原材料供应紧张等多重不利影响,出现了增收不增利的状况。

多重因素影响,业绩下滑

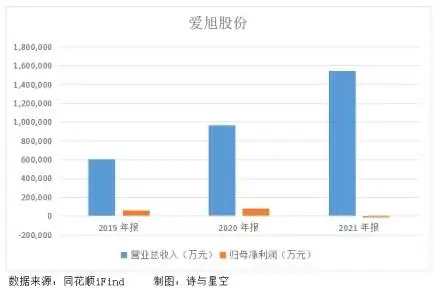

2021年爱旭股份的出货量为18.85GW,行业排名第二,实现营业收入154.71亿,同比增长60.09%。

由于面临多重不利因素,开工率受到影响,全年平均产能利用率仅实现75.19%,比2020年93.17%下降了约18个百分点。归母净利润亏损1.26亿,同比下降115.59%。

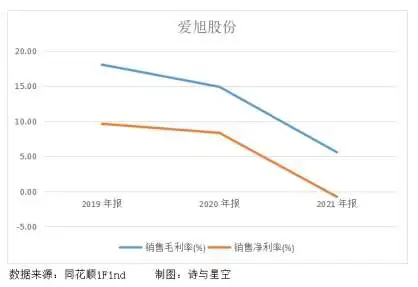

正式进入A股市场后,营收走势节节高升,但产品销售毛利率和净利率却呈断崖式下降,首要原因就是原材料价格持续上涨。

受供求关系影响,2021年我国多晶硅价格整体呈上扬走势,硅料价格从年初 85元/kg上涨至年底151元/kg,年底较年初涨幅为177%。

原材料价格波动导致爱旭股份的销售毛利率从刚上市时18.06%降至5.59%,可见原材料采购环节是重中之重。

公司对前五名供应商采购额为77.89亿,占年度采购总额的45.21%,对供应商存在一定程度的依赖,议价能力也将受到影响。

正因为经历了种种痛点,今年一季度,爱旭股份投资了广东高景太阳能科技有限公司,主要是保障硅片的稳定供应。

除了原材料价格持续上涨导致盈利空间被压缩以外,研发费用和利息费用急速攀升也进一步拖累了净利润。

期间费用攀升拖累盈利

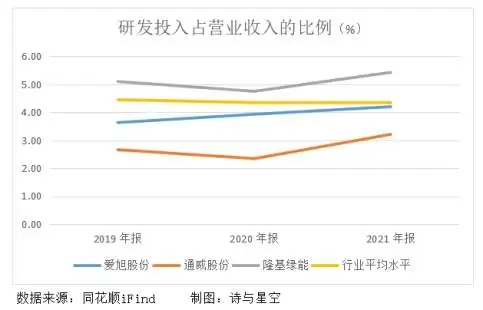

没有创新难以形成核心竞争力,近3年爱旭股份持续加大研发投入,正是为了获取电池领域的独特技术优势。

公司拥有研发人员1415人,占员工总数的21%,研发团队中博士、硕士超百余人,还有来自全球各地的骨干人才。

2021年研发投入6.49亿,较上一年增长71%,其中5.2亿是用于研发人员薪酬和物料消耗。

加大研发投入尚可创收,但花在融资方面的成本过多就会给公司造成负担。

长、短期借款约为23亿,叠加一年内到期的长期借款共有36亿,资产负债率接近70%,公司的借款负担比较重,资金压力显而易见。

利息费用高达2.87亿,而净利润是亏损的,只能说是雪上加霜,并且加剧了资金链的紧张。

为什么账面资金有27亿,还要疯狂借款?原因在于受限资金就接近21亿,主要是银行承兑汇票、信用证、借款、远期外汇合同等保证金,可用的流动资金仅有6亿。

那么借款用到哪儿去了?主要还是重资产运行模式下,对生产基地项目的建设投入。

入不敷出的现金流

目前固定资产总额约为88亿,包含佛山老厂、天津一、二期工程以及义乌一、二、三期工程。

由于开发出166mm尺寸电池升级为182mm尺寸电池和薄片化的改造技术,天津、义乌基地启动了部分改造工作,同时还在推进珠海新世代高效太阳能电池项目的建设。

改造及新建项目计划投资总额约175.08 亿,目前累计投资额约为 85.90 亿,未来还有约90亿的资金缺口。

近3年投资现金流净流出金额远大于经营活动获得的现金流净额,说明公司在积极扩产的同时,盈利能力明显不足。

而巨大的资金缺口又将依赖自筹资金和募集资金解决,自筹资金方式大概率就是通过借款,届时公司将面临更大的资金压力。

还有一个值得关注的问题是,扩产带来的存货积压。

存货跌价风险走高

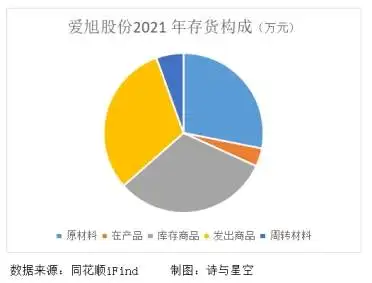

截止2021年12月31日,爱旭股份存货余额为 22.11亿,主要是原材料、库存商品和发出商品,其中单晶PERC太阳能电池片库存量就达到953.51MW,比上年增加了191.33%。

存货周转天数从上年的15.24天增至32.57天,足足翻了一倍。

分类来看,原材料价格呈上升趋势,跌价风险较小,因此计提跌价准备的比例为0.22%。而下游组件受全球物流影响出货不畅,导致中游产品供大于求、库存商品积压,计提比例为2.98%。

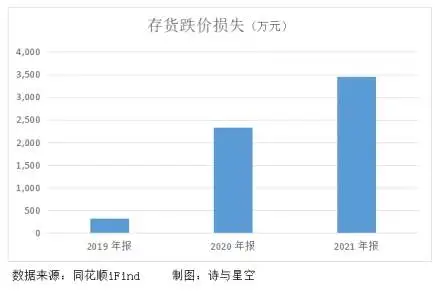

近3年确认的资产减值损失全部是存货跌价损失,并且金额从317万迅速攀升至3450万,几乎增长了10倍。

由此可见,在供应链受阻的情况下,扩产可能带来的存货积压问题将成为盈利路上的绊脚石。

总结

目前PERC电池仍然保持市场主流地位,但N型TOPCon和HJT等新一代电池凭借其效率高、衰减低等优势迅速崛起,随着商业化量产进程的加快,未来将逐步取代PERC电池。

行业内龙头企业隆基、通威等纷纷加入这一竞争市场,不断扩充N型电池产量,届时是否又会引起产能过剩尚无法定论,但肯定的是用于扩产的建设投资不会少。

爱旭股份不仅布局N型电池,还花重金打造ABC电池生产基地,未来很可能继续面临资金链紧张以及高额的利息费用难题。

从2021年深受大环境影响的境遇来看,提升产能利用率和造血能力显然是爱旭股份迫切需要改变的。