引领技术变革,爱旭股份:专注电池片生产,自研ABC电池迎接N时代(爱旭股份电池片产能)

1. 专注电池片生产,技术迭代下盈利能力有望提升

1.1. 深耕太阳能电池领域,积极改造大尺寸产能,供应偏紧下盈利改善

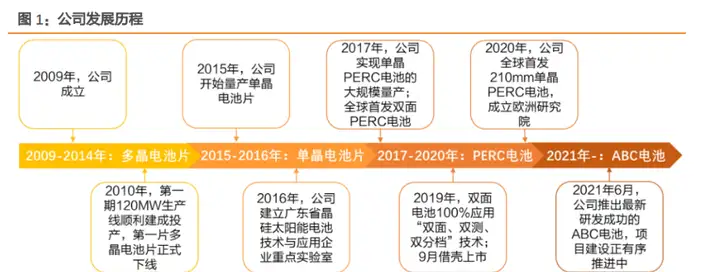

1.1.1. 公司发展历史:深耕太阳能电池领域,位于产业链中游

公司深耕太阳能电池领域12年,自2009年成立以来,始终专注于高效太阳能电池的研发、 制造和销售。

随行业技术迭代,2015年公司产品由多晶电池转变为单晶电池;2017年公司实现 PERC 电池量产;2021年公司成功研发 N 型 ABC 电池。

截至2021年底,公司拥有广东佛山、浙江义乌、天津、广东珠海四大生产基地,拥有 36GW 高效 PERC 太阳能电池产能,出货量在行业领先。

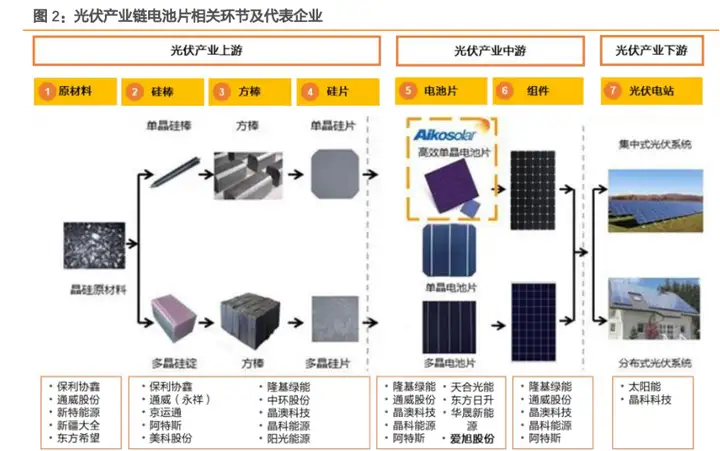

电池片产品位于光伏产业链中游。

产业链中规模较大的公司大部分为一体化企业,如通威股份(硅料-硅片-电池-组件一体化);隆基绿能、晶澳科技、晶科能源(硅片-电池-组件一体化)等;公司为少数专业生产电池片的企业之一。

1.1.2. 公司业绩:随需求释放显著提升,实现转亏为盈

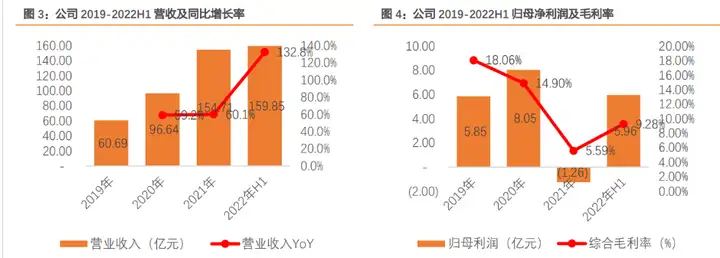

2021年,由于硅料环节扩产周期长、产能增长速度慢,导致硅料供应偏紧。同时疫情持续 和反复导致物流受阻,又进一步影响了产业链各环节生产的连续性。另外,因疫情和限电导致的经常出现的临时停产或减产,不止放大硅料供应偏紧的问题,也导致电池生产的连续性、产品的良率和效率受到影响。尽管公司采取延长供应链、培育新供应商、拓宽供应渠道、多渠道等方式降低采购成本,但2021年仍出现亏损。

2022年以来,由于需求释放及电池端供给的相对紧张,公司电池片盈利情况也开始逐季好 转。2022H1,公司平均产能利用率约 92%,较去年同期提升14%,带动公司生产成本下降,盈利能力显著提升,实现营业收入 159.85 亿元,同比增长132.76%,实现净利润 5.96 亿元,扭转了 2021 年的亏损状态,盈利出现好转。

1.1.3. 公司积极改造大尺寸产能,适应市场需求

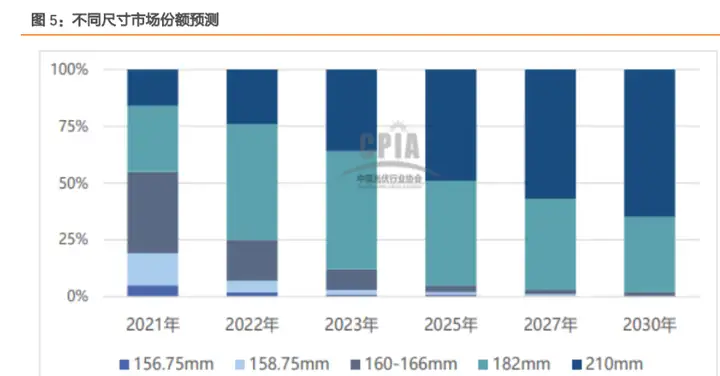

由于大尺寸硅片及电池可摊薄生产环节中的非硅成本,符合光伏终端降本增效趋势,近两年市场对电池片尺寸的需求迅速迭代。

根据 CPIA 的测算,2021 年市场上 182mm 及以上大尺寸产品市场份额约 45%,到2022年将超过 75%,小尺寸产品或将迅速被淘汰。

大尺寸迭代背景下,公司积极改造产线以适应市场需求。

公司较早开始布局中小尺寸电池产能向大尺寸的升级改造,截至2022年上半年,公司已完成 10GW 166mm 尺寸产能改造为182mm 尺寸产能的升级工作,182mm 及以上大尺寸电池产能占到公司总产能的95%以上,显著领先于行业趋势;同时,大部分产能可根据市场需求在 182mm和210mm 尺寸电池之间灵活切换,能更好地适应市场多样化的需求。

1.2. 竞争优势:专注电池技术变革,有望受益供应紧缺,并在此基础上进一步扩展能力边界

1.2.1. 专注电池片环节,引领技术变革

近年来,行业内许多头部公司都走向了上下游一体化的道路。但爱旭仍然专注于电池片环节。这使得公司专注于电池片领域的技术变革,在新产品的开发上始终走在行业前列。公司 2017年推出“管式PERC 电池技术”,2019年量产166mm尺寸电池,2020年首发大尺寸电池,近年光伏电池产生的几次重大技术变革,公司都发挥了重要作用。

1.2.2. 电池环节供应偏紧阶段,公司有望获取更强盈利能力

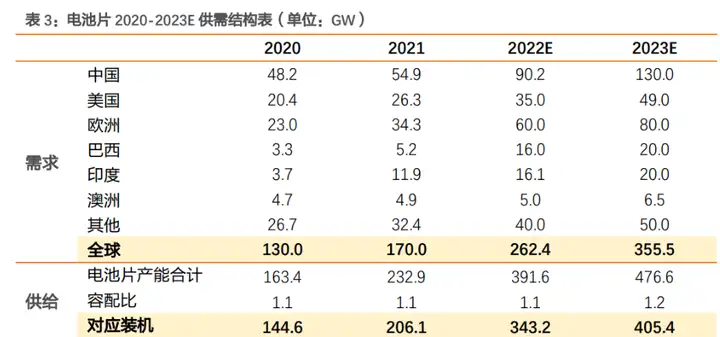

根据测算,电池片是光伏主材产业链中相对紧缺的环节。根据各公司扩产计划,我们测算得到,2023年电池片环节有效产能较硅片将有近130GW的缺口,较组件也将有近60GW缺口,显著落后于其他环节扩产速度。

供给偏紧的原因:

(1)尺寸迭代快:近两年市场对大尺寸电池需求迅速增加,过去的小尺寸电池产能甚至面临减值风险,在此背景下,由于市场对尺寸需求的变化难以判断,所以对电池企业来说,谨慎扩产是相对合理的选择。

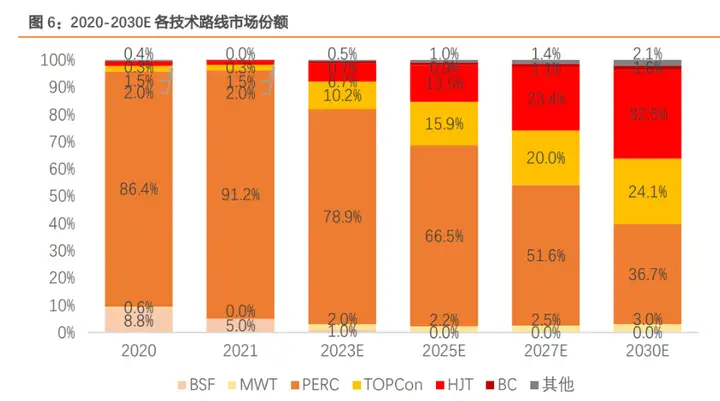

(2)技术迭代快:除电池尺寸外,电池技术迭代速度也在加快。光伏行业的主要发展空间在于光伏电池的技术创新,只有不断提升光电转换效率,才能持续降低光伏发电的度电成本。2017年以来,PERC 逐步取代 BSF 成为电池片主流技术路线;2021年PERC电池在 市场占比高达 91.2%。

由于 PERC 电池转化效率已面临极限,在未来十年光伏电池片技术路线将发生较为明显的转变,N 型电池将会是电池技术的主要发展方向之一。

根据 CPIA 预测,N 型单晶硅片的市场占比将从2021年的不到 5%迅速增长到2025年的约30%。

从目前的时点上来看,PERC 电池有被淘汰的风险,而 TOPCon、HJT、IBC 等技术还未完 全成熟,因此产业链公司对电池产线的投资都相对谨慎。

由于 N 型电池产线与 PERC 不完全兼容,需新增相应设备,根据 CPIA 的数据和爱旭 ABC 扩产项目进行测算,N 型技术路线的设备初始投资较 PERC 的 1.94 亿元/GW 均较高,TOPCon 单 GW 设备投资额约为 2.2 亿元,HJT、BC 电池的单 GW 设备投资额显著高于 PERC,分别为 4/3.1 亿元。

综合上述因素,导致电池扩产慢于硅片和组件,电池环节的产能趋紧导致盈利能力变好,对应到爱旭盈利能力今年也开始边际改善,获取较强盈利能力。

1.2.3. 成立子公司赛能,通过提供解决方案扩展能力边界

尽管爱旭没有直接向上下游扩展,但成立子公司赛能,通过提供源网荷储一体化,扩展自己的能力边界。公司今年成立子公司赛能数字能源。按照公司规划,赛能数字能源以科技创新为着力点,深度融合能源技术和数字技术,基于全球工商业、户用等源网荷储场景,为客户打造源网荷储一体化数字能源解决方案,提供安全、智慧、低碳的数字能源整体解决方案。

赛能将电池组件硬科技与能源数字化软实力相结合,把能源数字化作为发展目标,推进全业务流程信息化、数字化建设;并将数字化拓展到项目全生命周期的管理上,提供从设计、交易、履约到运维的全流程数字化体验。同时,赛能还推出了零 C 云能源管理平台,打造 “云、边、端”一体化解决方案,支持能流管理(虚拟电厂运营、微网群协同控制、车网互动、负荷需求响应等)、碳流管理(碳排放记录、碳排放核算、碳减排优化、碳交易平台等)等多项业务。

市场开拓方面,赛能计划形成以国内为主、针对目标市场进行全球化布局,未来三年到五年开发欧美、日本拉美、中东和非洲等市场,努力打造成全球公司和国际品牌。

依靠赛能数字能源,我们预计公司将扩产业务边界,不再局限于光伏电池片业务,新业务未来有望贡献更多的利润增长点;且有望综合电池端生产优势和下游品牌优势,建立自己独特的竞争壁垒。

1.3. 供应趋紧下盈利能力有望继续提升

根据我们测算,22/23年国内电池产能对应装机分别为343.2/405.4GW,全球装机需求分别为262.4/355.5GW,而其中大尺寸电池将保持高需求,因此具备大尺寸电池生产能力的头部企业盈利能力将有所改善。

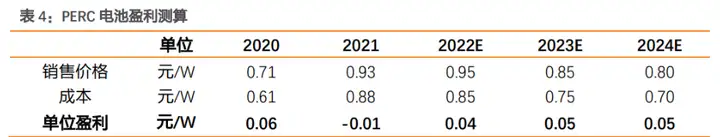

在供给紧张的大背景下,我们预计明年电池环节盈利仍将环比改善。考虑公司盈利能力提 升,我们预计 22 年及以后公司电池片盈利较 21 年将有所修复,22/23/24年公司 PERC 电 池片单瓦盈利可提升至 0.04/0.05/0.05 元。

2. 未来看点:ABC电池或将贡献超额盈利

2.1. ABC电池:N 型背接触电池,国内爱旭首先布局

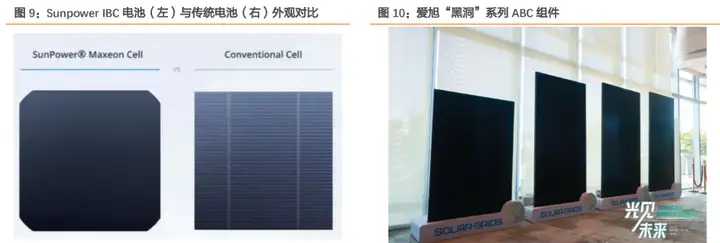

ABC电池是公司自主研发、拥有全系列完整自主知识产权体系的新一代 N 型背接触电池, 为全背结结构,正负两极金属接触均在电池背面,正面无电极栅线遮挡。

这一特点可以带来两大作用:(1)100%接收太阳光,有效降低光学损失,发电效率高;(2)电池正面全黑,美观度得到大幅提升。

爱旭是国内最早布局 IBC 类电池的公司之一,头部企业中积极布局 IBC 类电池的仅有隆基 股份,而且其产品 HPBC 是 P 型 IBC 电池,与爱旭的 N 型 IBC 产品有所不同。因此公司在 相关技术上较为领先。爱旭在推出 ABC 电池产品后,于今年 6 月又推出 ABC 组件,并将 其命名为“黑洞”系列。

2.2. ABC 电池的优势:发电增益+外观优势,带来更高溢价

2.2.1. 发电增益:体现在转化效率高,低热斑效应、抗衰减以及低温度系数

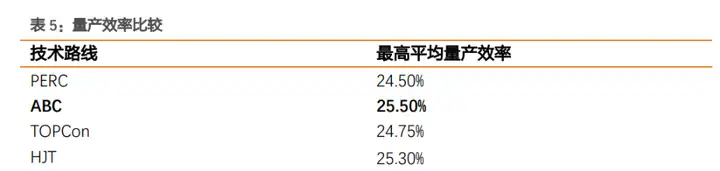

(1)首先体现在转化效率高:ABC 电池的平均量产效率可以达到 25.5%,显著高于传统 PERC 电池,且高于 TOPCon 和 HJT 电池现阶段的平均量产效率。

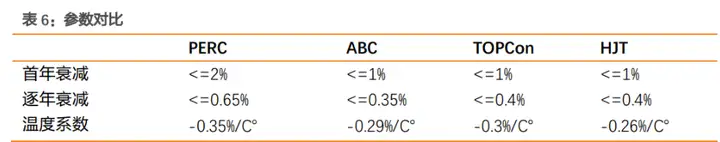

(2)其次,低热斑效应、抗衰减以及低温度系数进一步提升发电能力:除转化效率外,相对于传统 PERC 电池,ABC 电池的优势包括可降低热斑效应,具有优异的抗衰减和温度系数表现。实测数据显示,ABC 组件产品可降低 BOS 成本 3%以上,全生命周期发电量可提高 11.6%。从参数对比来看,ABC 不仅显著优于 PERC,与 TOPCon 和 HJT 电池相比也无明显劣势。

因此,ABC电池的优势不只体现在高效率对成本的摊薄,还体现在即便是相同的组件功率, ABC 电池的发电能力也更强,因此,ABC 电池有能力获得更高的单位定价。

2.2.2. 正面无栅线的外观优势有望带来溢价

ABC 电池将栅线全部做到背面,实现正面无栅线,组件从外观上看起来呈现出全黑的特质, 相对于传统 PERC 电池造型格外美观,因此在对外观较为敏感的美欧分布式市场较受欢迎。 这也可以为 ABC 电池带来溢价。

2.2.3. 定位海外户用高端市场,参考海外 IBC 电池溢价明显

基于上文所说的更强发电能力和更美观的特性,ABC 电池可卖出更高溢价。参考 Sunpower 公司 IBC 电池的报价在 3.67 元/W,而根据 PVInfoLink 披露的数据,PERC 组件的报价在 2 元/W 上下。比较来看,IBC 类电池溢价明显。

爱旭 ABC 电池主打高端市场,优先满足海内外高端市场的需求。同时主要针对工商业、户 用分布式这类高溢价细分市场,前期并不直面 TOPCon、HJT 等其他新技术的竞争。我们 预计此产品有望获得超过传统 PERC 电池的盈利水平。

2.3. 产能规划:布局 52GW ABC 产能,珠海 6.5GW 预计 22H2 投产

爱旭是较早布局新技术的企业,针对 N 型技术路线,公司以电池技术为核心展开了电池、 组件、系统的产业链技术研发,开创性地采用了无银化技术,解决了阻碍光伏产业大规模发展的“银耗”问题,为 N 型技术路线低成本、大规模发展做好了量产技术的准备工作。

根据公司规划,未来将在义乌、珠海两地布局合计 52GW 的 ABC 电池产能,已经显著超出公司现有全部电池产能。其中,珠海 6.5GW 项目预计于2022年下半年投产。目前,公司已具有 300MW 电池中试线和 500MW 组件实验线。

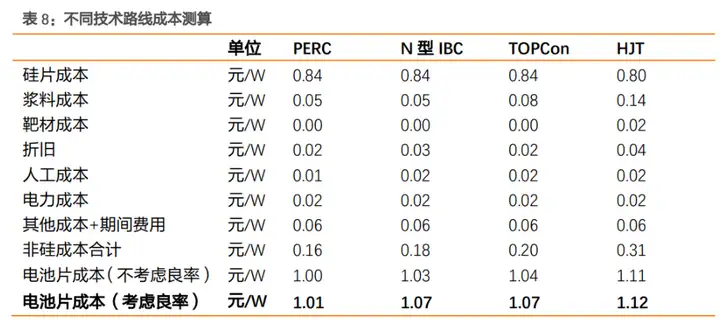

2.4. 利润测算:三种假设下单位盈利 8/13/18 分/W

我们尝试对不同技术路线的电池片成本进行了测算。可以看到,目前 N 型 IBC 电池与 TOPCon 电池成本接近,低于 HJT 电池,但仍然高于 PERC 电池。假设 ABC 电池与 PERC 电池的成本差在 6 分/W,假设 ABC 电池的溢价为 0.1/0.15/0.2 元/W,那么对应的单位盈利分别为 8/13/18 分/W。

3. 盈利预测

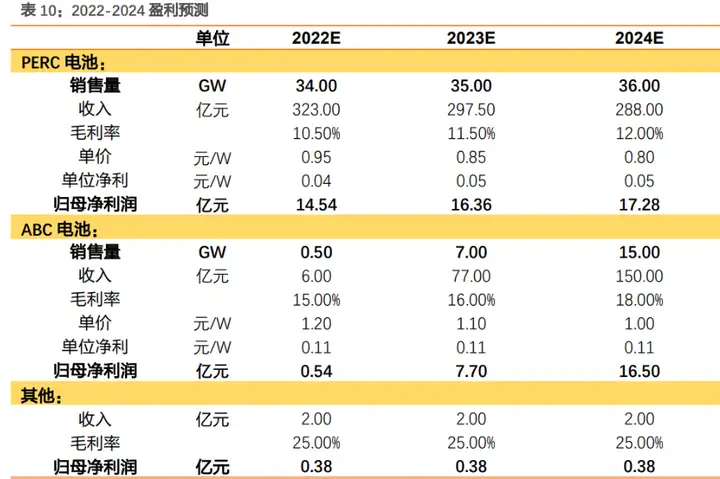

PERC电池:假设22/23/24年PERC电池出货34/35/36GW,单瓦净利分别为0.04/0.05/0.05 元/W。

ABC 电池:假设22/23/24年 ABC 电池出货 0.5/7/15GW,单瓦净利分别为0.11/0.11/0.11 元/W。

预计公司22/23/24年营收331.0/376.5/440.0亿元;归母净利润分别为15.46/24.44/34.16亿元;EPS 分别为 0.76/1.20/1.68 元/股,当前股价对应 PE 分别为50.46/31.91/22.83倍。

参考可比公司隆基绿能,晶科能源、天合光能,考虑公司新技术或将贡献超额盈利,再考虑公司已回购未注销股份对每股股东权益的潜在增厚,预期公司23年 PE 44X,对应目标价52.8元。

4. 风险提示

4.1. 光伏装机不及预期 公司所在电池片行业需求由下游装机量决定,若光伏装机量增长不及预期,行业下游需求将出现下滑,对公司业绩形成影响。

4.2. 扩产速度超预期 若电池片环节扩产速度超预期,供给趋紧情况未出现,将影响我们对电池片盈利的判断。

4.3. 新技术进展不及预期 我们认为 ABC 电池作为新技术可能为公司带来超额盈利,若技术迭代进展不及预期,将影响我们对公司盈利的判断。

4.4. 疫情防控风险 受疫情防控影响,如果疫情长期未能得到防控,则项目开工建设与物资运输等均会受到影响,使公司收入、利润不达预期。

4.5. 原材料价格波动风险 公司上游原材料为硅料、硅片,若原材料价格大幅上涨,将对公司业绩造成不利影响。

4.6. 全球经济和贸易形势变化风险 我国光伏产品出口占比较大,若受海外贸易保护、关税和非关税政策等影响,导致出口成本提高和海外订单减少,将对公司业绩造成不利影响。

4.7. 测算具有主观性,仅供参考 本报告测算部分为通过既有假设进行推算,仅供参考。

弓中号:搜索老范说股