市值仅15亿,控股股东免费送7亿现金!*ST吉艾花式“保壳”,交易所火速关注(市值仅15亿,控股股东有多少)

市值只有15亿元,新任控股股东称拟无偿赠与不少于7亿元现金,这操作有点令人惊讶。

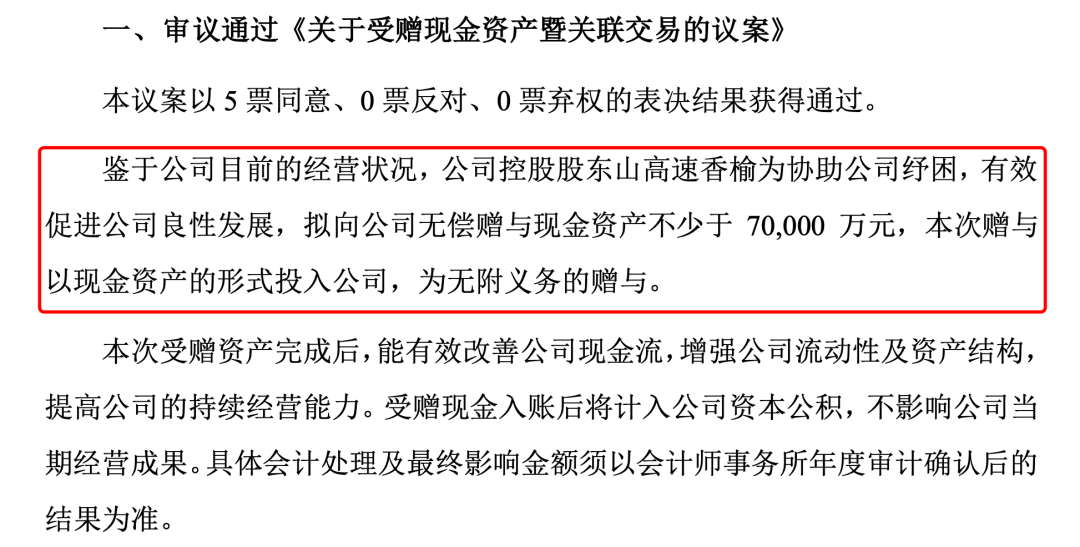

*ST吉艾12月19日晚公告称,鉴于公司目前的经营状况,公司控股股东山高速香榆拟向公司无偿赠与现金资产不少于7亿元,本次赠与以现金资产的形式投入公司,为无附义务的赠与。

控股股东“慷慨解囊”引起交易所的关注,12月20日早间,*ST吉艾收到交易所关注函,要求公司进一步说明本次捐赠的原因及商业合理性,新任控股股东捐赠资金的来龙去脉。

新任控股股东无偿捐赠7亿现金

临近年末,随着2022年财报将揭晓,上市公司又开始忙着“保壳”。

*ST吉艾公告显示,控股股东无偿捐赠的不少于7亿元资金,将于协议生效之日起七个工作日内现金支付至公司指定账户,这意味着这笔钱年内就能到账。此外,这笔钱也没有其他附加条件,公告显示,本次赠与以现金资产的形式投入公司,为无附义务的赠与。

公司市值只有15亿元,而控股股东一出手就是不低于7亿元,对于*ST吉艾来说无疑是一笔“救命钱”。据公司的三季报,截至2022年9月30日,归属母公司的净利润亏损3.84亿元且营收只有0.5亿元。

公司股票因经审计2021年度扣除非经常性损益前后归属于上市公司股东的净利润孰低者为-10.24亿元,专项扣除后的营业收入为0.68亿元,且归属于上市公司股东的所有者权益为-7.96亿元,被实施退市风险警示。

2022年财报不能改善将直接面临退市风险,财报披露前夕正是关键时刻。公司表示,本次受赠资产完成后,能有效改善公司现金流,增强公司流动性及资产结构,有利于公司的长远发展,提高公司的持续经营能力。受赠现金入账后将计入公司资本公积,将对公司的资产负债率和净资产产生明显的积极影响,不影响公司当期经营成果。

这也就意味着,新任控股股东的无偿捐赠将改善净资产为负的局面,但营收不低于1亿元这个指标能否改善还存在不确定性。

公司也在公告中特意提醒投资者,截至2022年9月 30日,公司合并报表实现营业收入不足1亿元,且合并报表净资产为负数。2022年财报若触及财务退市的任何一个指标,公司股票将被终止上市。

具体财务退市指标包括:

(一)经审计的净利润为负值且营业收入低于1亿元,或追溯重述后最近一个会计年度净利润为负值且营业收入低于1亿元;

(二)经审计的期末净资产为负值,或追溯重述后最近一个会计年度期末净资产为负值;

(三)财务会计报告被出具保留意见、无法表示意见或者否定意见的审计报告;

(四)未在法定期限内披露过半数董事保证真实、准确、完整的年度报告;

(五)虽满足撤销退市风险警示条件,但未在规定期限内向交易所申请撤销退市风险警示;

(六)因不满足撤销退市风险警示条件,其撤销退市风险警示申请未被审核同意。

交易所火速关注

7亿元现金免费赠送,交易所对此火速下发了关注函。

资料显示,山高速香榆12月8日才刚刚成立,注册资本30亿元,中霆控股集团有限公司持股40%,合势行新能源发展(上海)有限公司持股40%,山高速香几企业管理(上海)合伙企业(有限合伙)持股20%,实际控制人为李迪蒙。

山高速香榆刚成立不久,*ST吉艾便发布公告称, 12月13日收到公司控股股东上海坤展的通知,上海坤展于12月13日与山高速香榆签署《表决权委托协议》《一致行动协议》,将其持有的吉艾科技15%表决权、提案权、股东大会召集权等股东权利独家且不可撤销地委托给山高速香榆行使,委托期限为协议生效之日起18个月。

本次权益变动方式为通过表决权委托的方式,由山高速香榆拥有上市公司表决权,不涉及资金支付和股份交割等。本次表决权委托完成后,山高速香榆实际拥有上海坤展所持公司全部股份的表决权,成为上市公司拥有单一表决权的最大持有者,公司控股股东由上海坤展变更为山高速香榆,实际控制人由刘钧变更为李迪蒙。

对此,交易所要求公司结合山高速香榆在上市公司拥有的权益情况以及后续对上市公司股权、资产、业务的调整安排等,说明山高速香榆本次捐赠的原因及商业合理性,是否已履行内部审议程序及其合规性,本次现金捐赠与相关调整安排(如有)是否实质上构成一揽子交易、是否作为后续或有相关安排的对价之一,并结合山高速香榆的控股股东身份,进一步说明本次交易的会计处理及对公司净利润、净资产的影响。

此外,交易所还要求,公司详细披露新任控股股东山高速香榆的出资人结构、对外融资等情况,穿透说明本次捐赠资金的最终来源,是否具备捐赠的能力,是否存在对外募集、代持、结构化安排或者直接、间接使用公司及其关联方资金等情形。

通过捐赠现金规避退市风险的行为也引起交易所关注,交易所要求公司说明山高速香榆及其合伙人、实际控制人等主体与公司、公司前控股股东及实际控制人、主要股东、董监高人员及关联方等之间的业务往来及资金往来情况,是否存在与本次捐赠事项相关的“抽屉”协议,是否存在其他与公司股权、资产、业务开展等相关的协议或安排,是否存在与公司保留上市地位或撤销退市风险警示等相关的协议或安排,是否存在其他尚未披露的协议或安排。

“花式保壳”不可取

壳价值是指非上市公司为了得到上市资格,在借壳交易中需要向上市公司支付高昂的成本。核准制背景上市公司保壳意愿浓厚,即使上市公司运营不善,也能够通过资本市场上的壳交易获取巨大的经济利益。

一些公司出于对 IPO 审核过程缓慢的担忧以及节约成本的考虑,可能会选择买壳来实现上市,间接导致“壳资源”被爆炒与小市值股票的规模溢价,这破坏了股市优胜劣汰的资源配置功能。

但随着注册制深入推进,退市制度逐渐完善,“壳资源”的价值越来越低,上市公司“花式保壳”必要性大大降低。

再加上,监管部门近年来不断加大市场出清力度,紧盯公司年末突击保壳行为,“刨根问底”式询问,扎实开展现场检查等,让“保壳”行为无处遁形。

开源证券认为,退市新规将强化市场优胜劣汰的竞争环境,促使资源向优质企业集中,为全面注册制改革稳步推进提供保障。与此同时,注册制改革的持续深化将推动“壳公司”的持续贬值,从而加速质次公司的退市出清。

随着全面注册制改革的推进和退市新规的严格执行,常态化的退市机制将加速形成,国内资本市场也将快速形成“有进有出、优胜劣汰”的良性循环,从而更好地实现资本市场服务实体经济的功能。