氟化工行业深度:市场及发展趋势分析、产业链及相关公司梳理【慧博出品】(氟化工未来十年前景)

氟化工行业是化工行业的一个子行业,该行业由于产品品种多、性能优异、应用领域广,成为一个发展迅速的重要行业。氟化工产品以其耐化学品、耐高低温、耐老化、低摩擦、绝缘等优异的性能,广泛应用于军工、化工、机械等领域。长期以来,全球氟化工产业稳步发展,新的应用领域不断拓展,广泛应用于家电、汽车、轨道交通、航空航天、电子信息、新能源等工业部门和高新技术领域。氟化工行业的生产能力与消费需求快速同步增长,其中亚洲地区尤其是中国的发展迅速。氟化工业已成为我国化工产业发展最为迅速、最具技术前景与发展优势的子行业之一,在国外更是被誉为“黄金产业”。随着技术的进步,氟化工产品的应用范围正向更广更深更高端的领域拓展。

氟化工产业链是怎样的?位于产业链中游的含氟制冷剂经历了怎样的发展历程?我国现在处于发展的哪个阶段?众多磷化工企业又为何涉足氟化工领域?制冷剂以及含氟高分子材料的市场空间有多大?氟化工行业未来有怎样的发展趋势?相关公司又有哪些?带着这些问题我们一起阅读下文寻找答案。

一、驱动因素

近期二、三代制冷剂价格涨幅明显。氟化工行业开启了新一轮的“超景气”周期,具体观点如下:

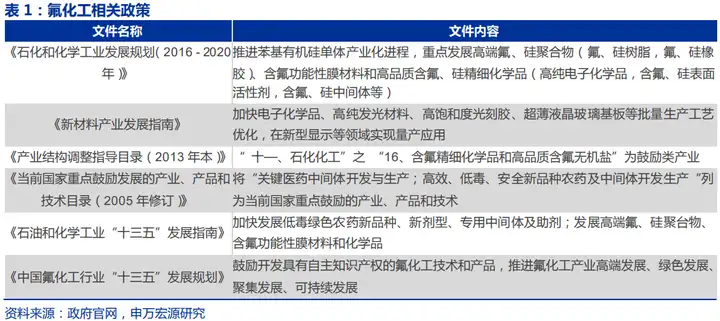

1.政策支持

氟化工符合国家战略规划需要,政策配套齐全。进入二十一世纪,尤其是“十一五”“十二五”期间,我国的氟化工行业高速发展,取得了令人瞩目的成就。氟化工目前已成为国家战略新兴产业的重要组成部分,同时也是发展新能源等其他战略新兴产业和提升传统产业所需的配套材料,对促进我国制造业结构调整和产品升级起着十分重要的作用,符合国家产业政策导向。

2.出口需求

在海外产量大幅削减导致出口需求增长、国内空调/冰箱等终端需求稳健等利好条件下,我国已进入三代制冷剂基线年。从前期制冷剂生产企业不惜亏损也要压低价格抢占市场的决心,叠加国内碳中和、碳达峰等政策对供给端的限制,未来三代制冷剂或将达到全新的景气及价格高点,且本轮上行周期有望拉得更长。

3.新能源高速发展

新能源高速发展的时代背景下,PVDF、LiPF6、LiFSI等新能源材料在未来5-10年都有望维持较高的需求增量。传导至产业链上游,将引发萤石、无水氢氟酸的应用结构出现明显转变,并同步保持可观的需求增量。

4.萤石的稀缺性优势

我国本在萤石端具有资源优势,但由于前期大量开采和变相出口,萤石资源优势正在快速流失。在制冷剂及新能源氟化工材料同步保持高景气的背景下,萤石的稀缺性将在未来逐步凸显。拥有萤石矿产储量及下游产业链一体化布局的氟化工龙头企业将在本轮氟化工“超景气”周期中充分获利。

二、产业链分析

1.产业链全景

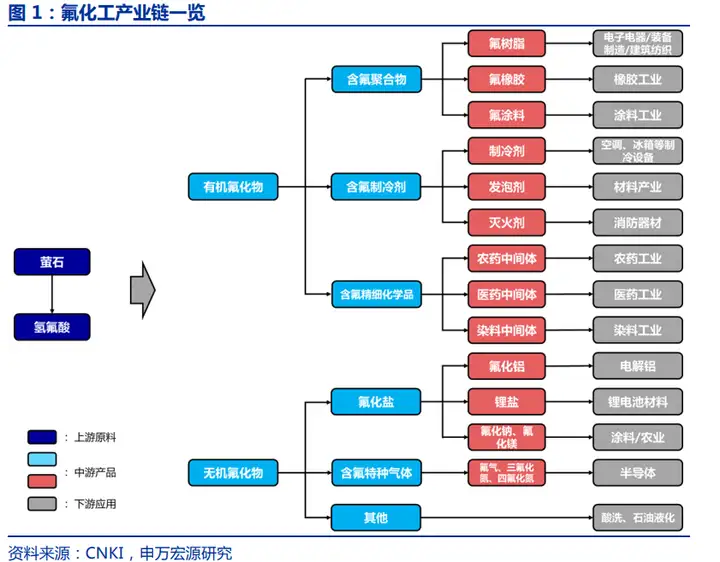

氟化工指的是产品分子结构中含氟元素的化工子行业,可分无机氟化工和有机氟化工两大板块,有机氟指的是氟化工产品中含有氟元素的碳氢化合物,主要包括含氟制冷剂、含氟聚合物以及含氟精细化学品三大类,其中含氟制冷剂是当前的主要应用,含氟聚合物有氟树脂、氟橡胶和氟涂料等,产品处于增长阶段,应用领域逐步拓宽,含氟精细化学品主要包括农药、医药、染料中间体等,产品产量相对较小,但附加值相对较高;无机氟主要包括氟化盐、含氟特气等,众多广泛用于新能源及半导体行业。

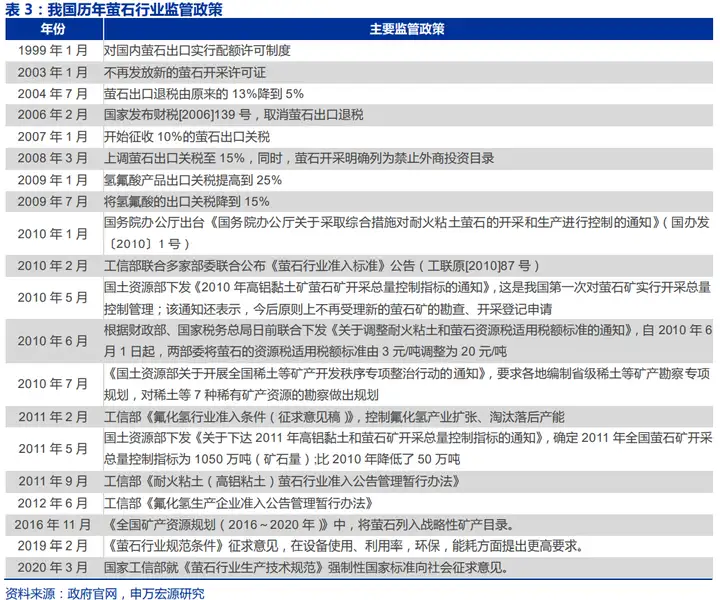

2.萤石

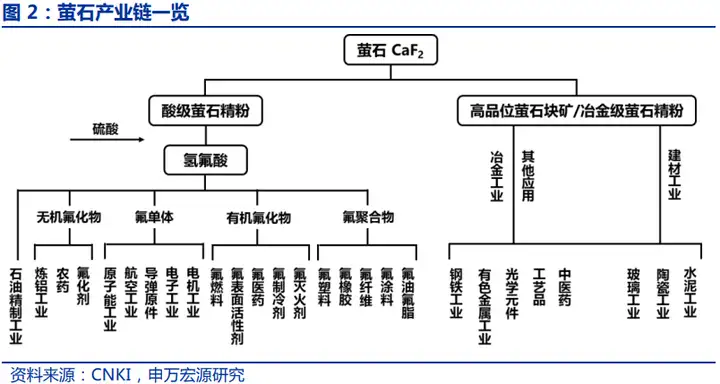

萤石又称氟石,是氟化钙的结晶体,也是工业上氟元素的主要来源,已成为世界上二十几种重要的非金属矿物原料之一。萤石产品具体划分为酸级精粉、冶金级精粉和高品位块矿,下游应用领域包括氟化工业、冶金工业、水泥工业、玻璃工业、陶瓷工业等,其中氟化工(氢氟酸+氟化铝)占总需求的81%,同时氟化工对萤石品质要求也是最高的(>97%)。萤石作为不可再生资源,是氟化工下游发展的基础。

(1)储备情况

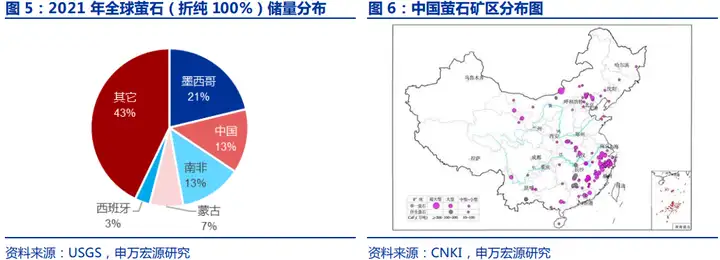

我国萤石储量丰富,然而详查与勘探的少,普查与预查的多。在查明资源总量中,单一型矿床可利用储量少,开采规模小,并且富矿少,贫矿多。我国萤石资源过度开发,储采比远低于世界平均水平。

(2)供给情况

环保政策趋严以及安全生产要求日益提升,国内萤石供给逐步收紧。资源储量消耗过快,资源安全保障堪忧,与萤石作为“不可再生的战略性资源”地位不符,因此国家不断采取措施保护萤石资源,防止过度开采,以保障国内氟化工行业的可持续发展。

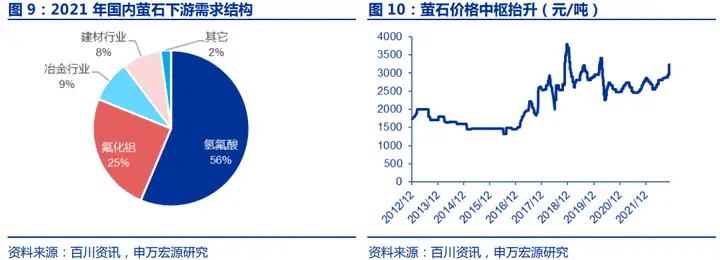

(3)价格情况

萤石供需格局持续改善,价格有望维持高位。中国是全球最大的萤石消费国,约占全球总消费量的60%左右。随着国内氟化工行业技术升级,新能源、半导体等行业对氟聚合物以及氟精细化学品的需求大幅拉动了萤石的需求。未来可见产量难有大幅增加的情况下,旺盛的下游需求有望推动萤石进入长周期景气行情。

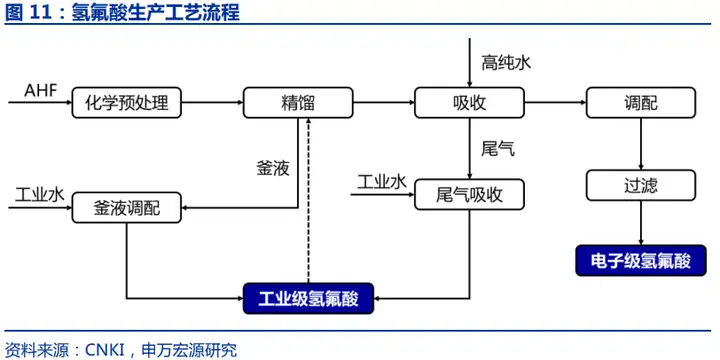

3.氢氟酸

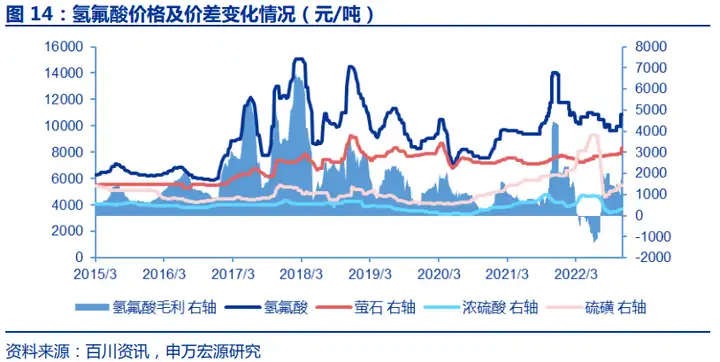

氢氟酸是氟化工行业的关键中间体,下游涵盖含氟制冷剂、含氟聚合物、含氟精细化学品、无机氟等,其中制冷剂为核心下游产品。根据纯度及应用领域的不同,氢氟酸分为工业级氢氟酸和电子级氢氟酸两种,工业级氢氟酸由酸级萤石精粉和硫酸制备而得,电子级氢氟酸则由工业级氢氟酸提纯制得,属于工业级产品下游含氟精细化学品。

工业上用萤石和浓硫酸反应制备氢氟酸,一方面萤石供应趋紧必然影响氢氟酸生产;另一方面生产过程中危险系数高,污染问题突出,对战略资源萤石耗用大,使氢氟酸产业受到严厉的环保核查。由于萤石资源的稀缺性以及未来环保的常态化使得氢氟酸行业新增产能少,且随着生产装置日趋大型化,装置规模小、缺乏园区化管理、萤石和硫酸资源需要远距离运输的企业将不具备竞争优势,未来生产受到限制。

氢氟酸行业格局随低端产能出清逐步向好。氢氟酸的生产过程中含氟渣料污染问题突出,行业准入门槛高且生产要求严格,近年来落后的氢氟酸产能陆续淘汰出清,行业整体产能集中度小幅度上升。据我们不完全统计,未来氢氟酸新增产能多为3~5万吨左右的规模,在低端产能不断出清以及下游需求持续增长的情况下,未来行业格局有望进一步改善。

氢氟酸下游需求旺盛,行业盈利能力有望逐步修复。随着国家对萤石资源的管控,氢氟酸行业落后产能逐渐淘汰,加上供给侧改革、较高的准入标准等因素影响,2017年氢氟酸价格上行。随着硫磺等原材料价格逐步回落至合理区间,在下游需求的推动下,氢氟酸行业的盈利水平有望逐步回升。

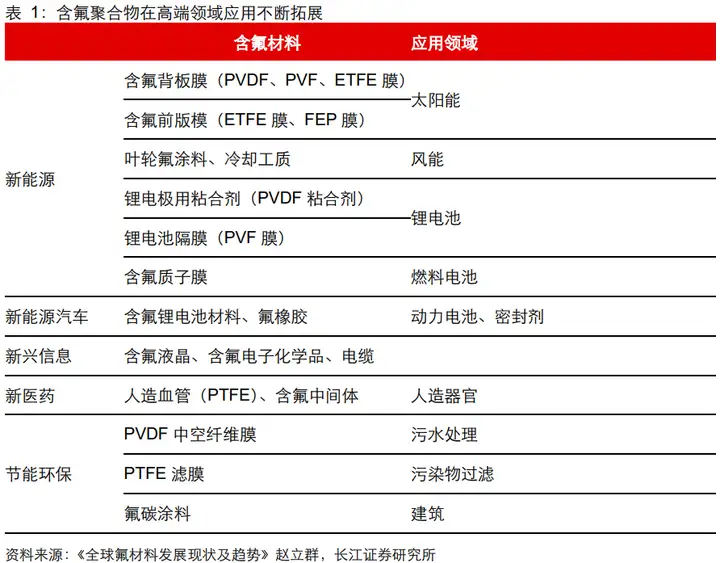

4.含氟聚合物

由于氟元素的引入,含氟高分子聚合物如PTFE、PVDF等化学性质极其稳定,耐腐蚀性、耐候性等卓越,因此广泛适用于众多新兴高精尖领域,如在新能源、新能源汽车、新兴信息、新医药、节能环保领域其应用不断拓宽,对中国未来各个领域发展至关重要。

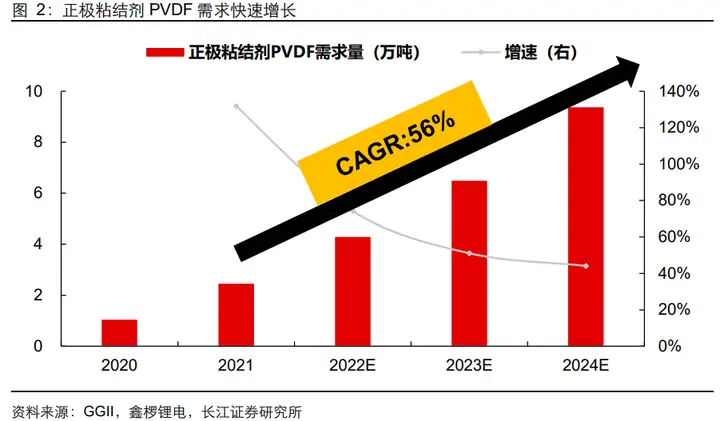

以PVDF(聚偏氟乙烯)为例,分子量、聚合均度较高的牌号适用于锂电池正极粘结剂,随着新能源汽车出货量的持续提升,正极粘结剂PVDF需求将迎来快速放量,预计2021至2024年复合增速将高达56%。

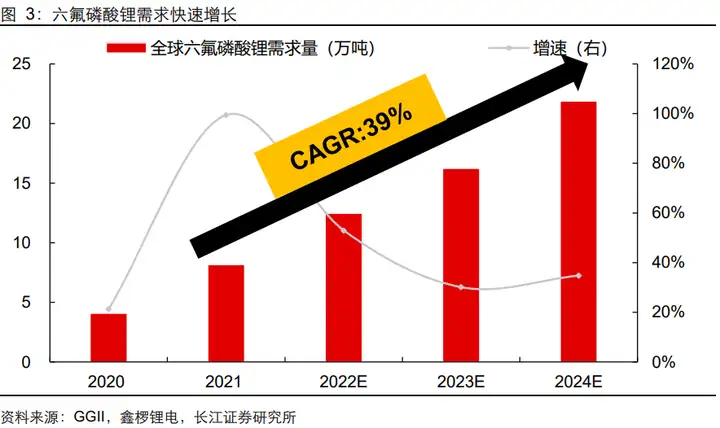

5.六氟磷酸锂

锂电池电解液的电解质材料大多为氟化工产品,如六氟磷酸锂、四氟硼酸锂、双氟磺酰亚胺锂、六氟砷酸锂等。其中六氟磷酸锂具有较高的溶解度、较好的抗氧化能力、较强的电化学稳定性、与正负极材料匹配度高等特点,综合性能好且性价比较高,是目前市场应用最广的电解质。锂电装机快速放量带动六氟磷酸锂需求高增,预计2021至2024年复合增速将达39%。

6.含氟制冷剂

(1)种类

制冷剂,也称冷媒、雪种,可分为氨、氮、含氟、水和碳氢化合物等多种类型,其中以氟制冷剂类最为常见,约占全球制冷剂总量的53.1%。含氟制冷剂化学稳定性强、热力学性能优异,广泛应用在冰箱、家用空调、汽车空调等制冷领域,还可在聚氨酯行业中用作塑料发泡剂、半导体行业中用作电子清洗剂及精细化工中用作气雾剂等。

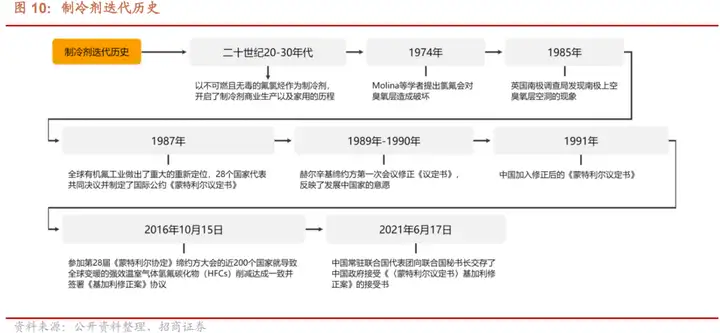

(2)历史

制冷剂最早出现于19世纪30年代,早期应用的乙醚等产品多是可燃、有毒且化学性质不稳定的,其应用主要限制在工业领域。二十世纪20-30年代开始以不可燃且无毒的氟氯烃作为制冷剂,方才开启了制冷剂商业生产以及家用的历程,也是一代制冷剂CFCs即“氟利昂”的开端。氟利昂会严重破坏臭氧层。

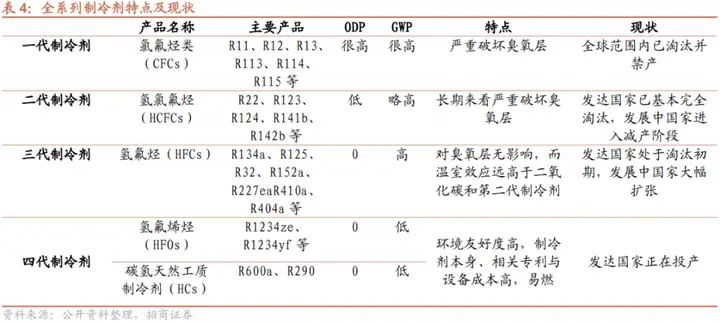

制冷剂行业中根据ODP(大气臭氧消耗潜能值)和GWP(指全球变暖潜能值)将氟制冷剂的产品系列分为四代。第一代制冷剂ODP值很高,即对臭氧层的破坏巨大,并且GWP值很高,则其温室效应极为显著,因此全球已经淘汰使用;第二代制冷剂对臭氧层破坏相对较小,但是会导致一定的温室效应,在欧美发达国家已基本淘汰,在我国应用广泛,目前也处在淘汰期;第三代制冷剂对臭氧层无破坏,在发展中国家逐步替代HCFCs产品,但是温室效应较为显著,少部分发达国家已开始削减用量;第四代制冷剂指的是不破坏臭氧层、GWP值较低的制冷剂,但目前该等制冷剂的发展趋势和主流产品尚未最终确定,且目前专利权主要掌握在国外企业手中,发达国家正在投产,对我国及其他发展中国家而言,其研发、生产及下游转换成本仍较高,尚未开始规模化应用。

世界各国为了防止臭氧层被破坏,共同签订《蒙特利尔议定书》,规定ODS生产和消费的基准数量,淘汰时间表。2021年6月17日,中国常驻联合国代表团向联合国秘书长交存了中国政府接受《〈蒙特利尔议定书〉基加利修正案》的接受书。该修正案已于2021年9月15日对中国生效。我国积极落实相关政策,规定在国家规定的期限内,生产、进口ODS的单位必须按照国务院有关行政主管部门核定的配额进行生产进口。即我国每年制冷剂供应量和消费量由国家管控。

国外第二代制冷剂淘汰基本完成,我国将为国外提供检修材料。目前欧美等发达国家在2020年已基本完全淘汰第二代制冷剂,仅留0.5%供维修,因此发达国家对于第二代制冷剂的退出有更迫切的要求,海外大部分产能均已关停,应用第二代制冷剂的设备主要靠从中国进口进行维修,而我国二代制冷剂配额大幅削减中,于2020年已削减35%。随着中国逐步降低第二代制冷剂生产消费配额,第二代制冷剂供需格局将持续偏紧。

(3)发展现状

当前我国制冷剂市场正处于二代制冷剂产品到三代制冷剂的过渡期,2020至2022年成为第三代制冷剂的“基线年”。为在三代制冷剂开始配额管理前把握先机抢占市场,国内主流制冷剂生产企业已在此前具备了大规模生产三代制冷剂能力,我国第三代制冷剂在2020-2022年迎来布局窗口期,以后供给总量按照基线年期间各企业市占率对配额进行分配。随着海外第三代制冷剂进一步缩减,出口需求提升,第三代制冷剂长期供需格局有望改善。

三、相关公司

1.巨化股份

公司是国内的氟化工龙头,产品覆盖制冷剂、氟精细化学品和含氟聚合物等,目前公司拥有各类制冷剂产能约59.9万吨,其中二代制冷剂R22产能15万吨,国内第二,拥有R22的配额约5.9万吨;三代制冷剂R125、R32、R134a总产能国内第一,分别为5万吨、13万吨、7万吨;混配小包装制冷剂市占率全球第一;同时公司拥有PTFE产能2万吨,PVDF产能3500吨,在建6500吨预计将在年内投产。公司还具备8万吨无水氢氟酸以及各类甲烷氯化物的上游原料配套,技术、规模、上下游协同优势明显。

2.三美股份

公司深耕氟化工领域20年,已形成无水氟化氢与氟制冷剂、氟发泡剂自主配套的氟化工产业链,现拥有无水氟化氢产能13.1万吨,规模位居行业前列;拥有第二代制冷剂R22、R142b、R141b产能1.44、0.42、3.56万吨,其中配额分别为1.18、0.25、2.80万吨,占全国总配额的5.25%、18.23%、55.05%;拥有第三代制冷剂R32、R134a、R125、R143a产能分别为4、6.5、5.2、1万吨,总产能产量位居全国第二。公司还有多种混配制冷剂R410A、R404A、R407C、R507等,产品系列丰富。此外,公司积极推进福建东莹6000吨六氟磷酸锂及100吨高纯五氟化磷项目、无水氢氟酸扩建项目、盛美锂电第一期500吨LiFSI项目以及浙江三美的5000吨FEP和5000吨PVDF项目,同时开发电子级氢氟酸等高纯含氟化学品,培育新的利润增长点。

3.永和股份

公司已形成从萤石矿、氢氟酸、氟碳化学品到含氟高分子材料的完整产业链,目前拥有内蒙古、浙江金华、衢州以及未来的福建邵武四大生产基地,拥有萤石矿采矿权2个,探矿权3个,萤石精粉产能8万吨,无水氢氟酸产能13.5万吨,氟碳化学品单质产能15万吨,含氟高分子材料及单体年产能1.28万吨,同时拥有混配、分装6.72万吨单质制冷剂、混合制冷剂的生产能力,是我国氟化工行业中产业链最完整的企业之一。

4.金石资源

公司是国内萤石龙头,拥有多座大型单一萤石矿,2021年全年各类萤石产量约为47.23万吨,国内第一。2022年公司规划生产各类萤石产品约45-50万吨,同时公司积极推进包钢金石半生萤石综合利用项目,预计到2022年底,包钢金石选矿项目将形成60万-80万吨/年萤石精粉生产规模。氢氟酸方面,公司一期12万吨氢氟酸产线预计将于2023年底前建成,二期三期全面达产后预计将形成30万吨氢氟酸的总产。江山金石新材料2.5万吨的含氟锂电材料项目顺利开工,一期6000吨六氟磷酸锂正在建设中。

5.东岳集团

公司是亚洲氟硅行业龙头企业,产品涵盖制冷剂、氟橡胶、有机硅等。目前公司拥有R22产能22万吨,国内第一,其中配额6.62万吨,R142b产能3.3万吨,其中配额2.79万吨。同时公司拥有6万吨R32、6万吨R125、2万吨R134a、3万吨R152a等三代制冷剂产能。含氟聚合物方面,公司也处于国内领先地位,目前拥有5.5万吨PTFE、1万吨HFP、1万吨FEP、3000吨FKM、1.2万吨PVDF产能,同时规划至2025年将PVDF产能扩张至5.5万吨。

6.联创股份

此前主要业务包含数字营销和化工新材料两大板块。由于数字营销业务因数年间发展远不及预期,公司于2019年做出了战略调整,此后公司专注于化工新材料、新型环保材料的研发、生产及销售。随着业务结构向化工行业转移,公司业绩已见好转,亏损规模逐年缩小,2021年已实现扭亏为盈,2021年营业收入18.35亿元,同比增长5.56%;归属于上市公司股东的净利润2.88亿元,同比增长429.27%。

公司计划重点发展含氟新型聚合物等精细化工品,现有多项在建项目正在稳步推进。公司于战略转型首年收购的子公司华安新材现有R142b设计产能2万吨/年、生产配额3650吨/年,位居全国首位,其于原材料优势,公司布局了8000吨/年PVDF产能,现已有3000吨产能,二期生产线产能5000吨/年已具备试生产条件。联创股份控股子公司内蒙古联和氟碳新材料有限公司拟在内蒙古乌海高新技术产业开发区低碳产业园投资建设5万吨/年PVDF及配套产业链项目一期项目,一期项目包括:2.5万吨/年PVDF及配套4.5万吨/年R142b。

7.中欣氟材

中欣氟材成立于2000年,自成立以来一直专注于医药、农药含氟中间体,形成了氟氯苯乙酮、哌嗪、2,3,4,5四氟苯和2,3,5,6四氟苯四大系列产品。公司向上延伸产业链,2019年收购高宝科技及其子公司长兴萤石,2021年定增建设高宝科技氟精细化学品扩建项目(氟苯、4-氟苯甲酰氯、氟化钾等产品所需原料),逐步成为颇具特色的氟精细化工全产业链布局企业。随着高宝科技外部影响因素逐渐消除、硫酸和氢氟酸扩产以及公司新材料业务放量,公司业绩已重回增长轨道,2021年营业收入15.26亿元,同比增长48%;归属于上市公司股东的净利润1.74亿元,同比增长47%。高宝科技无水氢氟酸成本优势明显,在建年产3万吨无水氢氟酸,同时已规划建设3万吨光伏级氢氟酸,提升产品附加值。

8.东阳光

东阳光主要从事新能源的电子新材料、合金材料、化工三大业务,其中化工板块包括氯碱化工产品、新型制环保冷剂、氟聚合物等。氯碱产品中,高纯盐酸和烧碱用于公司电极箔腐蚀工序所需的,同时生产液氯、双氧水及甲烷氯化物。此外,公司生产的新型环保制冷剂广泛用于新冷冻设备上的初装和维修过程中的再添加。氟聚合物PVDF为东阳光未来重点发力的产品。为配合电极箔产业链发展,东阳光逐步发展出氯碱化工-甲烷氯化物-氟化工-氟树脂的氯氟循环经济产业链。随着国内新冠疫情控制稳定,经济发展快速恢复,2021年公司实现营收128亿元,同比增长23.4%;归母净利8.7亿元,同比增长10.3%,化工板块占总收入的17.9%。2021年3月,东阳光与璞泰来签订了合作协议,将共同推进东阳光氟树脂的业务发展和产业规划。目前东阳光氟树脂已具备年产0.5万吨PVDF产能,拟在乳源新建2万吨/年PVDF与4.5万吨/年R142b项目。项目总投资金额约14亿元,项目分两期实施建设,预计于2024年底前建成投产。

9.小结

制冷剂、含氟高分子材料以及含氟精细化学品主要掌握在巨化股份、永和股份、三美股份、联创股份、东岳集团等几家主营制冷剂的企业手中,且这些具有成本优势的制冷剂生产企业产品结构已开始向具有高附加值的含氟精细化学品、含氟高分子材料领域延伸。下游需求增加,高附加值的含氟高分子材料赛道愈来愈热,2021年以来,联创股份、东岳集团、巨化股份、昊华能源、璞泰来及永和股份等企业均宣布布局或加码PVDF。未来随着上游萤石愈发紧缺、三代制冷剂配额管理产量收紧叠加出口需求增长、终端新能源带动含氟高分子材料和精细化学品快速发展,氟化工行业整体将迎来一轮长景气周期。这些既掌握了主要原材料产能、又有向高附加值产品延伸潜力的大型制冷剂生产企业、氟化工龙头企业将充分享受行业景气上行所带来的业绩增长红利。

四、发展趋势

我国氟化工产业的迅速发展、前景宽广,其传统资源端萤石资源却较为有限,且不可再生。磷矿石是自然界的主要氟源,而当前工业氟源主要来自萤石,极少量来自磷矿石。随着技术工艺的持续进步,未来我国磷矿石副产品氟硅酸提氟未来潜力巨大。

1.原因

(1)氟化工发展前景广阔,萤石资源有限

氟化工在我国发展迅猛,前景广阔。根据中国化工报统计,目前我国氟化工相关企业约1000家,我国氟化工基础及通用产品产量占全球的55%以上,中国已成为世界最大的氟化工产品生产国及消费国。2020年氟化工产值超过600亿元,预计未来产业年增速在15%以上。未来我国将在高性能、高附加值的领域不断深入,国内氟化工产业快速发展的势头有望得到延续,氟化工品的应用将持续拓宽。原料萤石“储量低,产量高”,国内资源整体有限。我国氟化工产业的迅速发展、前景宽广,其传统资源端萤石资源却较为有限,且不可再生。

(2)磷矿石伴生大量氟资源

自然界中可以工业利用的氟源主要来自萤石及磷矿石伴生,萤石和磷矿石都属于不可再生资源,尽管磷矿石中氟含量较低(伴生有约3-4%的氟),但储量远超萤石。根据USGS,我国磷矿石保有储量约32亿吨,以3.5%的含氟量测算,氟资源总量约1.12亿吨(折F);国内萤石保有储量为4200万吨(折100%CaF2),氟资源总量仅约2050万吨(折F),磷矿石含氟总量远超萤石,是自然界中的主要氟源。

当前工业氟源主要来自萤石,极少量来自磷矿石。氟化工核心原料氢氟酸中的氟元素来自萤石和氟硅酸。氟硅酸由磷矿酸解制湿法磷酸时释放的四氟化硅吸水后制得。根据卓创资讯统计,2021年我国氢氟酸产能、产量分别为278万吨/年、167万吨,绝大多数氢氟酸由萤石制得,仅有7%来自于磷矿石酸解的副产物氟硅酸。磷矿副产氟硅酸制氢氟酸对磷酸浓度、富集技术要求较高,会出现湿法磷酸萃取液输送管道结垢等难题,氟回收率的提升存在技术难点。贵州开磷采用自主研发技术回收无水氟化氢,使氟资源利用率达到65%以上,瓮福集团在瑞士BUSS制氟化氢技术的基础上进行改进,成功研制出新型无水氟化氢工业化回收技术,川恒股份结合自身半水工艺,优化酸解物料及参数,使得氟回收率大大提高。随着技术工艺的持续进步,未来我国磷矿石副产品氟硅酸提氟未来潜力巨大。

(3)磷化工副产氟产品有竞争优势

磷矿石制备无水氢氟酸有显著成本优势。萤石制无水氢氟酸原料有萤石粉、98%硫酸、发烟硫酸、液碱等,当前价格下萤石法单吨原料成本(不含税)约7586元;氟硅酸法(磷矿石副产)原料为应用价值低的氟硅酸及98%硫酸,硫酸只将系统中的水分带走,稀硫酸继续用于酸解磷矿石而不消耗,原料成本(不含税)仅约3933元/吨,优势显著。

2.相关公司

依托磷矿石资源,传统磷化工企业如瓮福集团、川恒股份、云天化、兴发集团、新洋丰、湖北宜化等进行氟资源提取,布局或拟布局下游氟化工产品。

五、市场空间

1.龙头企业三代制冷剂配额测算

全球增温潜势GWP是将瞬态释放1kg的某种温室气体,其辐射强迫的时间积分量与瞬态释放1kg二氧化碳所产的相应量之比值。简单来说,GWP值代表某一种物质产生温室效应的指数,GWP100-year就是在100年的时间框架内,各种温室气体的温室效应对应于相同效应的二氧化碳的质量。预计三代制冷剂生产配额核发将以企业2020-2022年受控用途产量平均值的二氧化碳当量进行核发,据估算我国HFCs生产基线为18.94亿吨二氧化碳当量,其中1.68亿吨为国家预留履约安全余量。按照各企业披露的产量数据进行测算,预计国内主要几家制冷剂企业,巨化股份、三美股份、永和股份三代制冷剂配额分别为32.8%、17.9%、7.7%。

2.含氟高分子材料市场测算

根据百川盈孚数据,2021年中国主要含氟高分子材料及单体(FEP、PTFE、PVDF、HFP)产量为20.98万吨,同比增长11%。其中,PTFE产品总产能达16.9万吨/年,年产量8.9万吨,同比增长5.9%;FEP产品总产能达2.63万吨/年,年产量1.8万吨,同比增长12.5%;PVDF产品总产能达7.85万吨/年,年产量5.68万吨,同比增长19.33%。

(1)5G通信拓展PTFE需求空间,高端市场未来前景广阔

PTFE是全球消费量最大的含氟高分子材料,产能、产量、需求量均占全球含氟高分子材料的50%以上。集成电路是我国PTFE需求量新的增长点,PTFE是5G通信的必然选择。从进出口单价上可以看出我国生产的聚四氟乙烯产品附加值较低,主要出口低端聚四氟乙烯,高端改性聚四氟乙烯仍旧需要进口。

截止到2021年底,我国PTFE产能共有15.93万吨,总有效产能达到15.19万吨,且当前行业仍处于扩张阶段。根据统计,预计2022-2023年国内PTFE新增产能将达约8万吨。而我国PTFE产能主要集中在注塑级中低端产品,低端产能过剩,随着高端应用的需求上升,近期氟化工企业行业龙头例如巨化股份、东岳集团,产能规划转向高端改性聚四氟乙烯,预计未来高端市场前景广阔,国产替代将进一步突破。

(2)锂电池拉动PVDF需求加速爆发,电池级景气度将继续高位驰骋

PVDF即聚偏氟乙烯,是我国仅次于聚四氟乙烯(PTFE)产量和使用最为广泛的含氟聚合物。随着新能源领域的飞速发展,PVDF下游应用领域中锂电池及光伏占比变大,总占比高达45%,PVDF需求快速拉升。由于新能源汽车和对安全性、稳定性要求更高,因此,从品质和价格上看,电池级PVDF>光伏级PVDF>涂料级PVDF。

当下全球掀起汽车电动化浪潮,企业的PVDF下游锂电池的需求在加速爆发中。目前,电池级PVDF材料极度紧缺,并且短期内没有可替代产品,供不应求。根据测算,预计到2025年,全球电池级PVDF需求可以达到23.6万吨,我国2025年电池级PVDF需求可以达到13.0万吨。电池级PVDF的技术壁垒很高,长期以来只有极少数企业具备生产能力,因此存在巨大的供应缺口,2022年PVDF或将成为最紧缺的锂电材料之一。

2021年国内PVDF总产能规模约为7.4万吨,但是大部分都是常规级的产品,电池级PVDF产能占比较少。2021年我国锂电粘结剂PVDF年产能仅1.9万吨/年,存在巨大的供应缺口。在下游需求快速增长的刺激下,目前国内在建及规划用于锂电池粘结剂的PVDF新产能预计高达12.4万吨/年,但建设及投产进度普遍缓慢,很多都要等到2022年后才能投产,新产能投产大都在2023年以后。由于2022年行业新增产能较少,预计近期PVDF供应紧缺状态很难得到缓解,后市锂电粘结剂PVDF价格有望继续走高,高景气仍将持续。

(3)高附加值氟聚合物FEP和PFA应用领域扩大,进口替代潜力大

1)FEP应用潜力大,国产发力进口替代

聚全氟乙丙烯共聚物也称作全氟乙烯丙烯共聚物,英文名Fluorinated Ethylene Propylene,简称FEP。FEP是由四氟乙烯(TFE)和六氟丙烯(HFP)共聚而成,HFP含量约为15%左右,是常见的含氟塑料之一。FEP结晶熔化点为304℃,密度为2.15g/cm2,其拉伸强度、耐磨性、抗蠕变性低于许多工程塑料。FEP不引燃,可阻止火焰的扩散;具有优良的耐候性,摩擦系数较低,可制成用于挤塑和模塑的粒状产品,用作流化床和静电涂饰的粉末,也可制成水分散液。根据加工需要,可分为粒料、分散液和漆料三种。其中,粒料按其熔融指数的不同,可供模压、挤出和注射成型用;分散液供浸渍烧结用;漆料供喷涂等用。

FEP用于电线电缆性能优异,未来使用普及加快。国内企业发力扩产FEP,有望进一步实现进口替代。国内FEP生产企业主要有永和股份、东岳集团、上海三爱富、浙江巨化、金华永和、德宜新材料等。

2)PFA性能优秀,市场规模持续扩大

PFA有望在部分应用领域替代PTFE。可熔性聚四氟乙烯(PFA)是四氟乙烯(TFE)与全氟丙基乙烯醚(PPVE)的共聚物。与PTFE相比,PFA最大的优点是可熔融加工,因此在化学工业、电子电气设备、精密设备等领域广泛应用。PFA塑料综合性能与PTFE相似,且加工性更优,有望在部分应用领域替代PTFE,市场前景广阔。PFA的全球厂商包括科慕、大金、索尔维,前三大厂商占有接近70%的市场份额。在市场方面,北美占有40%的市场份额,是第一大市场;之后是中国占有约30%的市场份额。在产品类型方面,PFA颗粒最大细分,占有大约80%的市场份额。随着下游产业的发展,PFA市场规模不断扩大。

国内高端PFA需求依赖进口,技术领域进步空间巨大。在我国市场中,PFA塑料主要供应商有巨化股份、东岳集团、中昊晨光、常熟三爱富等。随着PFA塑料生产技术不断进步,其应用领域还在不断拓宽,特别是高端市场需求不断增长。尤其是在半导体行业的应用,高端PFA产品以其能够承受强酸、强碱、高温和高压的极端化学环境的特性脱颖而出,成为湿法蚀刻和清洁工艺器具的首选。然而,与国际化工巨头相比,我国PFA塑料行业产能主要集中在低端领域,制造滤网技术不成熟,高端产品生产能力不足,市场需求依靠进口。

(4)HFP是重要中间体原料,随下游需求紧平衡生产

六氟丙烯(简称HFP)是有机氟工业基础原料之一,通常情况下,HFP是一种无色无味的气体,有毒,在空气中不燃烧,沸点-29.4℃。加压条件下,HFP可呈液态贮存和运输,无须添加稳定剂。它的重要性仅次于四氟乙烯,是诸多含氟共聚物的共聚单体,也是多种含氟化合物的中间体:HFP目前工业化的生产反应,转化率不高,并且反应复杂,具有很大的优化空间。同时,HFP是非常重要的含氟单体,应用领域多,许多产品如:全氟聚醚、医药中间体等附加值都非常高。

我国生产HFP公司主要集中在氟化工企业中,合计产能约9万吨左右,需求量在5.73万吨左右,由于绝大部分企业生产HFP主要用于企业自身下游产品,因此HFP产品在紧平衡状态。另外,上游原料R22的产量降低后,未来HFP的价格将同样会起到一定支撑作用。

六、未来展望

1.新能源的高速发展带动六氟磷酸锂景气上行

六氟磷酸锂(LiPF6)是最主流电解质,几乎完全用于制造锂电池电解液。电解液为电池的关键部分,锂电池电解液一般由电解质锂盐、有机溶剂和添加剂组成,常见的电解质锂盐有六氟磷酸锂、高氯酸锂、四氟硼酸锂等,综合考虑性能、安全性和成本,六氟磷酸锂成为市占率最高的锂电池电解质,为商业化锂电池的首选电解质,约占电解液成本的43%。

锂电池主要用于动力电池、消费电子、储能等领域,其中动力电池对锂电池的需求量最大。据工信部数据,我国2021年锂电池出货量中,动力电池、消费电池、储能电池分别为220GWh、72GWh、32GWh,分别同比增长18%、165%、146%。2021年中国锂电池出货量中动力电池占67.9%,位于主导地位,这是由于动力电池基数大且增速快,因此其为锂电池提供最大的增量需求。

当前,六氟磷酸锂需求正随着锂电池出货量高速增长而增长。三元材料电池的电解液需要用到1100-1200吨/GWh,磷酸铁锂电池需要用到1500-1600吨/GWh。为了简化计算,假设平均1GWh锂电池需要1300吨电解液,平均1万吨电解液需要1300吨六氟磷酸锂,预计到2025年全球六氟磷酸锂需求将近乎40万吨。我国六氟磷酸锂需求量到2025年有望突破20万吨。

我国现今为最大新能源汽车市场,火爆的新能源汽车市场导致动力电池出货量强势上涨,强力拉动了锂电池的需求。3C数码为锂电池第二大下游应用领域,对锂电池需求主要来自手机和笔记本电脑。据百川大数据统计,2021年国内六氟磷酸锂总产能规模约为12.55万吨,六氟磷酸锂主要生产企业发布的后续投产计划主要集中在2022年中至2023年,规划产能高达33万吨。这是由于国内新能源产业对于六氟磷酸锂的需求正处于高速扩张期,推使六氟磷酸锂价格处于高位。随着六氟磷酸锂价格走高,行业的扩产步伐也不断加快,导致企业产能规划远超需求,当前国内六氟磷酸锂供需结构正脱离紧平衡的状态,价格触顶回落。

2.LiFSI成为新型热门锂盐,有望保持较高景气度

双氟磺酰亚胺锂(LiFSI)为一种热门新型锂盐,2012年由日本触媒首次展示并于2013年量产,面世至今仅10年历史。当前LiFSI主要作为电解液中的添加剂与六氟磷酸锂配比使用,也可单独作为电解质,其作为电解质具有优良性能,大部分物理与化学性能优于六氟磷酸锂,因此LiFSI被视作最有望替代六氟磷酸锂的锂盐。由于LiFSI研发及应用起步较晚,且其合成工艺复杂、良品率低,目前应用成本还很高,单价高至50-50万元/吨,因此规模商业化应用比例仍然较低,仅在少部分国外车企高端车型中有所应用。

我国目前已成为LiFSI最大生产国。我国企业看好LiFSI市场,正在扩张产能的进程中。据统计,目前全球LiFSI产能共8140吨,其中我国产能就达到了7200吨,占全球产能的90.91%,远超日韩。目前LiFSI主要产能集中在韩国天宝、日本触媒以及我国康鹏科技、天赐材料、氟特光电、新宙邦、永太科技等企业中,国内企业已开始加速进行LiFSI产能规划,有10.44万吨规划产能,大部分在建LiFSI产能将在2023-2025年陆续投产。预计我国将继续主导LiFSI的生产。随着技术进步和生产规模扩大,LiFSI的合成工艺将简化,生产成本将降低,LiFSI的竞争力将进一步加强,在如今六氟磷酸高价不下的背景下,LiFSI有望用于替代六氟磷酸锂。

3.氟化液有望打开未来蓝海市场

IDC(互联网数据中心)是指一种拥有完善的设备(包括高速互联网接入带宽、高性能局域网络、安全可靠的机房环境等)、专业化的管理、完善的应用级服务的服务平台。人们日常生活的几乎所有方面(智能设备、家庭、城市和自动驾驶汽车)都依赖于数据中心。据统计,截至2021年三季度,全球20家主要云和互联网服务公司运营的超大规模数据中心总数已增至700个,增速明显。冷却系统是数据中心提高能源效率的重要环节,液冷技术是未来的发展方向。当前主流的液冷技术包括浸没式、冷板式、喷淋式等类型。

氟化液是被广泛使用的冷却液。目前主要的冷却液种类有三种,分别是水、矿物油和氟化液,其中电子氟化液由于安全性好,同时具备多种理想的电学性能,能广泛应用于各种温控散热系统中,尤其适合数据中心服务器的浸没式液冷系统。氟化液根据成分和结构不同,可分为氯氟烃(CFC)、氢代氯氟烃(HCFC)、氢氟烃(HFC)、全氟碳化合物(PFC)、氢氟醚(HFE)等种类。目前CFC因为会造成臭氧层的破坏及温室效应,已明确被禁用,HCFC也将在2030年被淘汰。