一周跌超17%,平均每户亏近170万,券商向宁德时代“开枪”,建议逢高出货,国寿罕见暴涨,知名量化投资人育儿方式震碎网友三观

1月金融数据超预期,A股三大指数周五却纷纷低开,早盘沪指在金融、地产等板块的提振下翻红,随后陷入横盘态势,创业板指较为低迷,围绕2800点低位震荡;午后三大指数集体走弱,沪指翻绿,创业板指跌近3%续创本轮调整新低。

截至收盘,沪指跌0.66%,报3462.95点,深成指跌1.55%,报13224.38点,创业板指跌2.84%,报2746.38点。

沪深两市合计成交额9915.5亿元;北向资金实际净流入5.29亿元。

两市60股涨停,23股跌停(含ST股),两市逾4000股下跌。虎年首周,沪指累计上涨3.02%,创业板指累计下跌5.59%。

行业板块方面,保险、煤炭行业、能源金属、银行、房地产开发等涨幅靠前,中药、医疗器械、游戏、风电设备、化学制药等跌幅靠前;题材板块方面,盐湖提锂、数字货币、动力电池回收、REITs、民爆、券商等概念相对活跃。

盐湖提锂概念反弹

盐湖提锂概念反弹,同花顺盐湖提锂指数大涨2.1%,

中铝国际、国机通用、沃顿科技涨停,唯赛勃、久吾高科、兆新股份涨超5%;

锂电池板块盘中异动,红星发展、中矿资源一度涨停;

动力电池回收概念走高,迪生力涨停,超越科技、天奇股份、格林美不同程度上涨;

据上海钢联发布数据显示,今日部分锂电材料报价继续上涨,电解钴涨0.63-0.85万元/吨;金属锂涨6万元/吨,最高报210万元/吨;电池级碳酸锂涨0.5万元/吨,均价报40.5万元/吨;氢氧化锂涨0.4万-0.75万元/吨;磷酸铁锂涨0.1万元/吨。

近年来,随着新能源车产业链的爆发拉动需求,作为动力电池最核心的元素,碳酸锂价格一路走高。上海钢联2月10日发布的数据显示,锂电材料报价普遍上涨,其中,电池级碳酸锂涨10000元/吨,均价报40万元/吨。这较2021年底的28万元/吨,已上涨超过四成;较去年同期涨幅超过4倍。

中国企业全球锂资源布局速度及规模正在加速,春节后复工未到3天,中矿资源、藏格矿业相继出手。值得注意的是,海外买矿的“狂欢”并不仅限于上游锂矿厂。由于动力电池供应紧张已成为热销新能源车品牌产能受限的原因之一,作为动力电池上游的锂矿逐渐被电池厂甚至车企重视,宁德时代、比亚迪、特斯拉同样在跑马圈地。

宁德时代本周累跌超17% 券商:参考2021年的贵州茅台,逢高出货!

近日,宁德时代跌跌不休,11日盘中更是跌破500元/股关口,收盘报489.99元/股,总市值11421亿元。自去年12月份的高692元/股高点回调近30%,短期,宁德时代股价是否跌到位是当下最为关键的问题。

宁德时代虎年以来股价下跌超过17%,市值蒸发超2200亿元,按照宁德时代第三季度13.42万股东计算,平均每户亏损近170万元。

对此,首航证券提供了一个基于短期市场情绪和微观结构的研究角度供参考。

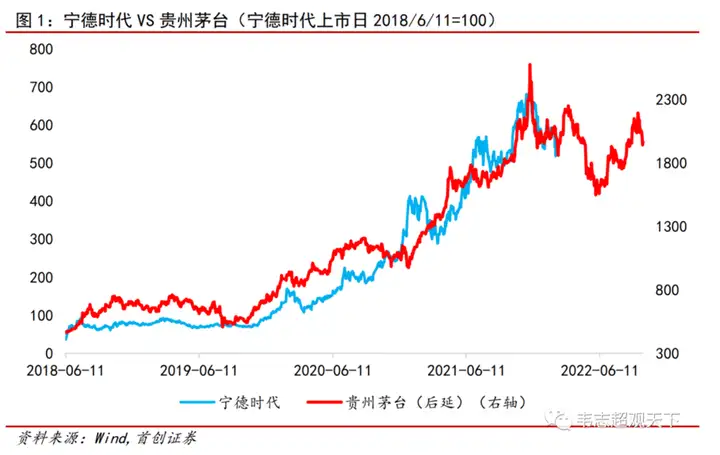

首航证券认为2021年贵州茅台的走势与2022年宁德时代的走势有较强的相似性,参考贵州茅台的走势来看,宁德时代短期可能并未见底,逢高出货是优选。

首创证券在研报中指出,认为贵州茅台和宁德时代作为两大赛道的代表,在这些非基本面因素上有太多的相似性。尽管人不能同时走入两个河流,但市场对价值投资、赛道投资的执念、公募基金的操作方式以及人性不变的原因使得两者的股价走势有很大的相似性。

首创证券表示宁德时代面临贵州茅台在2021年类似的市场环境:

第一、上涨逻辑已经受到挑战;

第二、美债收益率大幅上行;

第三、股价超涨;赛道高度拥挤,形成多杀多的负反馈。

总体来看,两者都是类似的路径:由于各种利好导致市场追捧,严重脱离当前的合理估值,当上涨逻辑受到大挑战的时候,外部的一个催化剂引发下跌行情。

关于第一点,回头来看,尽管茅台在2021年大幅回落的导火索是美债上行,但除了高估值以外,背后的深层次原因是2021年的疫情反复以及经济基本面回落导致的消费压力。这一趋势在2021全年都没有明显的改变(当然,疫情对消费的冲击在8月达到高峰,因此食品饮料在8月底见底)。而对于宁德时代而言,中央经济工作会议对“双碳”政策一定程度的调整以及在“稳增长”大背景下对创新紧迫性一定程度的淡化是关键的制约力量,而且将贯穿全年。

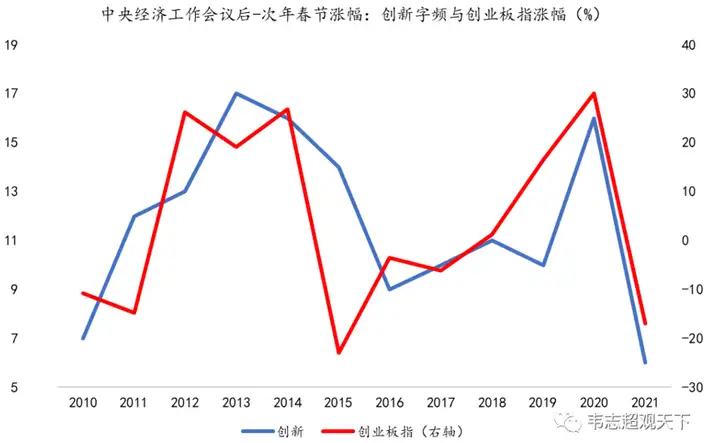

从历史数据的规律来看,中央经济工作会议关于创新的词频与会议之后两个月内创业板的涨幅密切相关。过去几年科技特别是硬科技打入了很高的估值,在政策变化的情况下股价很容易发生变化。

一旦趋势发生变化,一些非基本面的因素将在短期起到重要作用。

不过也有机构持乐观态度。

2月10日晚间,博时基金发表观点指出,近期新能源车板块回调幅度较大,主要是因为美联储加息对全球范围内成长板块的估值有压制。此外,短期市场对“稳增长”板块的偏好提升,对新能源车板块也会形成阶段性压制。

展望后市,博时基金依然坚定看好新能源汽车行业的投资机会。当前,新能源车的渗透率在全球仍不到10%,行业仍具有高景气度,长期成长确定性强。“经过前期的回调,新能源车板块当前的估值性价比更高,相对更看好产业链里核心龙头公司的表现。”

保险板块全线飘红中国人寿大盘中大涨8%

保险板块全线飘红,WIND保险指数大涨3.7%,

中国人寿大盘中大涨8%,收盘报31.6元/股,上涨7.34%,中国太保、中国平安、中国人保、新华保险纷纷上涨;

房地产板块崛起

房地产板块崛起,金科股份、泰禾集团、京投发展、南山控股、荣安地产、中国武夷、嘉凯城、天保基建、粤宏远A涨停;

2月10日晚间,有消息称,全国性的商品房预售资金监督管理办法(以下简称“办法”)已于近日制定出台。该消息若属实,房地产行业将迎来实质性利好。

而上述消息所称的“办法”,与1994年发布的《城市商品房预售管理办法》中的相关规定最大不同之处在于明确对预售资金的规定进行了全国统一,进而有利于规范预售资金的使用。据悉,该“办法”中明确“预售资金额度监管为“重点额度监管”,由市县级城乡建设部门根据工程造价合同等核定,能确保项目竣工所需的资金额度,当账户内资金达到监管额度后,超出额度的资金可以由房企提取自由使用。”

中信证券指出,我们既注意到房地产行业出现了信用循环塌陷的苗头,也注意到政策持续逆周期发力。我们相信,解决问题的关键在于稳定销售,而按揭贷款利率的下行、居民预期的改善有助于市场在2022年3月之后实现销售稳定。

名量化投资人育儿方式震碎网友三观:“就要让儿子渣一点”

2月10日晚间,知名量化投资人丁鹏竟让儿子“渣一点”的奇葩教育观迅速在网络上传播,引得网友直呼吃到大瓜。

这份奇葩教育观,来自一份聊天记录,丁鹏在群聊中称(自己)“不培养儿子,让他去渣,多生几个娃”。据聊天记录显示,丁鹏的儿子现在上初二,他给儿子手机里面存了好几万元,然后让儿子去请女同学吃饭。丁鹏还表示,儿子现在已经有两个女朋友了,“比我厉害”。

相关资料显示,丁鹏1992年毕业于东南大学电子系,获硕士学位;1998年毕业于东南大学自控系,获得硕士学位;2001年毕业于上海交通大学计算机系,获得博士学位。

工作经历显示,丁鹏于2001年加入上海交通大学计算机系从事人工智能方面的研究;2008年加入东方证券金融衍生品总部,从事量化投资策略开发;2012年加入方正富邦基金,任专户部副总监,从事量化对冲产品的设计与开发;2014年3月加入东航金控,任资产管理部总经理,从事全球资产配置;2017年进入私募领域,从事量化FOF的咨询与培训;2018年7月加入瑞达期货,任首席策略师,从事资产配置和FOF基金。此外,丁鹏还是多个平台的特邀嘉宾。