再融资新规后,“协议转让+定向增发”成为上市公司“壳”交易标配(为上市公司定向增发类并购贷款的认购方)

作者|高禾投资研究中心来源|高禾投资(ID:GHICapital)

再融资新规后,“协议转让+定向增发”成为上市公司控制权交易标配

一、控制权交易案例总结

2020年2月14日,证监会公布《关于修改〈上市公司非公开发行股票实施细则〉的决定》,再融资新规正式出炉。

新规明确指出,要优化非公开制度安排,支持上市公司引入战略投资者。上市公司董事会决议提前确定全部发行对象且为战略投资者等的,定价基准日可以为关于本次非公开发行的董事会决议公告日、股东大会决议公告日或者发行期首日。同时调整非公开发行股票定价和锁定机制,将发行价格由不得低于定价基准日前20个交易日公司股票均价的9折改为8折;将锁定期由36个月和12个月分别缩短至18个月和6个月,且不适用减持规则的相关限制;将非公开发行对象数量由分别不超过10名和5名,统一调整为不超过35名。新规落地后,定增市场反映强烈,无论是案例数量还是融资规模,都有大幅提升。

其中,第七条明确规定,《管理办法》所称“定价基准日”是指计算发行底价的基准日。定价基准日为本次非公开发行股票的发行期首日。上市公司应当以不低于发行底价的价格发行股票。

上市公司董事会决议提前确定全部发行对象,且属于下列情形之一的,定价基准日可以为关于本次非公开发行股票的董事会决议公告日、股东大会决议公告日或者发行期首日,认购的股份自发行结束之日起十八个月内不得转让:

(一)上市公司的控股股东、实际控制人或其控制的关联人;(二)通过认购本次发行的股份取得上市公司实际控制权的投资者;(三)董事会拟引入的境内外战略投资者。

也就是,非公开发行中“原实控人”和“新实控人”,以及“战略投资者”都属于同等待遇,都可以进行锁价发行,且锁定期为18个月。

面对政策松绑,上市公司迅速开启了以锁价式定增为核心的易主模式,先后共有10多家上市公司发布相关预案,其中,天沃科技在新规实施后选择撤回原发行申请,并根据最新要求进行相关文件重新提交。而这一方式也受到了国资方的认可,在最新的预案中,超过半数新控股股东为国有资本,具体情况如下:

来源:上市公司公告、高禾投资研究中心

从上述案例可以看出,“协议转让+定向增发”成为了近期上市公司控制权交易的标准配置,且还会同时搭配“表决权委托”、“业绩承诺”等构成核心交易要素,其中,这与两年控制权交易方案变化最大的就是,都增加了“定向增发”交易环节。

二、“定向增发”入主模式案例特征分析

通过对相关案例的信息总结可以发现,近期资本市场通过“定向增发+协议转让”的方法结合来进行上市公司易主的案例频繁出现,这一交易模式相较于原先的单一协议转让为主的市场有以下特征:(一)交易要素变化

新规之前的易主交易通常发生于上市公司股东退出和“壳交易”本身,原有实控人选择合适的新实控人通过协议转让方式进行控制权交易。

而在证监会新规实施后,再融资新规第七条明确规定,上市公司的潜在控股方可以和实控方、战略投资者享受同等待遇,也适用于锁价定增。锁价定增(定价定增),相较询价定增(竞价定增)而言,最大的改变在于可以在董事会阶段即可提前锁定价格,而本次新规之前,即使是锁价定增在董事会阶段并不能确定,与询价定增一样,都需要在发行期首日确定之后才能落实。

也就是,定增价格本身是一个开放、待定的价格,这个既不利于控制权交易双方达成交易。而本次再融资新规之后,等于可以锁价,所以确定的交易价格本身,成为了控制权交易双方都可以确定的交易要素。

本轮再融资政策相对而言,对于控制权交易本身有明显的友好监管环境倾向,使得上市公司更多的考虑类似于战略投资者的引入来扩大新的实控人做大公司规模,而非仅仅是股东层面进行改变。

(二)募资比例提升

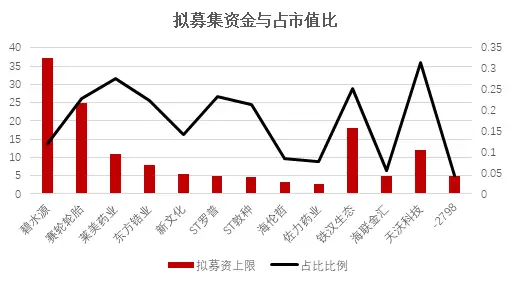

新规后涉及到控制权交易的定增方案预计募集总规模达到142亿元,拟募集资金占上市公司市值比平均水平为17.45%。尽管募集规模没有显著增加,且多集中于0-5亿元区间,但其占市值比例有一定提升,可以看出在易主案例中还是可以明显感受到,新的实际控人对于通过定增,增强上市公司持股比例还是非常积极的。

与此同时,因为再融资新规还有30%的股本限制,再加上原有大股东减持退出和流动性应对的需求,所以更多采用“协议转让+定向增发”的交易设计也成为必然,相信在后续的交易案例中,类似的交易结构设计还会不断出现。

来源:上市公司公告、高禾投资研究中心

(三)买方成本降低且相对确定

在以前,对于原实控人,由于其手中的股份解禁期、质押情况等不同,很难满足在一个时点同时全部转让的条件。

如果选择股份分步转让的方式,一旦新的实控人介入比例超过5%即需要公告,而公告后上市公司股价往往会因为新实控人的引入而大幅上升,此时再通过协议转让或者大宗交易方式,受让老股,无疑在增加新实控人的“买壳”成本。

而再融资新规后,控制权交易可以在同一时间点一次性完成,即通过协议转让(老股出售)+定向增发(新股发行)的方式,一次性锁定“买壳”成本,而对于原实控人交易溢价的部分,则通过方案宣布后,原实控人老股增值的部分在市场得以提现,而非通过新实控人的支付对价,这将大幅降低新实控人的一次性支付成本,但与此同时也将考验市场对于新实控人的潜在注入资产质量、产业实力、资本实力的认可情况。

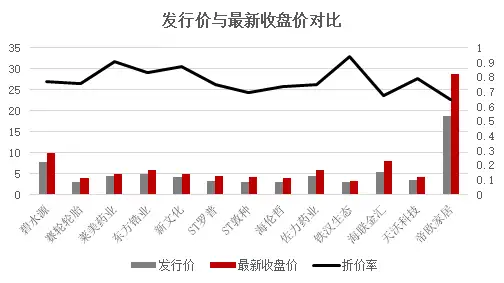

来源:上市公司公告、高禾投资研究中心

(四)涉及上市公司经营业绩承压

对于上述控制权交易涉及的上市公司历史财务数据进行分析,还是存在较大比例业绩承压的现象。

根据财务数据分析,13家公司中,有9家公司总资产利润率降低,5家公司主营业务利润率降低。在这样的背景下,新实控人通过定增向上市公司注资,可以100%补充流动资金和偿还债务,可以快速降低财务费用,对于短期业绩提振最为立竿见影。而从长期来看,则需要跟踪新实控人的产业背景、潜在的资产注入标的和产业整合能力。

来源:上市公司公告、高禾投资研究中心

三、新的控制权交易模式下的注意事项

(一)潜在溢价率兑现的问题

对于“协议转让+定增增发”模式下,原实控人的“卖壳”溢价率更多的体现在保留的老股市值增加方面,但如果新的实控人只是简单地锁价定增,偿债补流,短期业绩提振,但长期没有硬核资产注入、产业资源整合能力,这样的溢价率可能很难实现。比如近期,某大数据资产买壳之后,一年多时间一直无法注入上市公司,被市场普遍质疑就是类似情况,这对于原实控人的老股部分是非常巨大的机会成本和资金成本,更毋庸谈溢价率了。

(二)上市公司经营的问题

该模式下,很多都会保留原实控人及经营管理团队,这个对于新的实控人,尤其是一些国资机构,最关键的还是投后管理。比如近期案中还会附加“业绩承诺”,比如佐力药业引入浙江国资的案例,但是也已经出现了四川国资入主东方网力遭遇业绩爆雷的情况。总而言之,无论是纯粹的“协议转让+表决权委托”,还是“协议转让+定向增发”等组合模式,都是交易结构层面,只能解决短期业绩承压的问题,中长期来看,还是上市公司核心竞争力的提高和业绩的逐步释放问题。

(三)再融资政策的中长期影响

通过本文总结的案例可以看出,目前的监管环境对于上市公司控制权交易以及对应的再融资行为影响还是十分巨大,且处于相对友好的窗口期。无论是原实控人、上市公司,还是新的实控人还是应该把握住这样难得的窗口期。目前在融资政策的大幅松绑都标志了类似“协议转让+定增增发”的控制权交易案例会越来越多,投资者应主动挖掘新的实控人的产业背景、潜在的资产注入可能和中长期的资金实力等,最关键的还是上市公司中长期的经营业绩和核心竞争力的提升,切勿盲目参与二级市场的炒作,也可以等待资产注入方案,或者上市公司本身的经营情况出现明确的上升周期再考虑介入。