果然涨停!张磊又出手,22亿狂买这家公司!投资医药股超1200亿元,总市值超2.5万亿元

中国基金报 泰勒

是的,那个男人又出手了。

健康元增发,高瓴再次在A股扫货,在医药行业的脚步停不下来。今日开盘,健康元直接涨停,截至收盘,仍有15万手封单。

近22亿大手笔!

高瓴资本将获健康元8%股份

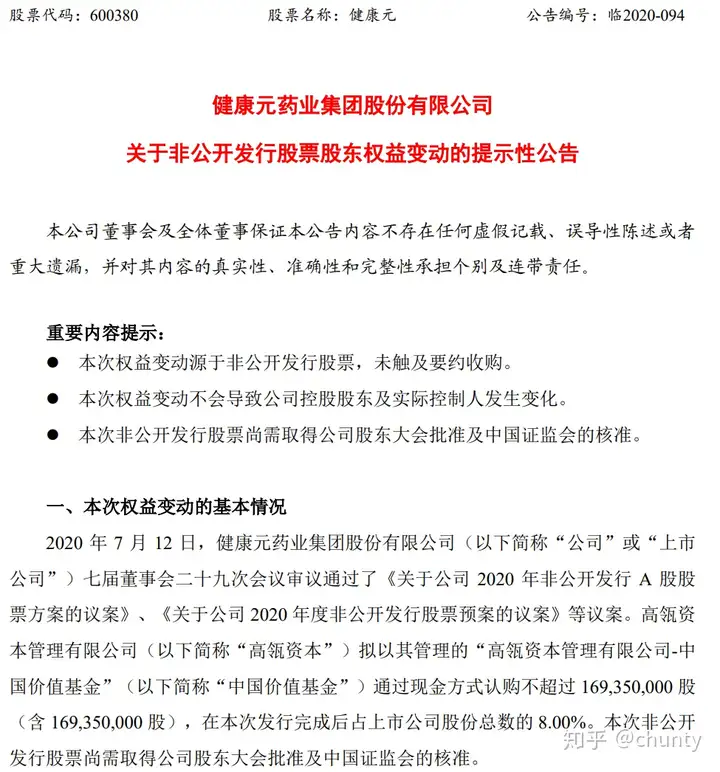

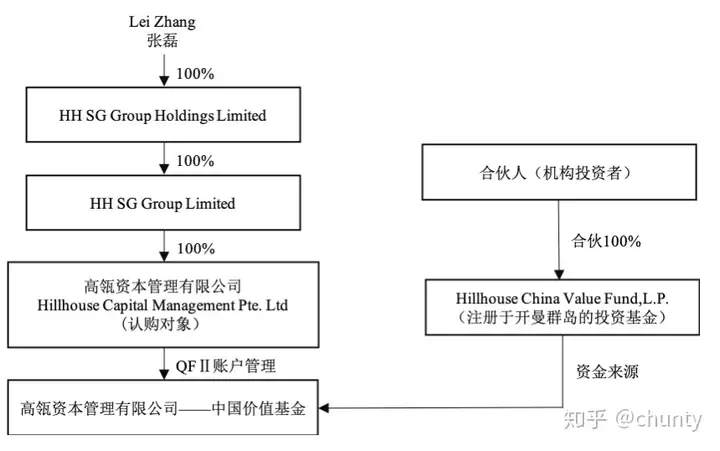

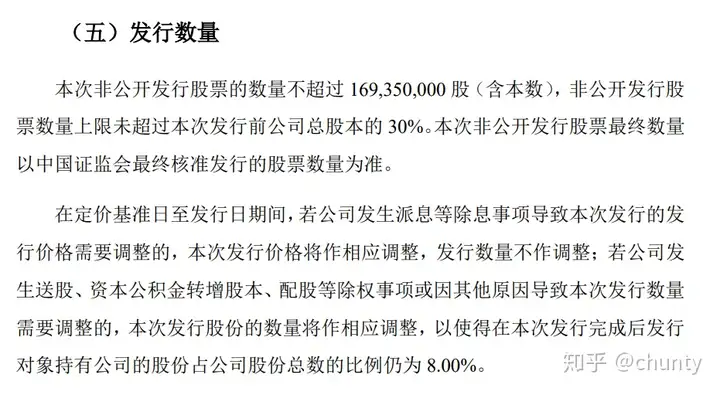

7月12日晚间,健康元(600380.SH)公告,拟非公开发行股票,募集资金总额预计不超过21.73亿元,发行股份不超过1.69亿股,本次非公开发行拟引入高瓴资本作为战略投资者,高瓴资本拟以其管理的“高瓴资本管理有限公司-中国价值基金”(以下简称“中国价值基金”)认购公司2020年度非公开发行的全部股票。

公告显示,目前高瓴资本未直接或间接持有健康元股票,在本次发行完成后将占健康元股份总数的8.00%。本次非公开发行股票尚需取得公司股东大会批准及中国证监会的核准。

根据公告,本次非公开发行的发行价格为人民币 12.83 元/股,而在前一个交易日收盘价格为16.70元/股,消息出来之后,今天直接涨停,报18.37元/股。也就是说,高瓴资本已经提前锁定了43%的收益。。。

健康元为何引入高瓴资本?

公告显示,健康元引入战略投资者高瓴资本,并在公司创新药投资与许可引进,创新技术平台的拓展,呼吸产品等慢性病用药、保健产品和OTC产品的销售渠道,以及上市公司经营管理等方面展开一系列战略合作,能够增强公司综合竞争力,助力公司成为具备国际竞争实力的制药企业集团。

高瓴资本及相关旗下基金(以下简称“高瓴”)在医疗健康领域有非常宽广深入的产业投资和产业经营,覆盖连锁药店、医院、创新药、医疗器械、医疗人工智能等多个领域。高瓴在全球医疗健康产业累计投资160家企业,其中本土企业100家,海外企业60家,高瓴与被投企业长期保持紧密沟通和友好协作,具备产业资源导入与整合的能力。

通过双方的战略合作,公司能够快速拓展呼吸吸入制剂的市场空间,加强研发创新能力和产业升级,实现公司成为呼吸吸入制剂龙头企业的战略目标,并成为具备国际竞争实力的制药企业集团。

公告显示,健康元依托高瓴在全球创新药领域的布局,高瓴将协助上市公司引入并取得国际市场创新药产品在中国的商业化权利,发挥上市公司国内临床开发、药品注册、生产放大和销售渠道的优势,为上市公司研发管线提供重要的补充,增加上市公司盈利点。

高瓴将充分利用在医药领域丰富的行业人际资源和专业资源网络,与甲方在基础及应用科学研究等前沿项目开展研发合作,并协助上市公司拓展新的高端专业领域或技术平台(如吸入制剂、微球技术、脂微乳技术、CAR-T细胞免疫疗法、双特异性抗体等领域),加强创新药物领域的研发合作。

高瓴将利用在国内和海外市场积累的股权投资和资产收购经验,协助上市公司挖掘、寻找境内外创新药、生物医药、健康产品等相关领域的优质项目或企业,加快上市公司技术水平提升,巩固行业领军地位,持续扩大和优化上市公司在各产品领域的业务布局,从而提高上市公司在商业领域与资本市场的双重价值。

有望成为国内吸入制剂龙头

健康元的一大特色系其在呼吸领域的布局,健康元旗下深圳太太药业、深圳海滨制药以及丽珠制药厂均已布局吸入制剂。除此之外,健康元控股子公司上海方予与广州呼研所及自然人金方曾合资成立健康元呼吸工程公司,共同致力于呼吸系统的药物研究与开发。

由于吸入制剂需药物学、吸入动力学、颗粒动力学、流体力学和吸入器设计等在内的多种技术的结合,研发难度大。长期以来,外资药企牢牢掌握国内90%以上的吸入制剂市场。而随着国产防止品种的陆续上市,未来国内企业有望将逐渐打破进口产品占据主导地位的市场格局。

天风证券研报分析称,《健康中国行动》(2019-2030)指出,慢性非传染性疾病现已成为主要的死亡原因,并代表了中国最大的疾病负担。我国40岁及以上人群COPD患病率为13.6%,总患病人数近1亿。20岁及以上人群哮喘患病率为4.2%,成人患者总数达4570万。

研究同时表明,我国20岁及以上哮喘患者中有71.2%从未被医生诊断,只有5.6%接受了基本的糖皮质激素治疗,平喘类药物渗透率有很大提升空间。相比全身给药,吸入制剂可在呼吸道达到较高浓度,起效更快、不良反应更小;吸入制剂研发高壁垒,药物粒径、吸入装置均对药效有较大影响,行业竞争格局良好。

公司深入布局吸入制剂,已有2个产品兑现,后续多个产品处于上市审批中,重磅品种布地奈德吸入混悬液(预计公司销售峰值超15亿元)有望在三季度上市,未来2年进入产品收获期。我们对公司呼吸板块的重点产品进行了市场空间测算,预计到2025年公司呼吸板块产品收入将超过50亿元,净利润有望超过12亿元,利润体量堪比目前的健康元。

高瓴资本狂扫医药股

今年以来高瓴资本围绕生物医药在二级市场动作频频。

2月16日,凯莱英发布2020年度非公开发行股票预案,拟非公开发行股票募集资金总额不超过约23.11亿元,发行价为123.56元/股,全部由高瓴资本以现金认购。

5月13日,凯利泰披露非公开发行股票预案,确认向淡马锡富敦投资有限公司、高瓴资本管理有限公司非公开发行不超5850万股,其中高瓴资本拟认购2100万股,发行价格为18.73元/股,耗资约3.93亿元。

3月,高瓴以12.42亿元成为华兰生物(002007.SZ)子公司华兰生物疫苗有限公司战略投资者,入股估值138亿元。对此,华兰生物董事长安康表示,引入强有力的战略投资者,能够实现资源有效整合。

同在3月,高瓴资本旗下基金以大宗交易的方式,出资13.2亿港元增持微创医疗(http://00853.HK),后者以心血管介入产品、大动脉及外周血管介入产品等为主。

3月16日,泰格医药(300347.SZ)宣布拟发行H股并申请在港交所主板挂牌,5月22日,泰格医药旗下控股企业在韩国证券期货交易所上市。这家公司为高瓴资本在2018年携手淡马锡进行投资,多次加仓后,到2020年一季度,高瓴位列泰格医药第九大股东席位。

6月29日,海吉亚正式在香港联交所挂牌上市,股票代码为6078。发行价18.50港元。高瓴资本是在海吉亚上市前引入的9名机构基石投资者,合共认购1.43亿美元(约11.08亿港元)股份,由高瓴资本领衔,还浮现奥博资本、Tiger Pacific、南方基金、清池资本、锐智资本、HBC、正心谷创新资本、东方资产多家机构的身影。

还是同一天,中国微创外科手术器械及配件(MISIA)平台康基医疗于港交所成功挂牌上市。此次新股发行引入高瓴资本、贝莱德、橡树资本、OrbiMed等7家基石投资者,合计认购1.65亿美元(12.87亿港元)。

6月29日上市的沪市主板甘李药业,目前已经取得了11个一字连板,且仍未开板。甘李药业是国内重组胰岛素类似物生产领军企业,其发行价为63.32元/股,是今年以来发行价第三高的非科创板新股。高瓴持有甘李药业1815万股,占总股本的5.03%,为公司第5大股东。

据不完全统计,迄今为止,高瓴在生物医药、医疗器械、医疗服务、医药零售等领域累计投资了160多家企业,其中中国企业超过100家。总投资金额超过1200亿元人民币,投资企业总市值超过2.5万亿元。

据《2020胡润中国百强大健康民营企业》统计,目前国内市值排名前十的民营医药公司,高瓴投资了七家。