歌尔微分拆上市之谜:毛利率仅同行一半

来源:财通社

越来越多的明企业加入到分拆上市的大军中,声学巨头歌尔股份便是其中一员。早在2020年11月10日,歌尔股份就宣布筹划子公司歌尔微分拆上市,不过这家子公司的成色可能并不如市场认为的那么好。

歌尔微分拆上市获问询

2021年12月28日,歌尔微创业板IPO获受理。截至2022年1月26日,其在深交所官网的审核状态显示已问询。保荐机构为中信建投,律师事务所为北京中伦,公司拟募集资金31.91亿元。

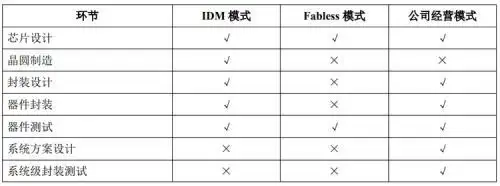

招股书显示,公司控股股东歌尔股份致力于服务全球科技和消费电子行业领先客户,为客户提供精密零组件、智能声学整机和智能硬件的整体解决方案。公司作为歌尔股份体系内唯一从事微电子相关业务的主体,是一家以 MEMS 器件及微系统模组研发、生产与销售为主的半导体公司。歌尔股份与公司业务关系具体如下:

众所周知,半导体产业链主要包括芯片设计、晶圆制造、封装测试等环节。在经营模式上,根据厂商是否具备自主晶圆制造能力及封装测试产线,分为 IDM 模式和 Fabless 模式,其代表分别为博世和高通。

不同于传统 IDM 模式和 Fabless 模式,歌尔微从上游的芯片、器件到下游的微系统模组,构建从方案设计、软件、算法、封装测试、专用装备到智能制造的全方位能力,为客户提供一站式服务。公司称,除晶圆制造外,已拥有完整的产业链经营模式,具体体现在:

报告期内,将歌尔股份及其子公司代销穿透至实际客户后,公司向前五大客户销售金额占营业收入的比例分别为 57.29%、62.06%、68.09%和 66.84%,公司客户集中度相对较高,特别是向 A 客户及其核心供应商的销售占比较高。这个A客户,指的应该就是苹果。

芯片以外购为主

招股书披露,2018年、2019年、2020年和2021年1~6月,歌尔微搭载自研芯片的MEMS声学传感器出货量分别为1.35亿颗、2.38亿颗、2.49 亿颗和0.99亿颗,占其MEMS声学传感器出货量的比例分别为 13.16%、15.69%、14.14%和 11.73%。这意味着,歌尔微绝大部分MEMS芯片都是外购的。

歌尔微以外购芯片为主也体现在其采购产品结构中,2021年1~6月,其前五大供应商分别为英飞凌、江苏普诺威电子股份有限公司、深南电路股份有限公司、苏州和林微纳科技股份有限公司和中芯集成。

其中,歌尔微向英飞凌采购的MEMS芯片和ASIC芯片合计金额为5.75亿,占采购总比例为56.48%。

歌尔微指出,英飞凌作为全球领先的半导体企业,其芯片产品在多个领域处于市场领先地位,得到终端客 户的认可。公司(包括业务重组前身)与英飞凌自 2009 年建立业务关系以来已经形成了长期、稳定的合作关系,并签署了长期供货协议。

毛利率远低于同行

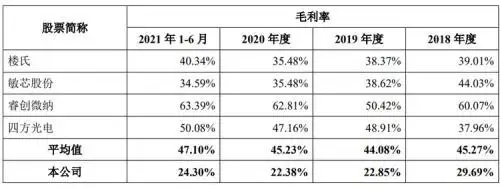

从某种程度上讲,毛利率代表着一家公司的“科技含量”。报告期内,公司毛利率分别为 29.69%、22.85%、22.38%和 24.30%,平均值为24.3%。而同期可比公司楼氏、敏芯股份、睿创微纳、四方光电毛利率的平均毛利率为47.1%,公司毛利率仅为同行均值一半。

公司解释,主要是由于同行业可比公司业务模式、经营策略或产品应用领域与公司存在一定差异。具体分析如下:

与楼氏相比,公司经营策略在于深度服务核心客户,持续快速响应其对于产品技术升级的需求,公司通过向英飞凌采购芯片以提升产品性能、提高客户满意度,从而抢占市场份额。得益于公司以客户需求为核心的经营策略,近年来,公司经营规模快速扩大, 市场占有率不断提升,2020 年度公司 MEMS 产品销售额在全球 MEMS 厂商中排名第六,并在 MEMS 声学传感器领域首次超过楼氏位居全球第一。由于公司芯片以外购为主、自研为辅,而楼氏芯片主要为自研,使得公司毛利率水平低于楼氏。

与敏芯股份相比,敏芯股份专注于 MEMS 传感器的研发与设计,虽然从事部分晶 圆测试等生产工序,但晶圆制造和部分封装等主要生产环节仍由专业的晶圆制造和封装厂商完成;而公司核心竞争力体现在芯片设计、产品开发、封装测试和系统应用等产业链关键环节,垂直整合的产业链较长。因此,公司销售规模明显大于敏芯股份,但毛利率水平相对较低。

与睿创微纳和四方光电相比,公司主要产品应用于消费电子领域,而消费电子领域是 MEMS 传感器应用领域中市场规模最大的领域,市场参与者较多、竞争较为激烈, 使得毛利率水平相对较低。

不过公司也承认,未来随着公司自研芯片产品出货量逐步提高,将对公司毛利率水平产生积极影响。也就是说外购芯片对公司毛利形成了一定拖累。