歌尔股份分拆歌尔微上市,第一大客户、第一大供应商均为控股股东(歌尔股份 对手)

近期,歌尔微电子股份有限公司对深交所于2022年1月26日下发的审核问询函做了回复,进一步解释了其分拆上市的合规性、独立性以及部分财务数据。

歌尔微电子股份有限公司(以下简称“歌尔微”)成立于2017年,由歌尔股份出资设立,截至招股说明书签署日,歌尔股份持有歌尔微85.9%的股权,为其控股股东。

据招股说明书,公司控股股东歌尔股份致力于服务全球科技和消费电子行业领先客户,主营业务包括精密零组件业务、智能声学整机业务和智能硬件业务。

歌尔微是歌尔股份体系内从事微电子相关业务的主体,属于歌尔股份的精密零件组业务,以MEMS器件及微系统模组研发、生产与销售为主。

分拆上市的合规性受质疑

微电子业务原属于歌尔股份精密零组件业务之一。2019 年 12 月,歌尔股份首先以微电子业务资产包对其全资子公司潍坊微电子进行增资,将微电子业务相关的资产、负债转移至潍坊微电子,随后以潍坊微电子100.00%股权及荣成微电子 100.00%股权对歌尔微有限增资,从而完成了微电子业务重组。2021年12月,歌尔股份分拆歌尔微登陆创业板上市。

在深交所的第一轮问询中,监管对此次分拆上市是否符合相关规定以及公司的独立性问题做了着重问询。

2022 年 1 月 5 日,中国证监会公布《上市公司分拆规则(试行)》。根据相关规定,在此之前上市公司分拆方案已经股东大会审议通过,按照原规则执行。因此歌尔微回复称“本次申报虽不适用《上市公司分拆规则(试行)》,但仍符合《上市公司分拆规则(试行)》相关要求。”

同时,根据《上市公司分拆规则(试行)》第十五条,2019 年 12 月 12 日施行的《上市公司分拆所属子公司境内上市试点若干规定》(证监会公告〔2019〕27 号)、2004 年 7 月 21 日施行的《关于规范境内上市公司所属企业到境外上市有关问题的通知》(证监发〔2004〕67 号)本规则自公布之日同时废止。

也就是歌尔股份分拆歌尔微上市所依据的法律依据已经废止,而新的分拆规则第二条规定:“本规则所称上市公司分拆,是指上市公司将部分业务或资产,以其直接或间接控制的子公司(以下简称所属子公司)的形式,在境内或境外证券市场首次公开发行股票并上市或者实现重组上市的行为。”

第五条规定:“上市公司所属子公司存在以下情形之一的,上市公司不得分拆:……主要业务或资产是上市公司首次公开发行股票并上市时的主要业务或资产。”

那么歌尔微的主要业务是否是歌尔股份首次上市时的主要业务或资产?

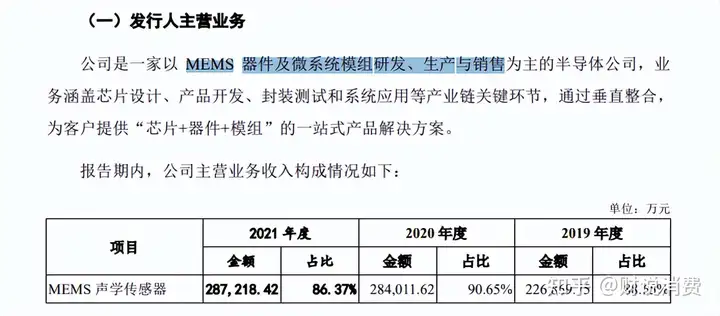

据招股书说明书,歌尔微的主营业务是MEMS 器件及微系统模组研发、生产与销售,其中MEMS声学传感器的收入占比在86%。

据歌尔股份2008年上市时的招股说明书,歌尔股份的主营业务是微型电声元器件和消费类电声产品的研发、制造和销售。2007年,微型电声元器件收入占总营业收入比重为58%。

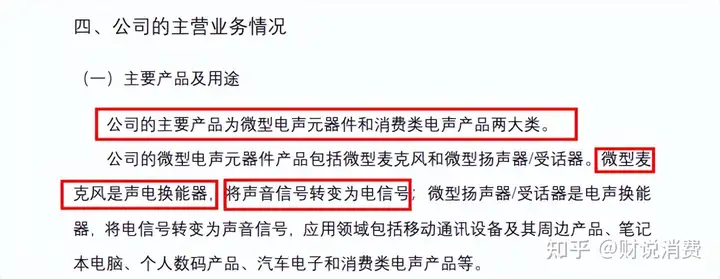

微型电声元器件产品包括微型麦克风和微型扬声器/受话器。其中微型麦克风的收入占比在歌尔股份上市前3年分别为93.3%、74.22%和44.47%,是歌尔股份主要收入来源。

那么微型麦克风与MEMS声学传感器是一回事吗?据歌尔股份的招股说明书,微型麦克风是声电换能器,将声音信号转变为电信号。歌尔微招股书对MEMS声学传感器的解释是,基于MEMS技术制造的,将声学信号转换为电信号的传感器。可见歌尔上市时的主要业务与歌尔微上市的主要业务其实是一回事,只是歌尔微更多使用了MEMS技术。

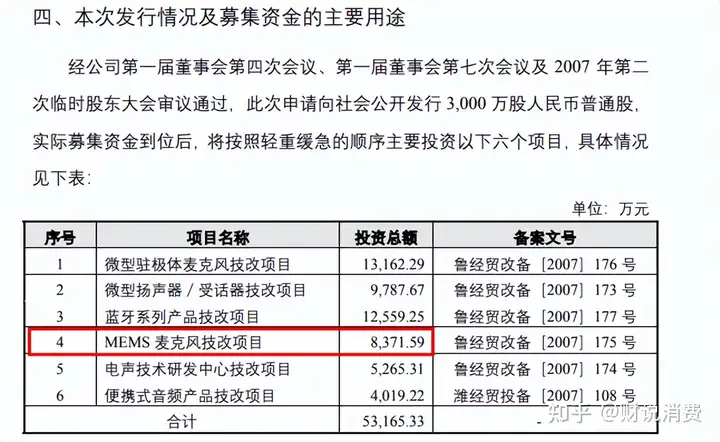

而早在2008年歌尔股份上市时就已提到,其募资的8371.59万元将用于MEMS麦克风技术改造,占当次5.32亿元募集资金总额的15.75%。且称公司已经掌握了MEMS芯片设计、低应力振膜生产技术、MEMS半导体封装等MEMS相关的核心技术,并正在着手MEMS麦克风项目以实现量产。

而歌尔微此次也在招股书中表示:“2004年,公司业务重组前身歌尔股份建立MEMS研发团队,深度参与并推动了我国MEMS产业的发展,逐渐形成了芯片设计、产品开发、封装测试和系统应用的能力。”

除了分拆上市的合规性有待商榷外,歌尔微绕不开的还有独立性问题,毕竟其在报告期内的前五大客户、前五大供应商中都有控股股东歌尔股份的身影,还有与股东之间的资金拆借、代收代付等关联交易。

独立性不足 第一大客户、第一大供应商均为控股股东

据招股说明书显示,歌尔微2019年-2021年的营业收入分别为256,618.96万元、315,875.16万元和334,512.50万元,其中对歌尔股份的销售金额分别为131,795.74万元、277,777.74万元和36,801.53万元,占营业收入比分别为51.36%、87.94%和11%。

除2021年外,2019年和2020年,歌尔股份均为公司第一大客户,2020年对歌尔股份的销售额占营收比甚至高达87.94%,收入几乎全部来源于控股股东。

与此同时,歌尔微的采购业务也主要通过歌尔完成,2019年和2020年歌尔股份均为歌尔微第一大供应商,采购金额分别为148,637.17万元和121,749.43万元,占采购总额比例分别为68.43%和50.21%。

歌尔微对此的解释是由于微电子业务在业务重组前属于歌尔股份精密零组件业务之一,其部分采购业务(特别是境外采购业务)通过歌尔股份下属子公司开展,从而形成了代采关系;而供应商合同转签工作需要一定时间,因此在供应商合同转签完成前公司仍需通过歌尔股份及其子公司进行代采。

监管在第一轮问询中也关注到了这个问题,要求说明发行人的客户和供应商开拓维护是否依赖控股股东、实际控制人或其控制的其他企业,发行人是否具备独立面向市场获取业务的能力。

此外,歌尔微还存在从歌尔拆借资金,由歌尔代收代付货款等关联交易,这些都使其独立性受到怀疑。

据问询函,2018 年至 2020 年,歌尔微向歌尔股份分别借入资金 4,000 万元、2.95亿元和4.19亿元;2018年,歌尔股份向歌尔微借入资金 7,500 万元。

2019 年、2020 年歌尔股份代歌尔微收货款1.7亿元、2.9亿元,代支付货款2.01亿元、5.12亿元。如此巨额的关联交易不得不让人怀疑其财务上的独立性。

做为国内声学行业龙头,歌尔着实厉害,将自己当初上市的一个投资项目发展到再一次上市。但对歌尔微而言,是否符合分拆上市的条件还有待考证,且独立性不足或是其上市的大障碍。最终结果如何,让我们拭目以待。

参考文章:

1、《歌尔微:歌尔股份 钻监管漏洞 “重复上市”》 来源:公司资本论

2、《歌尔微冲刺上市,“三位一体”引人注目》 来源:国际金融报