手把手教你来估值——伊利股份

伊利股份是A股中价值投资的典范。公司是国内乳制品行业的双寡头之一,营业收入从2009年的243.24亿增加到2019年的902亿,十年近四倍;净利润从6.48亿增加到69.34亿,十年近10倍,这样的成长性是很炸裂的。股价也从不到2块钱涨到了30元附近,那么现在的伊利股份估值还合理吗,还有没有投资价值呢?

八步法看伊利

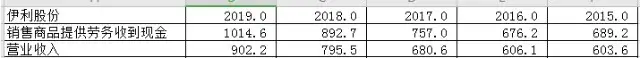

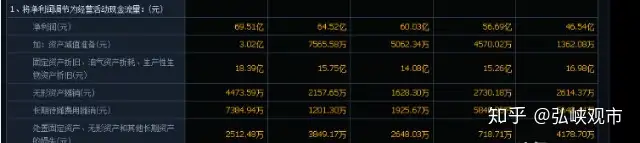

1、现金收入比。我们观察过去五年伊利股份的现金收入情况,如下表:

现金收入比均在1.1以上,公司经营收到现金能力相当强。

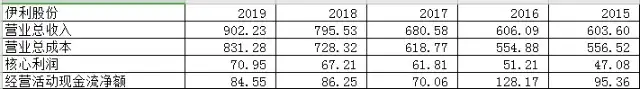

这里我们在加上一个叫核心利润获现率,意思是经营活动现金流净额/核心利润,如果这个比值在1.2~1.5之间的话,我们认为是比较优秀的;反之,则一般化。我也制作了一个表格,用来统计过去五年伊利股份核心利润获现情况。

不难看出伊利股份的核心利润获现率非常接近于1.2这个比值,优秀。

2、人均创收和人均创利情况。

人均创收和人均创利体现了公司的盈利能力高低。两个指标数值越大,表明公司的盈利能力越强。这个数据最好是与同行进行横向比较才有意义,我们拿蒙牛和光明乳业来和伊利进行对比。

从中不难看出,在人均创收方面蒙牛、光明更胜一筹,但在人均创利方面伊利是领先蒙牛和光明的。这显示了伊利在控制成本方面做得更好一些。

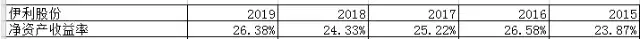

3、净资产收益率。

净资产收益率反映了一个公司的盈利能力。净资产收益率越高,公司的盈利能力越强。做投资的时候,我会选那些净资产收益率过去 5 年在 15%以上的公司近五年,伊利股份的净资产收益率一直稳定在25%左右,这三年还有稳步提升的趋势,在整个A股中,都是比较优秀的。

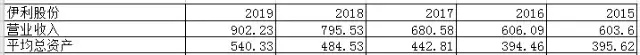

4、总资产周转率。

总资产周转率是公司资产变现能力强弱的一个指标。总资产周转率越高,公司的变现能力就越强。做投资的时候,我会选那些总资产收益率超过 100%的公司去投资。伊利股份总资产周转率每年都在1.5以上,周转速度相当快,并且近五年有逐渐加快的趋势,相当的不错。5、季度收入增长率。

季度收入增长率很容易获得,一般软件的f10里面都已经给算好了。

伊利股份在季度收入增长率这个指标上不是很好。尤其是2019年的四季度,增收不增利。

6、商誉占净资产比。

商誉是并购中产生的无形资产,这个数值是越低越好。2019年伊利的商誉是5.28亿,净资产为261.31亿,商誉净资产比为2%的样子,相当小。

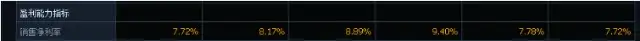

7、毛利率。

毛利率反映了企业的核心竞争能力和核心盈利能力。伊利这几年毛利率一直稳定在37%以上,和蒙牛差不多,比光明要高。

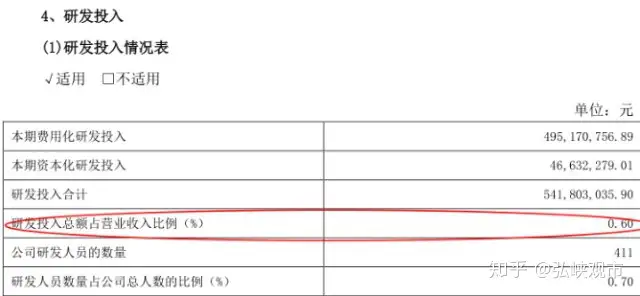

8、研发支出。

研发支出对于上市公司保持和提高市场竞争能力至关重要。伊利作为快消品行业,产品相对比较成熟,对研发的要求不是很高。但这个研发比例确实不高,而且还有一定的资本化率,差评。

八步看完之后,我们做个小结。伊利股份现金收入比很棒,净资产收益率、总资产周转率,毛利率和人均创收、人均创利都保持的不错,商誉净资产占比也相当的小,可以说基本面比较优秀。但是公司2019年四季度和2020年一季度的经营业绩不佳,需要我们特别留意,如果2020年q2业绩不能得到改善的话,我们就需要从新对伊利进行考量了。

伊利的估值分析

1、股利折现估值法。

伊利每年都向投资者进行分红,股利支付率每年都在提高。

从图中我们不难看出,过去五年伊利股份的股利每年都是同比增长的。2016年股利同比2015年增长33%,2017年同比2016年增长16%,2019年同比2018年增长15%。我们保守一点,假定未来伊利的分红每年按照5%来增长,取折现率8%。

2019年伊利分红预案为10派8.10元(含税),每股股利是0.81元。对应伊利的股价应该为0.81/(0.08-0.05)=27元。公司目前股价为29.11元,略微高估,但仍在合理的范围之内。

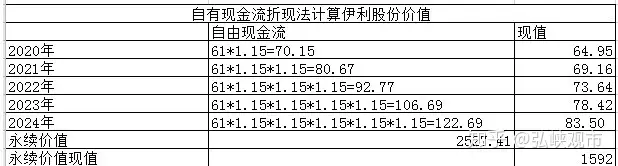

2、自由现金流折现法。

伊利的利润不可能完全用来分红。况且还有些公司哪怕业绩很好,人家也不分红,比如巴菲特的伯克希尔,马云的阿里巴巴。但是这些公司都有着比较充足的自有现金流,我们可以通过自由现金流折现的方式对其进行估值。

首先要谈一谈自由现金流的算法问题。

市场流传着两种自由现金流的算法:一种是用经营活动现金流净额减去购建固定资产、无形资产和其他长期资产支付的现金;一种是用经运营活动现金流净额减去非付现成本费用。非付现成本费用包括资产减值准备、固定资产折旧、无形资产摊销、长期待摊费用以及无形资产和其他长期资产的损失。这些成本都是不用付出现金的,所以称为非付现成本费用。

我比较倾向于第二种算法,毕竟构建固定资产等支出也是自由现金流的一直用途而已,直接减去这部分,很大程度上低估了企业的自由现金流。

那么采取第二种模式计算的话,2019年伊利股份的自有现金流大概为61亿。

我们预估伊利未来五年自由现金流每年增长15%,其后每年保持3%的永续增长。折现率我们与股利折现模型保持一致,扔取8%。

在此模型下,伊利股份的当下的市值为1961亿,对应股价为32元左右。

股利折现法对应股价在27元左右,现金流折现法对应股价在32元左右。该怎么解释呢?估值从来不是一个精准的数字,它往往是一个区间。我们也有理由认为,伊利目前合理的价值区间在27~32元之间。

结语

本文以伊利股份为例,用我的八步选股法,从基本面的角度对伊利股份进行了分析。采用了股利折现法和自有现金流折现法对它进行了估值分析,重点讲的是过程、是方法。里面涉及到的知识点不少,有自由现金流的概念与算法,股利折现和现金流的折现的算法过程,可能一时半会不太好理解。不理解的可以留言评论,我们一起交流学习。本文只做交流讨论,不做投资推荐。