伊利股份2021年报解读(伊利股份2021年年报)

文前声明:仅作学习记录使用,不做任何推荐。股市有风险,入市需谨慎。本文首发于公众号:价投启明星。

伊利股份发布了2021年度报告、2022一季度业绩报告。

本篇文章主要解决以下几个问题:

1、公司的最新经营情况如何?

2、2021年报,2022一季报告诉我们什么信息?

3、公司当前的价格处于什么水平?

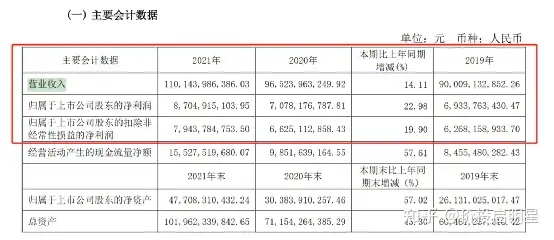

2021年,伊利实现营业总收入1105.95亿元,同比增长14.15%;归母净利润87.05亿元,同比增长22.98%;归母扣非净利润79.44亿元,同比增长19.90%。

这份成绩单超出公司在2021年初制定的经营目标。

年初目标营收1070亿元,实际营收1105.95亿元,年初目标利润93亿元,实际利润101.12亿元。

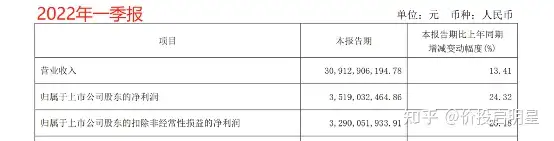

在最新的2022年一季度里,公司实现总营收310.47亿元(+13.47%),归母净利35.19亿元(+24.32%)。

以上这些业绩,是在原材料成本大幅上涨、疫情影响消费需求的大背景下实现的。

所以公司的表现很优秀。

而且随着2021年公司年报的披露,伊利成为亚洲首个营收突破千亿的乳企,进一步拉开和其他乳制品企业的差距。

看到这里,可能有的读者的惯性思维还是:伊利蒙牛双龙头的局面。

但其实早在2020年,伊利就已经拉开和蒙牛的差距。

观察营收和利润,2020年伊利营收为969亿,蒙牛为760亿,粗看营收差距不大,但是细看净利润,则伊利71亿,蒙牛35亿,超了一半。

饮用奶市场伊利股份市占率22%,蒙牛乳业市占率19%,酸奶市场伊利股份市占率31%,蒙牛乳业市占率24%。

所以无论是利润规模,还是市占率份额,公司都已经是国内乃至亚洲的乳制品龙头企业。

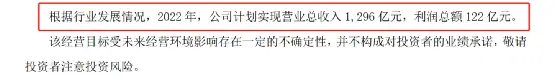

根据公司年报,2022年公司计划实现营业总收入1296亿元,利润总额122亿元。

2021年,公司完成了超出预期的业绩;而且在交流会中,伊利多次表示当下目标主要是提高盈利能力也就是净利率指标。

通过后面的分析,也可以看到公司的净利率确实一直在提升。

所以对于后续的业绩,完全可以期待。

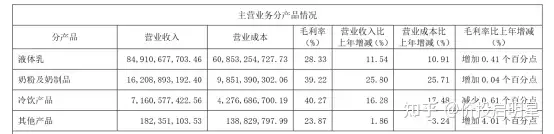

分品类看:

液体乳实现营业收入849.11亿元,同比增加11.54%,毛利率增长0.41个百分点,其中因销量上升贡献6.73%,产品结构调整贡献2.15%,销售价格变动贡献2.66%。

奶粉及奶制品实现营业收入162.09亿元,同比增加25.80%,毛利率增加0.04个百分点。其中因销量上升贡献11.07%,产品结构调整贡献2.05%,销售价格变动贡献12.67%

冷饮产品实现营业收入71.61亿元,同比增加16.28%,毛利率减少0.61个百分点,其中因销量上升贡献9.68%,产品结构调整贡献4.60%,销售价格变动贡献2.01%。

2022年一季度,公司液奶/奶粉/冷饮分别实现收入223.2/54.0/28.0亿元,同+7.0%/35.3%/35.5%。

整体上公司常温液奶业务龙头地位进一步巩固,市占率达40%,同比提升0.64个百分点。

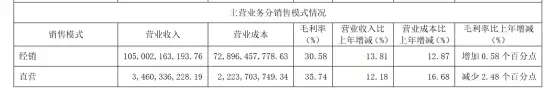

分销售模式看,2021全年经销/直营分别实现营收1050.02/34.60亿元,同比+13.81%/+12.18%。

分区域看,占比最高的仍为华北地区,实现营收314.09亿元,同比+11.84%。

增速较快的为华中/华南地区,分别实现营收196.66/270.32亿元,同比+18.03%/+14.25%。

通过以上对公司产品品类、销售渠道、分地区情况,可以看到:

公司的传统液态奶业务,以及新兴奶酪、奶粉等业务均有不错的增长,各地区销售情况也不错。

尼尔森零研数据显示,公司液态类乳品零售额市占份额同比提高了0.4个百分点。

婴幼儿配方奶粉零售额市占份额同比提高了1.4个百分点,增速位列市场第一,截至目前市占份额位居市场第二。成人配方奶粉零售额市占份额同比提高了2.2个百分点,报告期末市占份额位居市场第一。

奶酪业务的零售额市占份额同比提升6.3个百分点,市占份额快速提升。

冷饮业务市占份额保持市场第一。

渠道方面,公司在地级市和县级市的市场渗透率分别比上年同期提升了0.6个百分点和1.2个百分点。

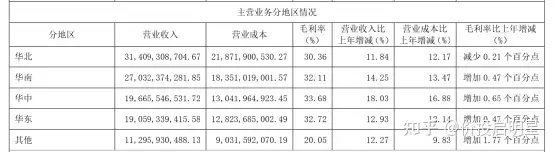

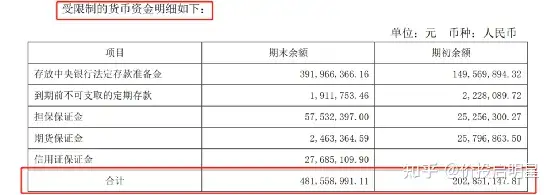

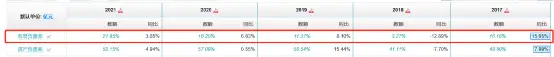

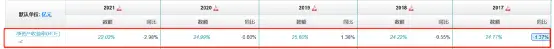

公司2021全年实现毛利率30.62%,相比于17-20年稳定在35%-37%的毛利率下降不少。

主要是由于原材料价格提高导致成本上涨,原辅材料主要包括原料奶、油脂、纸箱、塑料包材等。

公司于2021年调整会计政策,将部分销售费用和管理费用计入营业成本。

全年销售费用17.54%,减少了4.78个百分点,管理费用减少了1.21%,研发费用、财务费用基本保持不变。

综上,虽然2021年毛利率受到影响较多,但受益于费用计算方式变更,加上自身管理效率的提高,公司还是实现了7.9%的净利率,同比增长了0.57个百分点。

最新的2022一季报中,公司实现毛利率34.72%,同比+2.13个百分点;实现净利率11.35%,同比+0.98%,创历史新高。

刚才我们说到了,因为原材料价格上涨影响到了公司的毛利率,那么提起来上游原材料价格上涨,就必须要提到一个财务指标 – 应付账款。

所谓应付款,通俗理解就是当企业需要向上游原材料企业购买原材料时,需要支付的货款。

如果企业拿走了原材料,但是没有及时支付货款,那么就会变成账面上的应付账款,计入到负债里。

但其实这部分属于“幸福的”负债,之所以这么说,因为他代表了企业对于上游原材料的议价能力。能够不用付钱就拿到原材料进行生产,提高了自己的资金使用效率。

所以应付账款的增加代表了企业在产业链中话语权的增强。

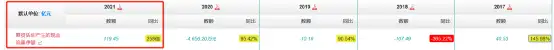

在2021年原材料价格大幅上涨的背景下,伊利体现了较强的话语权,应付账款大幅增长了20%到136亿元。

检查一下公司的资产质量。

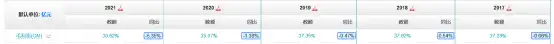

截止2021年末,公司账面上躺着317个亿的货币资金,主要是募资和借款所得。其中只有4.8个亿是受到限制的货币资金,公司的在收现金比较充裕。

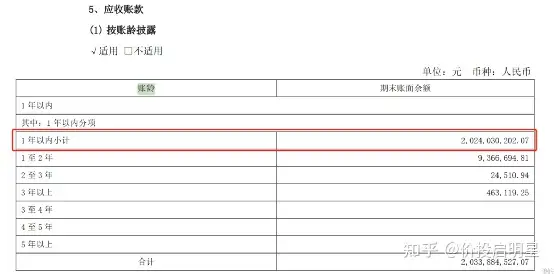

应收账款19.59个亿,其中绝大部分都是1年以内的应收款,没什么问题。

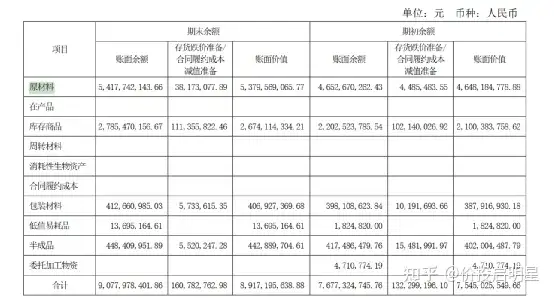

存货89个亿,增加了18%。拆分存货细分构成来看,原材料、库存商品、包装材料增长幅度都正常,没有大幅增加或减少,且存货跌价也可控。

存货周转上,2021年存货周转率大幅提升。

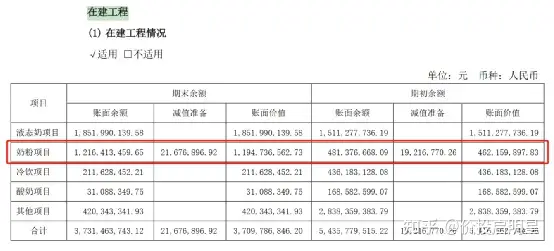

固定资产增长了26%到293亿元,在建工程37亿元,减少了31%。

可见应该是有部分的在建工程完毕,转入固定资产。

从在建工程的细分,可以看出未来公司发展的重点。

液态奶计划产能增加,奶粉增长而且增长的不少,从年初的4.8亿元增加到期末的12.16亿元,可见奶粉是未来的重点业务。

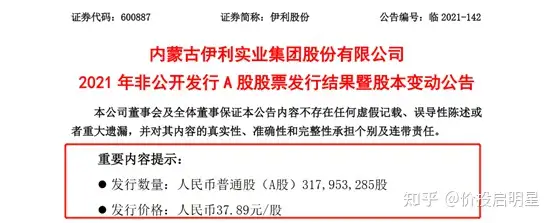

关于奶粉产能的扩张,其实在公司年末的定增公告中就有披露,关于此次定增的细节,是增加了投资者对公司的信心。

为什么这么说呢?

公司在2021年12月11号发布了定增的详细事宜,其中定增价格在37.89元/股,和11月23号询价日的收盘价40.08元/股相比,折价率仅为5.46%。

这个意味着伊利的定增价非常“强硬”,因为一般来说A股企业在发布定增时,都会以大幅低于市场价的价格发行,这样机构的持仓成本会比散户低得多。

但是伊利这次的定增,在机构和散户之间拉开的差距并不大。

都有谁参与定增了?

包括了高瓴、高毅、易方达、高盛、巴克莱、招商、瑞士银行、摩根大通这些我们耳熟能详的知名机构。

如果说投资的是一条成长性赛道,那么如无可厚非。关键是乳制品这一早就被研究透了的传统赛道,仍能吸引这么多顶级机构的青睐,而且公司没有在定增价格上做过多的折价,态度非常强硬,更应该引起我们注意。

定增来的资金公司用来干什么?

公告里透露,是用来扩张产能。

其中50多个亿拿来建设传统液态奶的基地,还有15个亿拿来建设”婴儿配方奶粉“项目,两个项目加起来占总募资的54%,其余资金用来补充资金、偿还贷款、投资矿泉水项目、数字管理化转型等等。

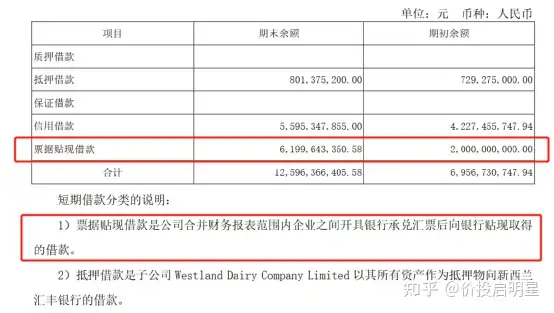

负债方面,截止2021年末公司的资产负债了52%,其中有息负债率21.8%,近几年都保持了增加趋势。

拆分来看,主要是短期借款增长了近60个亿达到125亿元,年报中解释是本期票据贴现借款增加以及子公司合并中国中地乳业控股有限公司所致。并不属于经营资金短缺,毕竟公司账面上躺着300多个亿的现金。

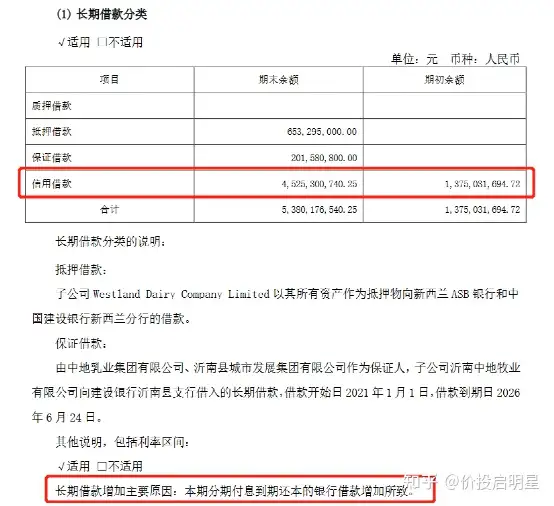

长期借款也增长了40多个亿到53亿元,其中主要是信用借款,风险也不算大。

再来检验一下现金流质量。

2021年,公司实现经营现金净流入155.28亿元,大幅增加57.61%。

投资现金净流出77.97亿元,主要是收回对外投资的现金减少。

产能扩张上没有过多支出,在之前的分析中,还可以看到部分在建工程的转固,余下的产能扩张主要是在奶粉等新项目上。

筹资现金净流入119.45亿元,增长较多,主要是借款增加,在负债那里我们已经分析过了。

和账面上几百个亿的货币资金来比,负债水平不算高,属于合理的经营杠杆。

检验企业的利润质量,主要看净现比。公司2021年的净现比1.77,历年来都在1以上。

说明收到的都是真金白银,而且近三年呈提升且增速加快趋势,优秀。

最后来看看ROE,也就是净资产收益率如何。

2021年公司的ROE在22%,历年来稳定在22%-25%左右,妥妥的大白马。

通过以上对公司2021年报和2022一季报的分析,可以看到:

公司近几年的经营情况良好,站稳了国内乃至亚洲第一乳企的地位,营收、利润持续超预期。

在对公司每次交流会的跟踪中,高层都会提到,提高净利率是目标。

在2021年毛利率下行的背景下,公司通过降本增效实现了净利率的上涨,优秀。

其他财务指标上,2021年公司的经营杠杆有所增加,不过没有过高的偿债风险,属于合理的经营杠杆使用程度。

利润质量良好,现金流健康。而且多年来一直如此。ROE稳定在22%+的水平,属于典型的大白马蓝筹。

关于乳制品行业的发展趋势,是正在走一个高端化进程。

公司在液态奶主业稳定增长下,积极拓展奶粉等新业务,从业务增速和产能扩张都能看得出来。

未来公司实现每年10-20%的增速问题不大,财务指标稳定且优秀。

所以剩下的问题就是多少能买?

公司质量确实不错,但毕竟合理的买入价格至关重要。

看估值,公司的估值常年在20-40倍PE间波动。如果按低估区间在20倍PE左右,换算成股价是28元。

也就是说,如果想长期安心持有,就要拿到30以下的筹码。越贵越不容易赚到溢价的钱。

最后,再补充一点,公司的流通股东数在减少,说明筹码在集中,是好事。

文末再次重要声明:仅作学习记录使用,不做任何推荐。股市有风险,入市需谨慎。更多财报分析文章,见公众号:价投启明星。