500亿元禁售股排队套现,入股肉毒素企业被坑,爱美客300倍PE的神话能讲多久?

4月29日,A股医美龙头爱美客发布公告称,收到持股5%以上股东Gannett Peak Limited出具的《关于股份减持结果的告知函》,截至2022年4月28日,GannettPeak Limited减持396万股,占公司总股本的1.83%,减持均价在544-570元之间。减持完毕后,GannettPeak Limited仍持有爱美客约900万股,其中无限售条件股份259万股,有限售条件640万股。

通过此次减持,GannettPeak Limited共套现21.77亿元。按目前爱美客股价471元计算,Gannett Peak Limited仍持有股份市值42亿元。招股书显示,Gannett Peak Limited2018年以3.47美元/股的价格购买爱美客720万股,初始投资成本仅2500万美元(约合1.7亿元人民币)。也就是说,4年不到的时间,Gannett Peak Limited的这笔投资从1.7亿增值到64亿元,增值达37倍!

获利丰厚的不仅是Gannett Peak Limited。

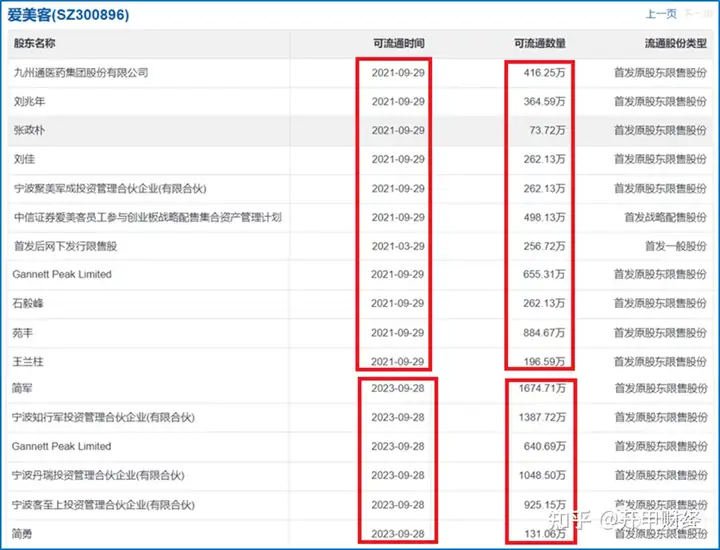

2021年9月29日,爱美客发布解禁公告,10家股东合计解禁5473万股,占公司最总股本比例为25.2957%,按当时的股价计算,解禁市值高达320亿元。按目前股价计算,市值也有258亿元。

这只是第一波进阶浪潮。2023年9月,爱美客将迎来更大规模的解禁潮。届时,包括创始人简军及其弟弟简勇、员工持股平台等合计解禁规模高达5807万股,按目前股价计算,合计解禁市值达274亿。加上第一批解禁股份,爱美客在未来一年内,将有500亿元的解禁股可以自由套现,占目前爱美客市值约50%。

值得注意的是,部分解禁的原始股东已开始疯狂减持。例如,爱美客董事王兰柱从2021年10月起便持续减持,截至2022年1月末,已减持约120万股,减持价格最高577元,最低367元。让人侧目的是,2022年1月份,爱美客价格暴跌之后,王兰柱连续两天低价甩货72万股,将不顾一切减持的姿态演绎的酣畅淋漓。

4个月不到,王兰柱累计套现约6亿元。2020年,爱美客的净利润也只有4.4亿,王兰柱减持所得需要爱美客努力两年才能赚到。

公开资料显示,王兰柱出生于1964年,澳大利亚蒙纳士工商管理学院工商管理硕士,清华大学新闻与传播学院博士后,1987年至1992年在国际贸易研究院工作,1993年至2007年在央视索福瑞媒介研究公司任总经理,2007年至今任北京迈瑞科教育科技发展有限公司董事,2011年至2016年任爱美客有限公司董事,2012年至2018年任北京蓝坤星才文化传播有限公司董事,2013年至今任北京迈瑞科教育科技有限公司执行董事兼经理,2014年至2018年任北京信长城技术研究院理事,2015年至今任北京思佳正宜科技发展有限公司执行董事兼经理,2015年至今任北京中传数广控股有限公司执行董事兼经理,2016年至今任爱美客股份董事。

此外,根据招股书,爱美客31名员工通过持股平台持有超过1000万股股份,合计市值约50亿元,持股员工当年出资数万元,如今身家也少则数千万,多则上亿元。这些员工原始股成本可以忽略不计,即便按2020年发行价118元计算,爱美客的股价也在不到两年内翻了4倍多。可想而知,解禁之后,获利巨大的员工股将会毫不犹豫的抛售套现。

面对蜂拥而至的套现潮,爱美客是否顶得住呢?

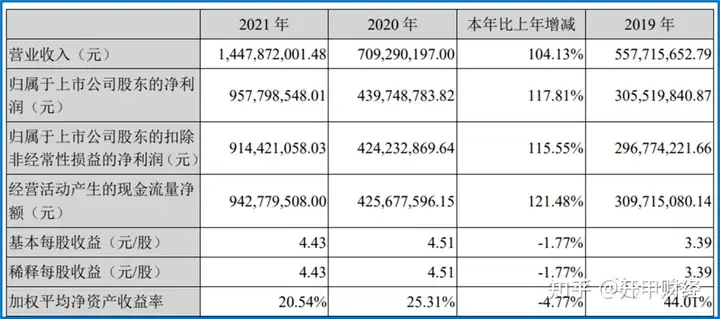

2019年、2020年和2021年,爱美客分别实现营业收入5.58亿元、7.09亿元和14.48亿元,净利润分别为3.06亿元、4.40亿元、9.58亿元。按照2021年的净利润计算,股东解禁套现的规模是公司过去三年营收之和的20倍,净利润之和的30倍。

按照券商的乐观预计,爱美客2022-2024年的营收有望达到24亿元、34亿元和48亿元,净利润有望达到14.8亿元、21亿元和29亿元。但是,即便能达到如此高速增长,爱美客的估值还是太贵了。目前,爱美客市值1015亿元,PE高达95倍。从上市至今,爱美客的市盈率一直都是“梦盈率”,最高达到335倍,在股价接近腰斩之后,平均市盈率仍然高达150倍。

在中美股市纷纷杀高估值泡沫的时候,爱美客虽然被众多公募基金紧密抱团,但在巨大的解禁压力下,恐怕仍然难逃腰斩再腰斩的命运。爱美客的前车之鉴就是恒瑞医药和通策医疗,这两家药疗股也曾被公募基金牢牢抱团,但最终依然暴跌了70%以上。目前,恒瑞医疗的动态市盈率为38倍,通策医疗的市盈率为65倍,比爱美客低很多。

如此高估之下,加上天量解禁股票,会有多少投资人愿意接盘呢?

暴利背后的产品单一隐忧

爱美客被很多人称为“医美茅台”,这里指的并不是稀缺性,而是暴利程度。

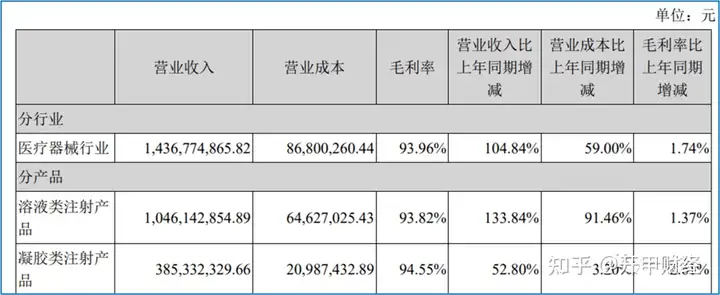

爱美客旗下主要产品为溶液类注射产品、凝胶类产品两大类,在其营收中,贡献最大的是嗨体、爱芙莱、宝尼达。

财报显示,爱美客2017年-2019年,其玻尿酸产品平均毛利率超过90%,最高达98%,可谓一本万利。2020年,爱美客披露的溶液类注射产品和凝胶类注射产品的毛利率分别为93.82%和94.55%。2021年,爱美客的溶液类注射产品实现营业收入10.46亿元,较上年同期增长133.84%;凝胶类注射产品实现营业收入3.85亿元,较上年同期增长52.80%。

值得注意的是,爱美客对单一产品嗨体依赖度非常高。根据券商报告,2022年一季度,嗨体收入占比高达70%;爱美客推出的新产品“濡白天使”占比约10%。短期内,爱美客仍将继续嗨体作为其收入主要来源。

根据招股书,爱美客的主要产品嗨体、爱芙莱、宝尼达的平均售价为353元/支、311元/支、2547.5元/支,但是,三者的成本只有25元/支、31元/支,33元/支。以宝尼达为例,在美容机构的售价高达1万元。

如此畸形的成本利润比之下,必然刺激众多医美机构进场淘金,未来,爱美客很难继续维持比茅台还高的毛利率。

就拿占爱美客7成以上收入的嗨体来说,嗨体属于III类医疗器械,在上市销售前均需要通过国家药监局的审评审批。由于注射类玻尿酸医美产品的研发、临床、注册申报周期通常需要2-5年,所以前几年合规产品不多。但如今,随着华东医药、华熙生物等众多机构集体进场,玻尿酸市场的竞争愈发激烈。爱美客的嗨体属于中低端产品,未来随着竞争加剧,虽然市场规模仍有望增加,但价格和毛利率会越来越低,单一产品的天花板已经清晰可见。这也是为何爱美客急于推出高端产品濡白天使以及加紧引进韩国肉毒素的原因。

溢价73倍入股肉毒素企业被“坑”?

肉毒素市场是爱美客认准的下一个救命稻草。

爱美客上市后,计划拿出1.2亿元用于肉毒素研发。当然,爱美客也很清楚,这点经费不可能研发出一款有竞争力的肉毒素产品,时间上看也来不及,远水救不了近渴。所以,上市后圈到钱的爱美客选择了花钱收购。

2021年6月,爱美客宣布使用部分超募资金增资暨收购韩国Huons BioPharma Co.,Ltd.部分股权,支付交易对价约8.56亿元,持股比例为25.42%。Huons BioPharma Co.,Ltd.的主营业务为以A型肉毒毒素产品为代表的医疗美容相关生物制品的研发、生产和销售。

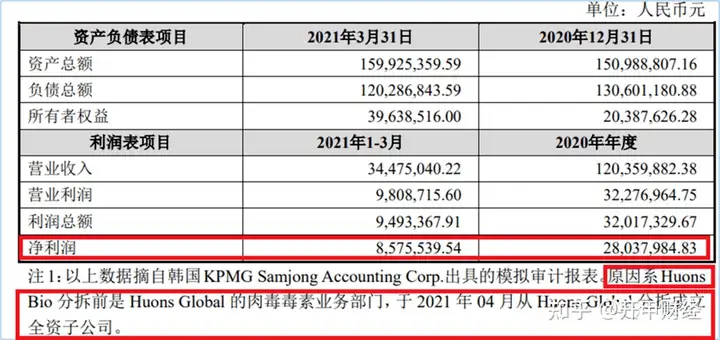

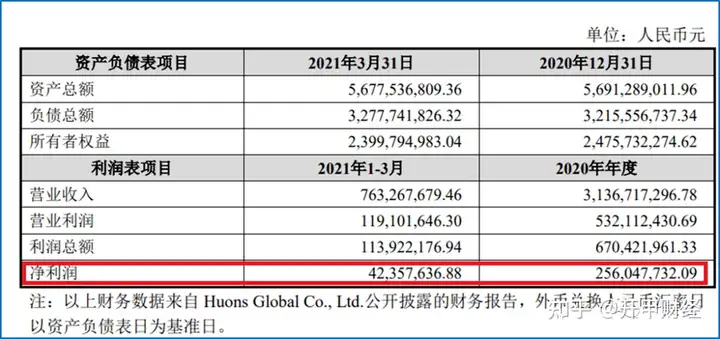

让人惊讶的是,爱美客此次收购Huons Bio的估值高达33.67亿元人民币。而Huons Bio披露的2020年净利润只有2804万元人民币,2021年前三个月净利润858万元。照此计算,Huons Bio对应2020年的PE估值高达120。根据评估机构出具的资产评估报告,此次收购标的的增值率高达7384.03%。

爱美客利用募集资金收购溢价率如此高的标的,如果不是钱多人傻的话,是否还有滥用上市募集资金、甚至利用收购转移资产到海外之嫌?这样的案例在A股并不少见,值得投资人警惕。

需要指出的是,爱美客收购的Huons BioPharmaCo., Ltd是韩国Huons Global的肉毒毒素业务部门,而且是在2021年4月份刚刚拆分出来成立的全资子公司。2021年6月份,爱美客首次披露,公司计划增资并收购韩国Huons Bio。考虑到此前双方的商业谈判时间,这说明,韩国Huons Global是特意将肉毒素业务部门Huons Bio拆分出来,抬高价格后卖给爱美客。

Huons Bio成功抬高价格让爱美客入股。

实际上,在宣布此次交易之时,就有业内人士私下表示,爱美客被Huons Global当成“凯子”,狠狠宰了一刀。

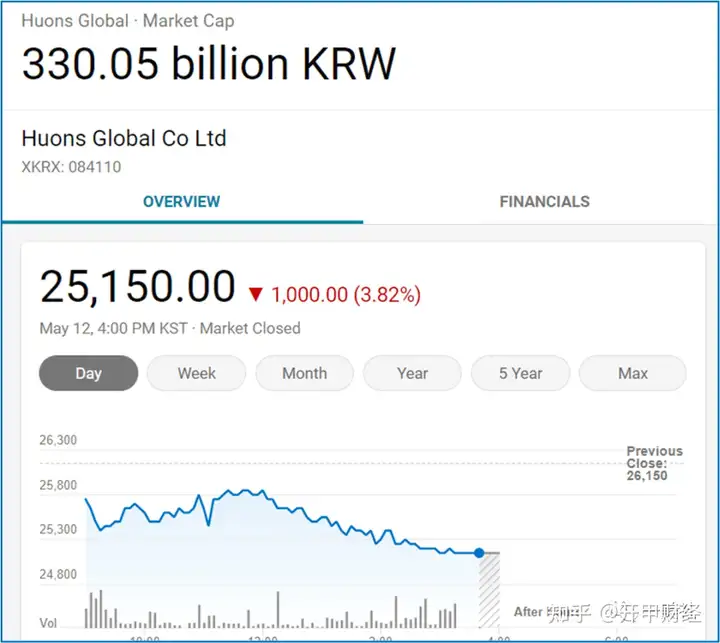

根据披露信息,Huons Global为韩国上市公司,2020年其营业收入31.37亿元人民币,净利润2.56亿元人民币;2021年1-3月营收7.6亿元人民币,净利润0.42亿元。截至2022年5月,Huons Global的市值为3301亿韩元,折合人民币约17.5亿元。

也就是说,爱美客花费8.56亿元的代价只买下了Huons Global子公司25%的股份,但在二级市场上,爱美客用这笔钱可以买到HuonsGlobal超过50%的流通股。

Huons Bio的母公司Huons Global市值也只有17.5亿元人民币。

从另一个角度来看,爱美客这笔收购明显被坑了。Huons Bio 2020年的净利润仅为母公司的1/10,其估值却高达33.67亿人民币,比母公司的2倍还多!

Huons Bio母公司Huons Global的财务数据。

“这不是‘宰凯子’又是什么”?上述业内人士笑着说。

为何说爱美客被坑了?

首先,根据Huons Global对外披露的说法,Huons Bio是负责其肉毒毒素新产品HUTOX(橙毒)海外销售的子公司。但是,目前,HUTOX(橙毒)尚未在世界最大的三个医美市场中国、美国和欧洲获得批准。爱美客2018年就和Huons Global签署了协议,成为HUTOX(橙毒)在中国的独家合作伙伴。同时,Huons Global在欧洲也和一家公司签署了独家合作协议,但条款要远远优于爱美客。

2021年10月26日,韩国媒体报道称,Huons Bio和德国医美机构Haemato Pharm签署了一份协议,允许后者在欧洲29个国家独家销售其肉毒毒素产品HUTOX(橙毒)。根据协议,双方将合作推进HUTOX(橙毒)在欧洲的临床试验,争取2024年底完成,2025年开始销售。这份协议为期10年,合约总价值约8340万美元(约5.66亿人民币),不过,这份合约不是一次性付款,而是阶段性付款方案。

显然,和爱美客的合作方案相比,德国Haemato Pharm拿到的条件更优惠。

从国内肉毒素的市场竞争看,爱美客此次动用大约1/4的上市募集资金来入股Huons Bio,说明爱美客在玻尿酸产品业绩增长面临天花板的处境下,急于寻找新的增长点。不过,中国肉毒素市场上,爱美客和HUTOX(橙毒)已经属于后来者,竞争正在趋于激烈。肉毒素产品从临床到上市的时间周期长,审批非常严格,HUTOX(橙毒)2019年在韩国通过注册,2018年爱美客即与Huons Bio签署在中国地区的独家代理协议。目前,HUTOX(橙毒)进入三期临床试验,有券商预计最早要2024年才能上市。

目前,中国获批的肉毒素只有4个,分别是2009年获批的保妥适(Botox,美国Allergan公司生产)、2012年获批的衡力肉毒毒素(兰州生物制品研究所生产),这两家在接近十年时间里一直占据中国肉毒素的主要市场。直到2020年,英国Dysport(吉适)和韩国Letybo(乐提葆)获批后,中国肉毒毒素市场增加至4个品牌。

目前,除了爱美客的HUTOX(橙毒)外,国内还有4个肉毒素产品进入临床试验,分别来自兰州生物、北京大熊伟业、复星医药等公司。因此,爱美客在肉毒素领域也将遭遇激烈竞争。

重销售轻研发的“医美加工厂”

爱美客斥巨资购买肉毒素的“门票”,也说明爱美客自身技术能力不足,缺乏自研信心。研发投入数据显示,爱美客对研发并不重视,只是一家依赖销售驱动、享受审核制下的短暂市场红利的医美工厂而已。

2017-2020年,爱美客的研发投入分别为2849.30万元、3367.78万元、4856.37万元和6180.40万元,占同期营收的比例为2.81%、10.49%、8.71%和8.71%。2021年,上市后的爱美客研发投入终于增长到1.02亿元,但占营收的比例反而比2020年下降了。

一方面,研发费用下降,但研发人员增加了。2021年,爱美客的研发人员从2020年的91人增加至117人。这意味着人均研发经费更少了。在这样的条件下,爱美客拿什么来研发肉毒素等下一代产品呢?

和研发相比,爱美客更加重视销售。截至2021年,爱美客有236名销售人员,覆盖全国31个省、市、自治区,覆盖国内大约5000家医疗美容机构。2021年,爱美客销售开支1.56亿元,同比2020年(7095万元)增长121%,相当于2021年研发经费的1.5倍。

2022年一季度,爱美客的销售费用为5391万元,比2020年的(2770万)增长95%;同期研发费用仅增长24%。

贵州茅台可以在不增加研发投入的前提下坐享垄断品牌高溢价,甚至创造出“一酒难求”的火爆景象。但在竞争越来越激烈、价格越来越透明的医美市场上,爱美客显然是不具备类似茅台的行业地位。当早期的入场红利消失后,爱美客高达300倍的PE是否会遭遇价值毁灭,回归30倍PE的行业理性水平之下呢?