中国股市 2022 年最值得长期关注持有的十倍潜力龙头股有哪些?(未来十年最具潜力a股)

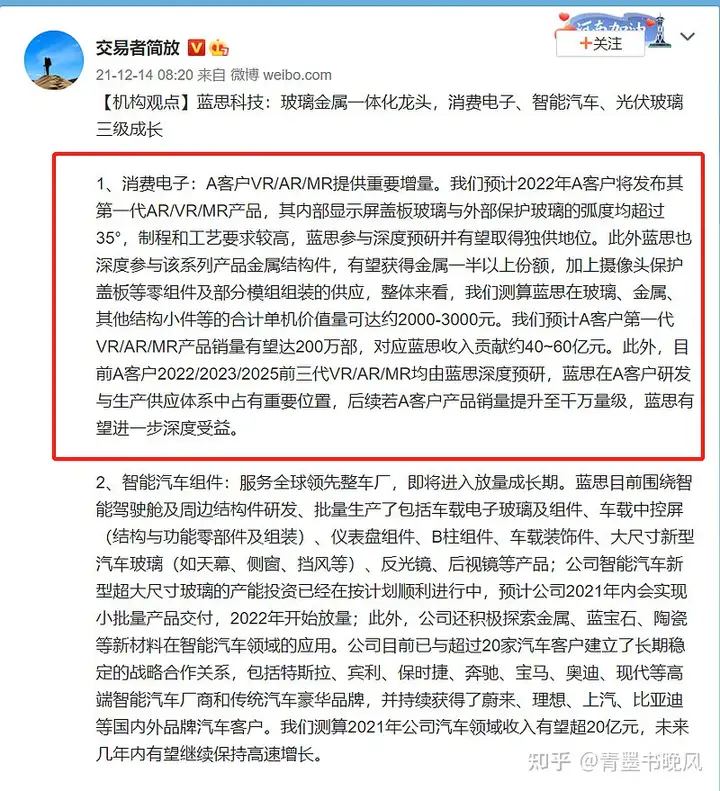

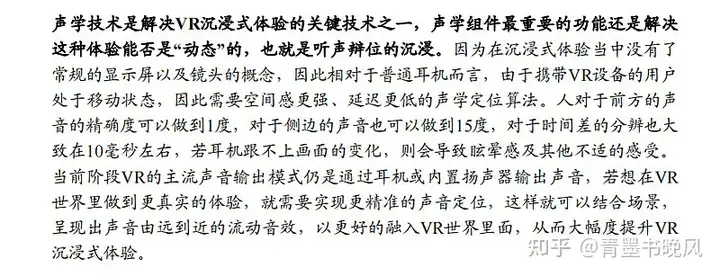

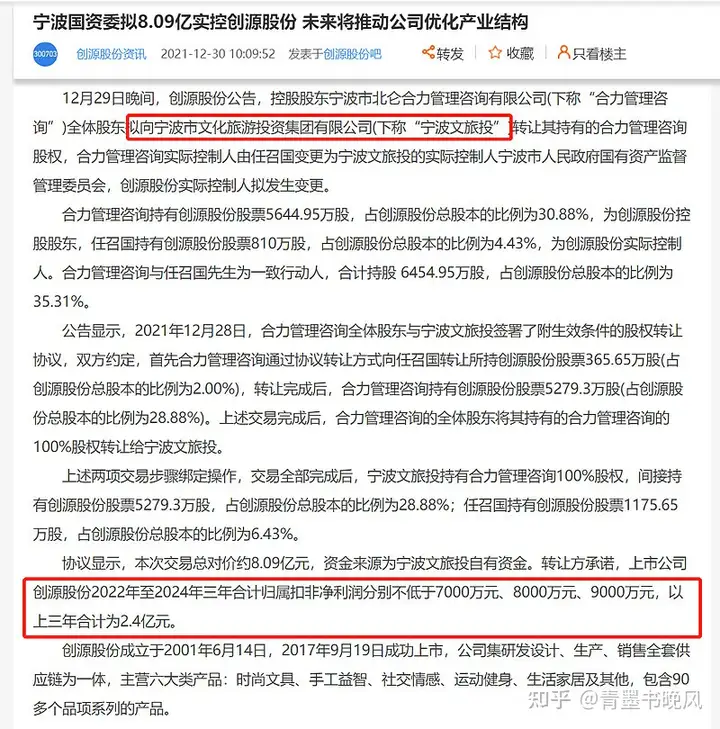

2021美股新高,A股H股价值投资者懵圈,在地产销量历史新高的情况下,前两天有条新闻《银行遭遇罕见“资产荒”:大量贷款竟然放不出去了》。另一边则是新能源超级赛道,电动车的景气吸引了大量增量资金,让光伏、风电、甚至氢能这些基础设施建设也跟着享受了高估值溢价。有一个细节就是:锂资源大涨之后没几天,就是各种电新研报狂吹光伏,以至于有时候锂刚刚涨半天,电新就急不可待来蹭热点了。 12月中旬左右,樊继拓投资策略写了一篇文章《新能源车是否出现年度修整?》,第二天此文就删掉了。 我最喜欢的一凌策略的撰文《2021年十大决断时刻》,一致预期不是真实的未来,预期只是主观意识基于当下环境变化对于未来的理解......投资者更应该关注的是政策与现实经济基本面之间的反馈与作用机制......市场对于2022年存在明显一致预期的是:(1)在所有行业中,新能源仍是最被看好的板块。 之前的一则新闻:2022年新能源车购置补贴再退坡30%,2022年12月31日之后上牌的车辆不再给予补贴。 2022年新能源这条赛道大部分时间都要面临苹果发布新硬件、元宇宙板块各种刺激引发资金挤出效应,叠加2023年对电动车预期的不确定性......综合各种考量,结合内生性增长、产业资本景气度投资、估值、卖方研报等因素,我心仪的金股如下: A客户VR/AR/MR重要供应商 中信证券 徐涛 2021.12.02研报预测蓝思2022年业绩74.91亿 对应现价估值15倍 太平洋证券 王凌涛 2021.12.07研报预测蓝思2022年业绩81.33亿 对应现价估值14倍 二、星期六 直播头部机构:抖音818排名机构带货榜第一、抖音双十一排名机构带货榜第一。2022年元旦后推出虚拟人,虚拟人IP账号未来考虑以发展IP授权、商务广告及虚拟人带货等相关方式进行商业变现。 东北证券 宋雨翔 2021.11.01研报预测星期六2022年业绩9.61亿 对应现价估值19倍 东方财富证券 高博文 2021.11.03研报预测星期六2022年业绩5.43亿 对应现价估值33倍 市场没人看好虚拟人带货直播, 这恰恰是巨大的认知偏见:戴上VR眼镜进入元宇宙,所有元素都是3D,压根就没有真人这个概念。 戴上VR眼镜视觉体系会发生颠覆认知,我认识的张三,在元宇宙可能是另一个形象。张三认识的我,在元宇宙是另一个虚拟替身。 狠多人对元宇宙没有真人这个概念没有认知,主要是国内在这条赛道落后了! VR硬件声学组件供应商,某份纪要提到成功PK头部供应商,尚待进一步证实。 东北证券 王凤华 2021.12.18研报预测国光电器2022年业绩5.36亿 对应现价估值13倍。 四、创源股份 宁波文旅投三天前以每股15.3元收购,现价11.39,倒挂30%。 国企改革+元宇宙文创+业绩兜底(现价2022年估值30倍) 五、东方财富 东财已经是第三次入选年度十大金股了,2020年涨136%,2021年涨43%,2022年还会再涨吗?我一直认为东财是大金融领域未来成长性最好的标的,我们正处于股权投资的黄金时代,居民的房产和储蓄都会加速向股市转移,东财拥有海量的互联网用户,证券+基金牌照齐全,应该会受益于证券和基金市场的高景气,好公司无疑。估值高不高?东财虽然这几年涨幅很大,但是股价涨幅和业绩增幅还是基本相当的,比如2019年初东财市值715亿,当年净利润为18.3亿,对应动态市盈率38倍,目前东财市值3835亿,2022年预计净利润为100亿,动态市盈率38倍,个人感觉东财当下的估值并没有泡沫,还是值得继续看好,但是如果期望很高的收益,东财肯定是不合适的 六、中简科技 国内高端宇航级碳纤维领先企业,产品供应航空航天八大型号,歼20碳纤维唯一供应商,2020年毛利率83.89%,净利润率59.65%,凸显其产品的竞争优势。行业未来5年复合增速25%以上,公司产能大幅增长,原有110吨(3K),新增330吨(3K),业绩有望大幅放量。2022年预计净利润5亿,目前市值247亿,动态市盈率49倍。 七、光威复材 都是碳纤维,有了中简,为什么还要选光威?一是表达我对碳纤维这个赛道2022年的强烈看好,二是成年人不做选择题,两个都要。光威和中简的成长逻辑我觉得还是有所差异,中简是靠军工一条腿走路,光威有军工,还有民用,下游产品全线开花,业绩增长应该是更稳一些。光威现有产能1855吨,2021年新投产2000吨,目前在建产能4000吨(计划在2022年中投产),今年要建成的项目主要是用于风电碳梁,目前公司已经成为风电巨头维斯塔斯风电碳梁主供应商,风电行业处于高景气,公司将受益。公司历史业绩优秀,2017年上市以来营收和净利润复合增速都在30%以上,未来几年预计净利润增速也将在30%以上,2022年预计净利润11亿左右,目前市值437亿,动态市盈率40倍。 八、北摩高科 飞机和高铁刹车制动系统核心供应商,A股没有同类的公司,稀缺,而产品又属于易损消耗品,有长期供应需求,再加上国内军机和民机市场是不断增长的,公司的长期成长潜力还是比较大的。从历史业绩看,2018年至今净利润增速都在40%以上,属于绩优白马股,根据盈利预测2022年净利润7.2亿,目前市值307亿,动态市盈率43倍。 九、和而泰 智能控制器行业的优秀企业,最近10年业绩增速基本都在30%以上。公司传统优势业务智能家居所在行业未来5年的复合增速在22%左右,最近今年新布局的汽车电子业务在手订单80亿,未来持续高增长可期。股权激励承诺2021年~2023年净利润复合增速不低于30%,预计到2022年净利润在8亿左右,目前市值250亿,动态市盈率31倍。 十、国瓷材料 国产高端陶瓷材料龙头。电子陶瓷,全球商业化供应最大的企业,国内占90%的市场份额,国外竞争对手这几年产能没有增长。现有产能1万吨,明年扩产到15000吨。氧化锆:2021年3季度出货1500吨(其中口腔1000吨,电子500吨,同比翻倍)。氧化铝/勃姆石:2021年前3季度2400吨,增长翻倍,明年预期继续翻倍。碳化硅陶瓷球:比钢球耐磨耐腐蚀,在新能源车轴承上使用,特斯拉车上已采用。总体上看公司业务增长非常好,股价在高位横盘已经1年半,成交量已经极度萎缩,2022年预计净利润10亿,目前市值427亿,动态市盈率43倍。 十一、兆易创新 国内存储领域的龙头企业,NOR Flash 市场份额已经做到了世界第三,大概占20%左右。NAND Flash 突破了24nm,增长很快。自研DRAM产品有望高速增长。MCU 市场长期被国外垄断,兆易2020 年国内地区市占率为1%,兆易MCU 连续五年出货量在32 位MCU 细分市场中位列中国本土厂商第一。兆易创新股价已经横盘2年,周均线极度收敛。2021年3季报扣非净利润已经达到16.5亿,全年有望达到23亿,2022年预计净利润30亿左右,目前市值1173亿,动态市盈率39倍,作为一家高速增长的优质芯片企业,个人认为这个估值已经很便宜了。 十二、味知香 预制菜被称之为下一轮厨房革命,万亿市场,未来几年行业复合增速预计在25%以上,是目前大消费行业少有的高景气赛道,2022年国家要将促进消费当作一项战略来抓,行业应该是利好不断,慢慢也会走出低迷。味知香是A股最纯正的预制菜公司,现有产能1.5万吨,今年初预计将有5万吨新产能释放。目前机构预计2022年净利润2亿左右,增长30%,个人认为可能会超预期,目前市值95亿,动态市盈率48倍。 十三、世运电路 新能源车加速渗透,汽车电动化、智能化、网联化加速,汽车电子是我2022年非常看好的一个方向,目前在关注公司有长信科技、卧龙电驱、巨一科技、中科创达。比较来比较去,总感觉世运电路弹性更大。公司是特斯拉PCB板主力供应商,特斯拉2022年预期出货量同比翻倍,同时供货宝马、大众、保时捷、小鹏等新能源汽车品牌。IPO募投项目持续释放,公司业绩有望高速增长。机构预测2022年净利润增速76%,达到4.5亿,目前市值118亿,动态市盈率26倍。 十四、特发服务 物业管理行业是一个万亿的市场,2021年国家出台文件鼓励有条件的物业服务企业向养老、托幼、家政、文化、健康、房屋经纪、快递收发等领域延伸,探索“物业服务+生活服务”模式,满足居民多样化多层次居住生活需求。有机构预测未来3~5年物管行业将迎来大发展,市场规模有望到2.4万亿。很多物业管理公司都出台了发展计划或者股权激励,未来几年业绩增速普遍在30%~50%,我认为物业管理公司值得关注。特发服务主要是为高科技园区提供物业服务的,是华为、阿里、腾讯、大疆、吉利等背后的企业,又切入了云数据中心管理、口岸管理、大学校园管理、政务中心管理等,2017年~2020年营收复合增速30%,扣非净利润复合增速31%,历史业绩优秀,公司依托多年服务华为基地等标杆案例积累的高新园区服务经验,有望继续开疆拓土,保持业绩持续增长。根据盈利预测2022年净利润为1.5亿,目前市值42亿,动态市盈率28倍。 最后再次强调,投资是一个大胆假设、小心求证的过程,没有一劳永逸的躺赢,只有持续不断地跟踪验证,比预测更重要的是应对! 如果你也对股市感兴趣,不妨移步公众号圈子(青墨书风);大河用网,小河垂钓,炒股最重要的是找到适合的方法!一、蓝思科技

三、国光电器

作者:元宇宙风云链接:雪球来源:雪球著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。