原创牧原股份深度分析(牧原股份 分析)

原标题:牧原股份深度分析

一提起猪肉,大家可能下意识会想到猪肉不同部位各种五花八门的吃法,当然还有很重要的就是猪肉价格的变化。

相信经常买菜的朋友对于猪肉价格的走势肯定很敏感,尤其是在2019年猪肉价格是蹭蹭一直往上涨。

而就在大家抱怨吃不起猪肉的时候,猪肉价格又开始一直往下跌,直到最近猪肉价格才有抬头的迹象,这期间养猪行业也经历了一场血雨腥风。

那么这篇文章就一起来了解下猪企牧原股份以及猪周期。

01

公司介绍

牧原股份是自繁自养一体化的生猪龙头企业。

什么是自繁自养一体化呢?

就是拥有从饲料到种猪再到商品猪最后到屠宰完整的产业链。

这种模式区别于以温氏股份为代表的公司+农户的模式,具体的区别呢放在最后一部分行业分析。

反观牧原股份如今行业大哥的地位,其实有迹可循。

老板秦英林其实是一个不折不扣的养猪创业大户,对养猪事业可以说是情有独钟。

在他高中的时候因为看到报纸上刊登了一篇关于当时的万元户黄新文养猪发家致富的文章,秦英林深受启发。

但由于当时年纪小,自己还没有本事当即就拿着钱去养猪,而是鼓励自己的父亲用800块钱买了20头猪,算是第一次真实地接触到了养猪的实际。

当然结果并没有成功,但是万事开头难,这次尝试还只是埋下了养猪创业的种子。

高考的时候秦英林有了保送到河南大学的机会,但是他却放弃了,选择了河南农业大学去学习养殖技术。

这一点对于现在的大多数人来说,应该都是做不到的。

很少有人能在年轻的时候就知道自己想做什么,并且愿意专业地去学习,这样的人是幸运的,或许也是命中注定吧。

1992年可以说是这一切真正的起点,当时28岁的秦英林带着妻子钱瑛回到老家开启了真正的养猪创业之路。

不过即便是在当时要想建养猪场那也是要花个几十万的,秦英林绞尽脑汁才筹了3万块,买了22头良种猪。

刚好他大学学的养殖专业,这个时候就派上用场了,从搭猪舍到厂房设计全部都亲力亲为。

这个过程要放到现在,拍成Vlog放到网上,点击量肯定不小,说不定还能当一个网红出圈。

他还带领村里人一起干,招聘村里的职高毕业生做饲养员,专门给他们讲养猪方面的知识,还从一开始就建立了一套防疫制度。

经历了各种曲折,到1995年的时候,秦英林的养猪场规模就扩大到了2000头,再到1996年的时候,就有了400多万元的资产,肉眼可见的养猪创业成功。

这个时候,村里的乡亲都很热情,纷纷加入到秦英林的养猪大军中。隔年,秦英林的养猪场出栏了10000头商品猪。

2000年7月秦英林出930万,妻子的兄弟钱运鹏出50万,共同设立了内乡县牧原养殖有限公司,这就是目前股份的前身。

一别过去作坊式的猪肉养殖,开始了公司化的运营。

到2010年前后公司经历了股改并更名为牧原食品股份有限公司。2014年,成功在深交所上市。

上市之后呢,公司进行了5次再融资,累积融资规模达到了150亿元。

相对应的每次融资投入的用途下面表格详细列出了。

2021年的定增目前流程还在发审委审核通过的阶段。

这笔定增拟募集60亿元,而相应的项目是677万头的生猪产能扩建,这个项目总投资额是88.7亿元,是牧原历史上最大手笔的扩产。

截至2022年8月31日,公司参股或控股公司达到了286家,在安徽、山东、东北、河南等适合养殖的地区成立了23家屠宰子公司,已投产8家,产能约2200万头/年。

从上面牧原老板秦英林到牧原公司的发展,可以说是一部典型的创业发展史了,而且是相当成功的创业史,时间长达30年。

这要放在当下互联网日新月异的年代,30年都不知道要更迭多少代创业人士了。

02

产品介绍

前面也说了牧原是自繁自养一体化,所以它的业务就包括了最上游的饲料加工、中游的生猪养殖和下游的屠宰加工。

其中生猪养殖业务占了主营业务收入的95%以上,而生猪养殖又分为种猪、仔猪和商品猪。

简单来说,种猪就是用来生产商品猪的,仔猪就是幼小还不能用来作为商品猪出售的,而商品猪就是我们理解意义上的养肥之后用来屠宰加工卖肉的。

2021年牧原股份一共销售了4026.3万头生猪,其中就包括3688.7万头商品猪,28.1万头种猪和309.5万头仔猪。下面是具体的产品业务介绍:

1、饲料加工

饲料这块业务占牧原股份营业总收入的5%左右。

2021年,河南省是我国的第二大产粮省份,也是小麦产量最高的省份。

这样一来,公司就具有天然的饲料上游的优势,既能保证饲料上游粮食的充足供应,又能有效地节约运输和包装等环节的费用,从而降低饲料的成本。

牧原股份自己建了饲料厂,自己研发营养的配方以满足生猪饲养各个阶段的不同需求。截至2021年,牧原股份拥有1935万吨的饲料产能。

2、生猪养殖

(1)养殖

首先从养殖技术上来说,牧原股份拥有一支30多人的专业研发团队,拥有自主知识产权的生猪育种系统。

并且从2007年开始就率先在国内通过超声波诊断仪器来评估猪肉的瘦肉率。

再就是公司对猪舍不断进行创新和更新换代,截至2020年已经更新到第12代,不断提高土地利用率,节约养猪成本,年出栏10万头的楼房猪舍仅占地15亩。

具体这块没有实地考察过,但是看网上说这个规模的出栏大概需要200-300亩地。那这个数字就挺惊人的!

还有就是智能化生产和自动投喂系统,全程不需要人的接触。

所有饲料经过85℃、8分钟(保持3分钟+保温5分钟)的高温灭菌,保障猪群的健康。同时对饲料情况进行实时监控,保证饲料及时供给,提高饲养的效率。

当前在育肥阶段,公司平均一个饲养员就可以同时饲养2700-3600头生猪,这个效率是高于行业平均水平的。

(2)种猪

这里要讲下生猪养殖相关的内容,便于下面内容的理解。

下图是生猪养殖的四层金字塔以及生猪完整的生产周期:

一般的生猪养殖呢如金字塔所示,分为曾祖代、祖代、父母代和商品代四个代次。

其中曾祖代是高度纯种的原种猪,主要起到优化基因的目的,它的扩繁系数是6.5-7,年更新率是60%-75%。

这两个指标什么意思呢?

扩繁系数指的是每一头母猪每年能繁育合格下一代母猪的数量,而更新率指的是由于母猪胎龄增长后,繁殖性能会退化,这时候就需要定期淘汰部分母猪并补充新的母猪。

每年淘汰母猪数量占存栏的比例就是年更新率。

第二代是祖代,它是曾祖代扩繁而来的纯种猪,会和其他品种的祖代配种从而得到父母代,它的扩繁系数和年更新率图中都有,下面就不再提。

下面就是父母代了,它们才是生产商品猪的主体,最下面就是商品猪,主要就是养肥之后用来销售。

牧原股份现在拥有800多人的专业育种团队,拥有2个国家级的生猪核心育种场,8个二元扩繁场。

这里不得不提的就是牧原自己独特的轮回二元育种体系,相对应的就是这个行业普遍采用的外三元育种体系。

什么是外三元体系呢?就是从国外引进杜洛克、大约克、长白品种的种猪,然后进行杂交,获得三元商品猪。

如下图所示:

用这种普遍的育种方式培育的商品猪具有生长快、瘦肉率高的优点,但缺点也显而易见,就是成本高以及繁殖的代数多。

那么牧原股份采用的轮回二元体系又是什么呢?如下图所示:

就是在父母代二元猪配种的时候不像上面的三元体系那样使用杜洛克公猪,而是改用了长白和大约克回交。

这种体系需要大量的纯种群,需要长时间的选育累积,所以复制难度也比较大。下图是二元母猪和三元母猪的对比:

二元母猪相较于三元母猪在配种成功率、育肥成活率、最高胎龄、PSY上都具有优势。

这里提下PSY指的是每头母猪每年所能提供的断奶仔猪头数,它是衡量猪场效益和母猪繁殖成绩的重要指标。

牧原采用的轮回二元育种体系可以省下父母代母猪的生产成本,不需要外购父母代母猪,也不需要大规模的引种。

(3)商品猪

上图是牧原股份生猪的销售数据,很明显看到2013年销量才131万头,而到了2021年已经增长到4026万头,复合增速达到了53.5%。

而且生猪销售的市占率也从2013年的0.2%增长至2021年的6%,可以说是当之无愧的龙头企业。

牧原的商品猪具有胴体、肉质和食品安全的优势。这里解释下什么事胴体,就是屠宰后,除去头、尾、四肢、内脏这些,剩下的部分。

牧原股份的商品猪出肉率、瘦肉率都是行业内领先的。再就是肉质上看,肉色好、肌内的脂肪含量高,滴水损失就小。

下图主要是牧原的商品猪销往的地方:

由于牧原股份是在河南,地处中原,所以可以很方便地将销售网络辐射到全国各地,如上图所示销往北京、上海、浙江、江苏、山东、安徽等20多个省市。

3、屠宰加工

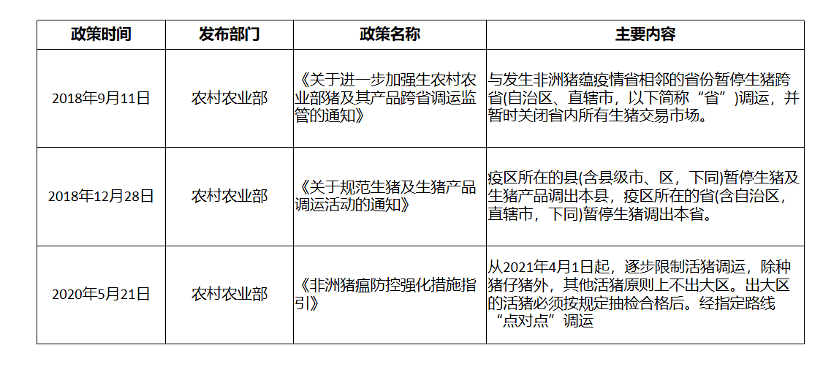

非洲猪瘟疫情防控要求从调猪向调肉转变,除种猪和仔猪外,原则上活猪不跨大区域调运。

下图是生猪调运相关政策:

为了顺应国家政策变化,牧原开始布局屠宰业务。

牧原股份的屠宰加工业务主要是由龙大牧原完成的,这个公司是牧原股份和龙大肉食(股票代码:002726)共同投资成立的,注册资本一个亿,其中牧原占了40%。

而屠宰的生猪主要就是来自牧原股份。

引进了日本肉食进口标准,凭借着完善的食品安全体系和过硬的质量这个核心竞争力,产品最终可以出口到美国、日本、英国等十几个国家。

截至2021年末,屠宰业务已经在全国22省份设立了78 个服务站,拥有连锁餐饮、经销商、食品加工企业等客户超过5000家。

2021年,一共屠宰生猪289.9万头,实现收入54.2亿元。

03

业绩分析

1、营业分析

上图是牧原股份近十二年来营业收入的情况。

从图中可以看出营业收入从2010年的4.45亿元开始一直增长到2021年的788.9亿元,增加了784.45亿,复合增长率超过50%。

再来看牧原近12年的净利润情况,牧原净利润从2010年的8560.95万增长到2020年的274.51亿元,将近300倍。这增长率跑赢巴菲特的投资了。

不过2021年虽然营业收入是历史最高,但是净利润却同比下降了170.16%,这个跟生猪价格的大幅下降以及成本上涨有很大关系。

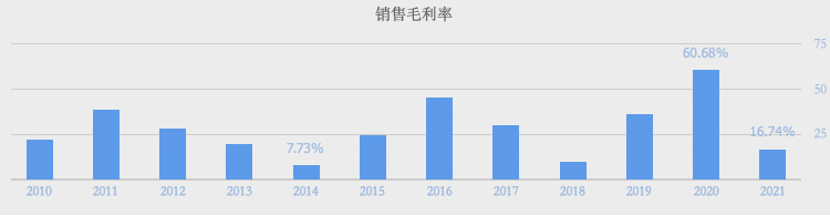

上面两个图是销售毛利率情况,结合下面的净资产收益率的情况一起看。

其实这两个图还挺有意思的,可以比较明显的看出一个周期性的规律,这个跟猪周期有关,具体的放在下一部分行业分析讲。

2010年、2011年是上涨的,2012年一直到2014年都是下降的,而从2014年开始,连着两年2015年和2016年又是增长的,随后的2017年、2018年又呈现下降趋势。

2、与温氏股份、正邦科技的销售毛利率对比

先来看上图是温氏股份销售毛利率。

再来看看,这是正邦科技的销售毛利率。

这两张图分别是2010年到2021年,行业内有一定规模的温氏股份、正邦科技的销售毛利率。

不难发现温氏股份、正邦科技的毛利率水平是相差不大的。

把这两家跟牧原股份做个对比,可以发现牧原股份的毛利率是出奇的高。

尤其是2020年,温氏股份的销售毛利率是19.61%,正邦科技的销售毛利率是22.35%,而牧原股份竟然达到了60.68%。

虽然牧原股份自繁自养一体化大大节约了生产成本,但是这个毛利率相差的确实离谱,感兴趣的朋友可以仔细研究下。

3、负债情况

再来看看牧原的负债情况。

这是牧原的资产负债率。

这是牧原的短期借款。

这是牧原的长期贷款。

上面三张图是牧原股份的资产负债率、短期借款和长期借款情况,可以看出2021年的资产负债率相对比较高,达到了61.3%。

加上短期借款和长期借款在2020年和2021年都增加了很多,可以看出公司的资金需求还是比较大的。

毕竟像正邦科技这种去年净利润可是亏损188.19个亿,可见养猪行业多烧钱。

尤其是把握不好猪周期的时候,要是在猪肉价格的高点开始扩大生产,然后等你建好了,猪肉价格开始一直跌,简直就是白白烧钱。

至于现在是不是扩产的好时机,大家可以各抒己见,不过看牧原确实是已经开始行动了。

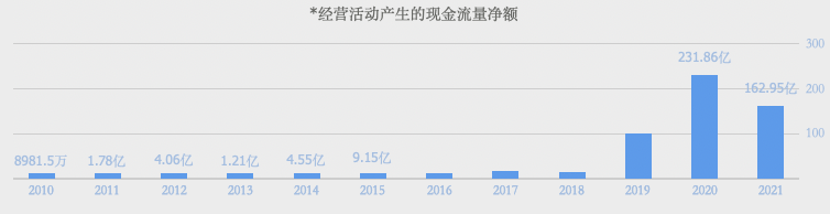

再结合短期借款和经营活动现金流来看,可以发现目前短期借款是高于经营活动现金流的,偿债能力确实是需要好好思考下。

4、营业成本情况

再来看看牧原的营业成本。

这是牧原2010-2021年总的营业成本。

这是牧原2010-2021年的销售费用。

再来看看牧原2010-2021年的管理费用。

这是牧原2010-2021年的研发费用。

上面四张图分别是牧原股份的营业成本以及销售费用、管理费用和研发费用的情况。

可以看出营业成本在2021年急剧增加,占到营业收入的83%。

其中销售费用、管理费用和研发费用都在2020年和2021年急剧增加,结合上面提到的资产负债率、短期借款和长期借款的情况,需要特别注意。

04

行业分析

其实我们国家最早的猪是黑色的,在当时占了90%的市场份额。

而整体规模并不大的洋猪,也就是苏联的大白猪、英国的约克夏猪、丹麦的长白猪、美国的杜洛克和汉普夏以及杜洛克猪。

这些猪的特征就是通体白色,在当时的市场份额占比也比较小。

后来,随着大家的生活水平提高,猪肉供不应求。

由于我们本土的猪长得太慢了,一头猪要长到200斤至少需要8到9个月的时间,更有甚者需要一年以上。

可是一头洋猪只需要花不到半年就可以长到200到300斤,不仅周期缩短了,瘦肉率还提高了,出栏也更快,卖相还更好。于是洋猪开始逐渐占领我们国家的猪肉市场。

下图是我国生猪产量和消费量情况:

我国其实是全球第一大生猪生产和消费国,2021年我国的生猪产量达到4885万吨,生猪消费量达到5315万吨。

我国的猪肉消费量达到了世界总的猪肉消费量的46%左右,人均猪肉消费量大约是世界人均的两倍左右。

在我国居民的人均肉食品消费中,猪肉占到了60%以上的份额,猪肉的需求在我国其实是较为刚性的。

前面一直提到的生猪养殖的模式,这里具体展开说。

主要是两种模式,一种是以牧原股份为代表的自繁自养一体化的模式,另一种就是以温氏股份为代表的公司+农户的模式。

下图就是两种方式的简单比较:

公司+农户如果是是轻资产模式的话,那么自繁自养在前期就是重资产的模式了。

前期需要投入比较多,回报会相对慢些,但是在控制猪瘟等疫情的时候优势也非常突出。

由于是自繁自养,全程可控,大大降低了得猪瘟等疾病的概率。

相反,公司+农户的模式,公司的把控程度就会很低,相当于公司跟农户是合作关系,养殖的技术和环境条件方面也没办法做到统一。

具体来说自繁自养模式下,拿牧原股份来举例,公司拥有从饲料到养殖到屠宰一整条产业链,高度一体化。

可以保证公司对生产各个环节的严格把控,这样公司就具备了成本控制、标准化生产、疾病防控的优势。

劣势自然是这样的模式是比较重资产的,资金需求会比较大。搞不好的话容易玩脱。

而公司+农户模式下,公司主要负责培育品种、饲料提供以及技术指导、产品销售。

农户充当公司的下游同时也是上游的角色,一方面接受公司的猪苗提供和技术指导等方面的帮助,另一方面猪养大了之后再给公司去卖,公司向农户支付委托养殖费。

在这种模式下,当然相较而言资产就相对较轻了,但是不可控的因素也变多了。这一点在非洲猪瘟来袭时就异常突出,下面就来说说非洲猪瘟。

非洲猪瘟第一次出现,是在1921年的肯尼亚,它是一种高致死性传染病,至今都还没有有效的疫苗。

2018年8月的时候第一次出现在中国,并迅速蔓延。

截至2021年年末,我国共发生猪瘟196起,捕杀生猪120多万头。疫情最严重的2019年,我国猪肉产量锐减20%多,造成我国近1万亿元经济损失。

在我国本身养殖业集中度就不高,相比美国地广人稀,养殖业集中度就比较高。

非洲猪瘟导致了庭院散养和中小型商业猪场逐渐减少,规模化养殖的比重逐渐上升。

一直到2021年上半年,生猪存栏才慢慢恢复到往年正常的水平。

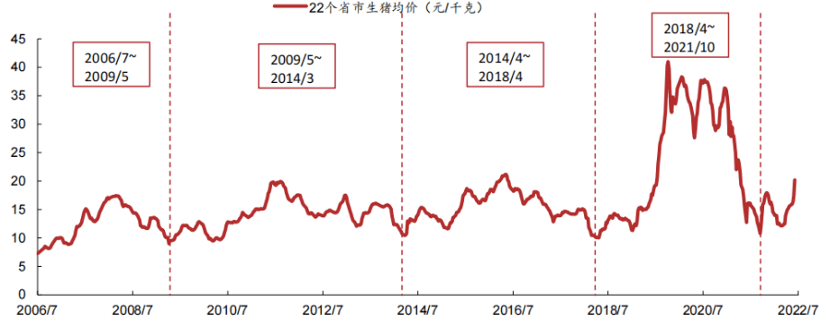

最后说下猪周期。下图是历史上猪肉价格的波动周期:

从图中可以看出,从2007年以来,我国大约经历了3轮广泛意义上的猪周期。

平均来看,一轮周期中上涨的时间大约是16个月,而下跌的时间大约是33.3个月,可以说是牛短熊长。

具体的猪周期会有很多解读,大家可以自行上网多了解。

我这里主要想讲的是商品的价格决定的因素无非就是供给和需求。那么引起猪肉价格波动从而产生猪周期的就是养殖户的行为了。

而上面提到我们国家猪肉养猪行业很分散,大部分还都是散户。这就会出现一种叫做追涨杀跌的现象。

当猪肉价格上涨的时候,纷纷去养猪,市场马上就达到饱和,然后又开始甩卖出清,这中间也会消灭一些投机的散户。

当行业比较分散的时候,波动会放大,而当行业集中度比较高的时候,市场就会相对稳定,波动也会逐渐减弱。

牧原这位二师兄肯定是好公司,当前的股价属于高位,接近我交易系统里面的减仓价位62元。

如果建仓的话,理想价位是25元,当然在这个区间内,是合理的,就看有没有耐心去等待降低成本,每家公司都是一样的!

另外我做了下面这张表,A股核心资产研究汇总的表格,里面精选了上百家优质的龙头公司,并附数万字的分析方法。

以后所有分析过的公司都会在这个表里更新数据,有需要的可以找我要。

专注于上市公司财报和基本面深度分析。

很多时候,盈亏也只是一念之间!

点赞关注持续更新内容,能为你规避很多风险。

一起探索企业基本面的研究,收获必然巨大。返回搜狐,查看更多

责任编辑: