牧原股份(002714.SZ)如何在新一轮周期获得更高的收益(一)——牧原24大回撤复盘

风险为何物?我认为这是每一个投资者都需要常常去思考的事情。

本着对风险的敬畏,本文梳理了牧原股份在上一轮周期的24次超过10%的回撤。

本文分为七个部分:

前言

一、回撤统计

二、从年度回撤数据出发

三、从月度回撤数据出发

四、从持续时间(交易日)出发

五、从回撤的幅度出发

六、附件:24次回撤图

写在前面

牧原股份在上一轮周期对应的股价周期中,盘中5.03元(20170524)涨到了92.1元(20210222),收益高达17.3倍。但是,有谁能够刚好5.03元买,又在92.1元卖呢,这几乎是不可能的。

不过,如果首先能做到在较低的价位吸入筹码,我们已经比大多数人领先一筹了,如果一开始就有幸关注到我的话也许能吸入不少低价的筹码。

看过我之前的文章的朋友应该知道,我开始写牧原股份一系列文章的时候,股价维持在45元以内,在写关于估值的那篇文章时,当天收盘价是42.91,当时预判的年化收益是30%左右,当时的系列文章本来有第五个部分(牧原何时起飞),但碰巧的是那天过后就已经起飞了,所以后来就没有了第五部分。

现在,我认为最重要的是,我们如何能在一轮上涨周期中获取更多的收益。如果总是能在高卖低买,那么无疑能够拥有无法想象的收益。但现实是,你怎么知道你的操作不会是高买低卖,你怎么确保你能拿到牧原股份万亿的时候。

要知道,在上一个轮股价周期(201705-202102),股价看似涨得非常顺畅,涨了近20倍,但其中超过10%的回撤发生过24次,最高回撤超过30%。你想想,假如你有100万的本金,涨到了500万,跌10%就是50万,你还会持有吗?如果再跌10%呢?如果跌了30%那就相当于损失150万了,你能有这么大的决心和勇气吗?你如果中途卖了,你后面还敢买回来吗,什么时候买呢?你怎么确保自己不会卖飞呢?

一、回撤统计

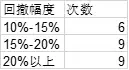

上一轮股价上涨周期中,股价总共发生了24次大于10%的回撤,其中10%-15%的回撤6次,15%-20%的回撤9次,20%以上的回撤9次。

这就是风险,要是操作比较着急,20多次回撤足以让有的人亏损出场。

所以,我思考的问题就是我们该如何应对这些回撤?

二、从年度回撤数据出发

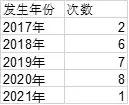

我继续对每年、每月发生的回撤做了统计。17年2次,2018年6次,2019年7次,2020年8次,21年1次。21年因为股价2月就见顶,所以统计意义不大。

17年虽然是从5月24日才开始,但是也有7个月的时间,乘以2也就4次回撤,所以17-20年调整后回撤为4、6、7、8次。回撤次数明显越往后越多。

其实也很好理解,股价处于低位的时候,已经是将所有的风险考虑进去了,所有基本上所有消息都是利好,前期不容易发生多次回撤、大回撤,17年的两次回撤也都是在20%以内,要知道,第一次回撤前涨幅达超90%,第二次也超50%股价在6个月时间翻了一倍多。

对比现在,股价刚从低位走出来,而前期已经发生过2次10%以上的回撤了,最大涨幅39.01-61.1为56.6%,最近一段涨幅42.63-61.1仅为43.3%,相比上一轮周期第一轮的超90%涨幅,还是不算多。从这样的维度来看,今年股价在发生10%的回撤的可能性较小,或者说,难以发生大的回撤。

回到上一个周期,18、19、20股价已经大幅上涨了5到10倍,积累的风险越来越多,所以越到后期回撤越频繁。

所以这里的启示是,今年尚可耐心持有,后面几年可以在一些适当的时机清仓,再在合适的时机买回。

三、从月度回撤数据出发

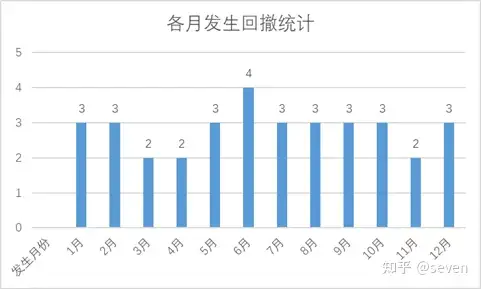

从各个月发生的回撤数据来看,其实并没有明显的差异,非说有,6月发生了4次,3、4、11月只发生了两次。

先看6月,由于我们股价17年6月才开始启动,所以第一年6月没有回撤,就在这样的情况下六月还发生了4次回撤,也是值得引起关注的一个月。我们把具体的数据来出来看一下。

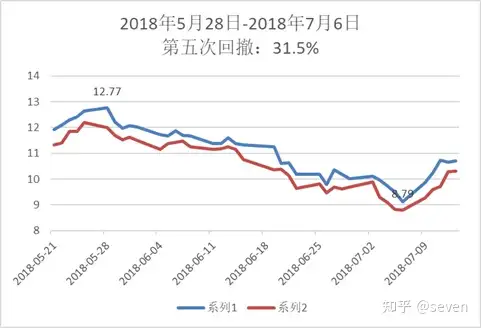

可以看到每年六月都发生了回撤,最高连续回撤达31.5%(2018年)。这似乎告诉我们6月将股票清仓是一个好的选择。

但我们看18、19、20六月的收益率分别是-15.68%、-7.21%,16.51%,和我们预期不一样,20年6月是个不错的高收益率。

所以我们还是得结合历史背景来看,18年6月猪肉价格刚刚见底并且尚未起色,前五月的销售数据已出,半年度的业绩已经板上定钉,无疑是一个情绪与现实都非常糟糕的时候,所以发生了超30%的回撤。而20年6月,猪价虽见顶,但仍然保持超高位,史上最好看的半年度报告即将公布,所以并没有下跌的情绪。

我们再看只发生2次回撤的月份,3、4、11,我们把1月加上,因为21年增加了一个1月。11月和1月我认为可能是原因是春节的一个效应,春节前情绪好,猪肉价格通常上涨,保持较高位,所以对股价还是比较利好的。至于三月和四月,我觉得也没有明显的理由来支撑股价表现更好,可能只是一个统计误差,毕竟17年没有统计3、4月。

所以,这里的启示:我们在未来十一月至春节前可以坚定的持有这只股票。

四、从持续时间(交易日)出发

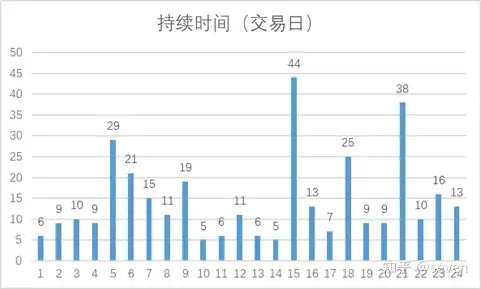

从交易持续时间来说,平均持续天数14.4天,小于14.4天的16次,大于14.4天8次。

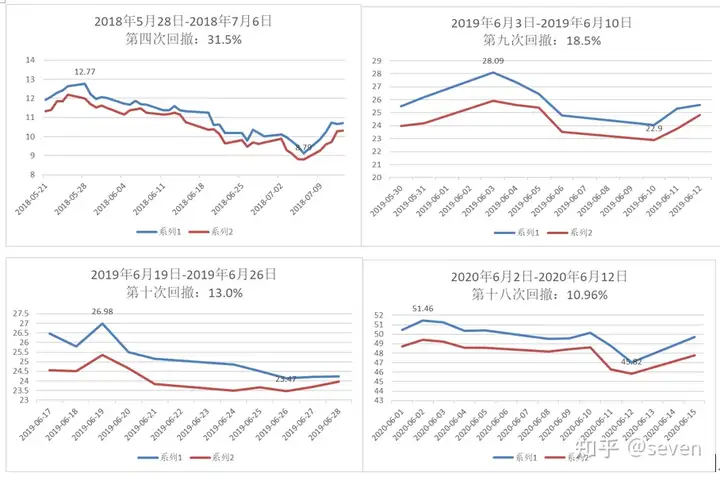

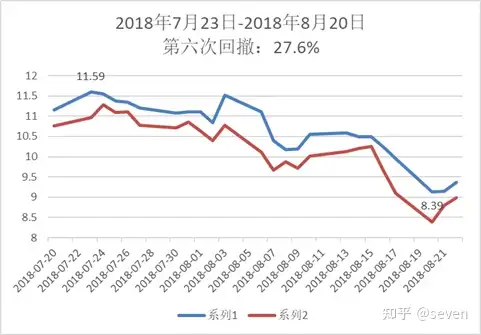

咋眼一看也没有什么门道,不过我们可以具体分下回撤持续天数超过20天的回撤。这几轮回撤分别是2018年6月、2018年8月、2019年11-12月、2020年4月、2020年8月。

2018年6月、8月,上面也分析过这个时间,猪价见底,反弹发力,企业半年年报难看,情绪和基本面都非常糟,所以带来来长时间的大幅回撤。

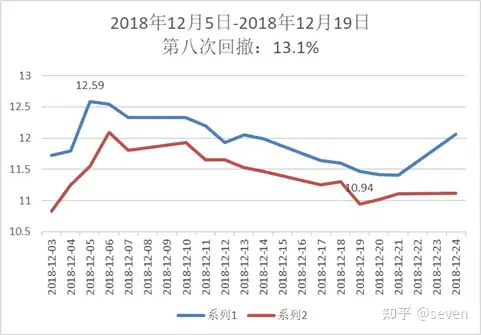

2019年11-12月,周期中后期,股价相比年初(11.83-40.55)已经翻了近4倍,所以已经累积了一定的风险,并且当时猪价冲高短暂回落,对预期是一个打击。

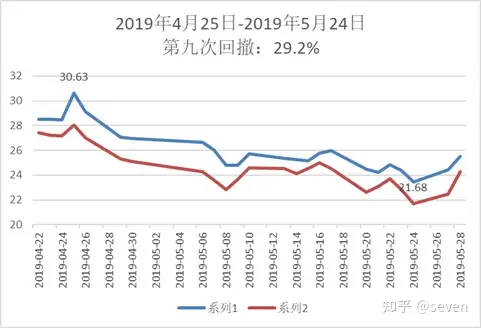

2020年4月,在已经涨7倍的情况下,股价又比年初涨近50%,猪价周期见顶,猪肉价格连续大幅回落,预计变差。

2020年8月,猪价反弹后又开始大幅回落,连续回落3个月至11月,猪价周期转向确认,股价随之连续回撤38个交易日。

这里的启示是,我们需跟踪好猪肉价格。

五、从回撤的幅度出发

从回撤幅度来看,我们以15%为界的话,大于15%的回撤占有18次,占75%,小于15%的回撤仅有6次,占比25%。

按照这样的统计规律,我们可以从中套利。

跌幅达到10%我们就卖出,达到17%我们就买回,按照已有的数据我们可以成功操作16次,每次降低成本就按7%算的话,1.07的16次方等于2.95,相当于在原有收益的基础上,增加了2倍收入。

那么没成功的怎么办,当然我们需要承担风险,但是承担的也不多,有两次回撤高达15%但是没有达到17%,那么我们可以等跌幅从16%左右回到10%确认转向后买回,这样并没有发生损失。另外有6次跌幅不到15%,我们可以等确定跌幅无法达到15%,比如跌幅回升至8%的时候买回,这样大概每次损失2%,相比盈利7%,从盈亏比和胜率来讲,都是非常划算的。

如果未来统计规律大体不变的话,我们利用这样的操作降低成本,那么至少也能将成本减半。

如果认为这样的方式还不够保险,那么可以尝试用1%的套利,每当跌幅达到10%卖出,超过11%买回,根据统计数据,我们仅会有一次失误,此时可以在8%买回,可以增加的收益率大概为24%。可见风险降低了,收益也还是会随之变小的。

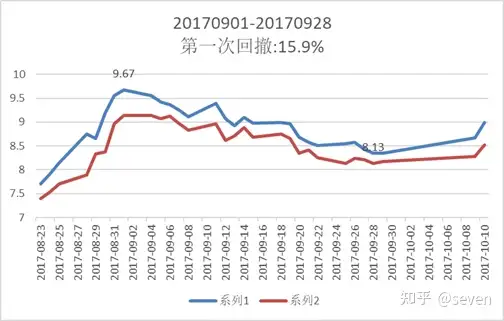

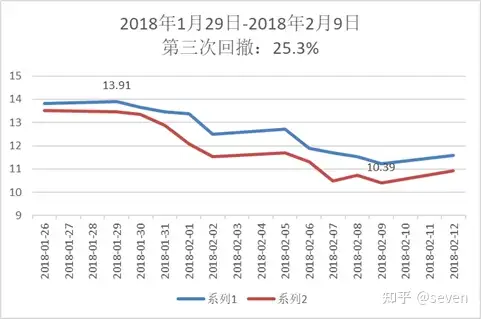

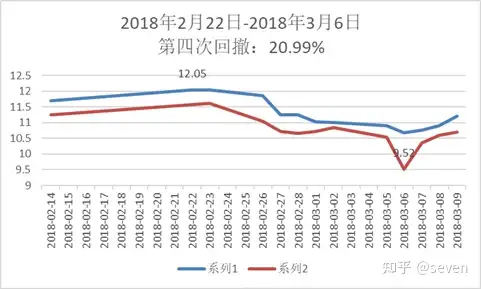

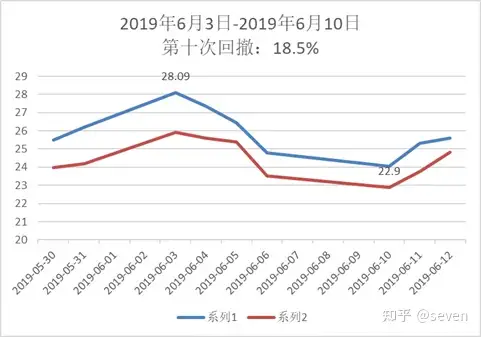

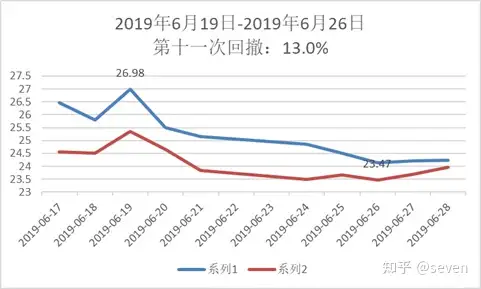

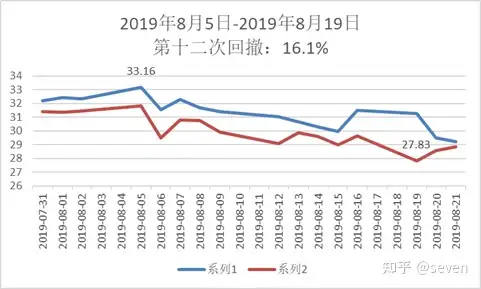

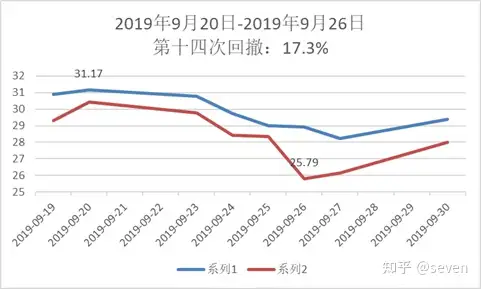

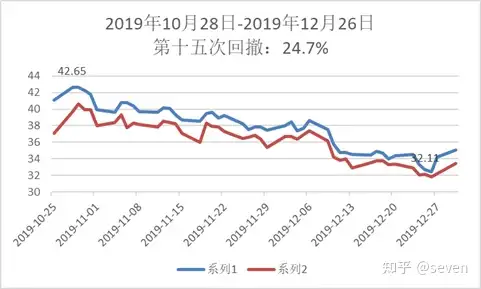

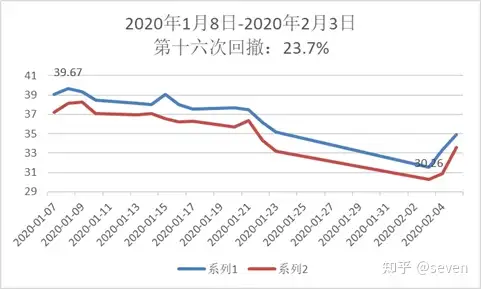

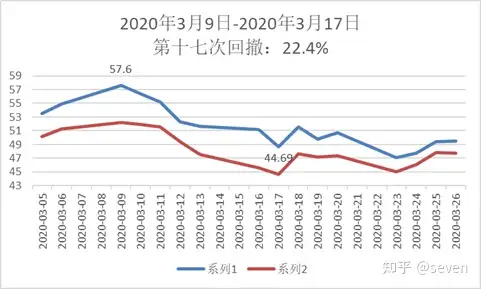

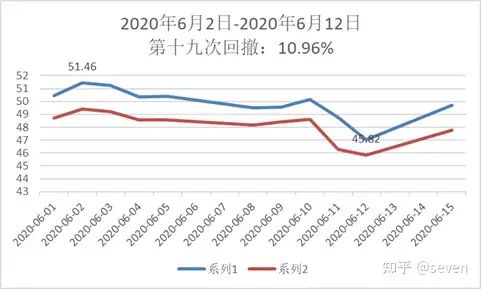

六、附件:24次回撤图

注:下图红线为牧原股份盘中最低价,蓝线为盘中最高价。

我的公众号叫大白话周期,欢迎关注,我将深耕周期股,牧原股份只是第一站。