3000亿,这个超级PE要上市了(上市 pe)

又一家PE奔赴IPO了。

投资界-天天IPO获悉,3月25日,亚洲私募股权公司太盟投资集团公司(PAG)正式向港交所提交上市申请书,准备在港交所主板上市。此前,传闻太盟投资集团此次发行至少将筹集20亿美元,有望成为香港今年最大IPO。

成立于2002年,太盟投资集团崛起离不开一位关键人物——单伟建。早年毕业于对外经济贸易大学,单伟建曾在年轻时留美,任职于华尔街。1998年,他加入了TPG投资集团,自此开始了大中华区PE生涯。2010年,单伟建正式与太盟牵手,以创始人、董事长的身份创立太盟PE投资版图。如今,太盟投资集团在管规模500亿美金(约合人民币3000亿元),出手了腾讯音乐、奈雪的茶、乐信、万达商管、嬴彻科技等多家知名公司。

太盟上市只是一缕缩影。眼下,美元PE上市潮正轰轰烈烈——执掌千亿美金的TPG,已经在今年1月成功上市;全球最大的消费品私募股权基金L Catterton正在筹备今年夏天IPO;欧洲PE豪门CVC也计划2022年下半年在伦敦上市;还有巨无霸普洛斯,也要把旗下私募股权业务单独上市.....PE史上前所未见。

管理500亿美金,这家PE要上市了,68岁单伟建掌舵

太盟投资集团(PAG)的故事可追溯至25年前。

1997年,日本房地产和不良资产投资先驱Jon-Paul Toppino共同创立了日本安全资本公司,这便是太盟集团不动产业务的来源。2002年,太盟投资集团正式成立,联合创办人Chris Gradel(高天乐),缔造了太盟如今的信贷及市场业务。在此之前,高天乐曾领导了马蒙集团(MarmonGroup)在中国的数项投资。

太盟集团三位创始人

当时,太盟投资集团还未涉及私募股权投资业务。直到一个关键人物的出现——单伟建。

今年68岁的单伟建,毕业于对外经济贸易大学英文专业,他是改革开放后第一批赴美留学的中国留学生,获旧金山大学MBA、加州大学伯克利分校硕士与博士学位。毕业后,单伟建曾在世界银行、Graham & James Law Firm等机构就职,也曾在宾夕法尼亚大学沃顿商学院教授管理。

任职教授期间,单伟建还创办了一本在美国发行的学术期刊《中国经济评论》,这让他与中国内地建立了广泛联系。1993年,单伟建出任JP摩根董事总经理,在这里呆了5年。随后他加入了一家海外PE巨头——TPG,负责大中华区业务。

单伟建在TPG可谓战功赫赫。1999年年底,单伟建率领TPG成功收购韩国第一银行,并在一年内扭亏为盈;2002年9月,他又率团队创造了历史:收购深圳发展银行,这是国内首例由外资收购中国上市商业银行,几年后成功出售深发展股份,让TPG收益颇丰;还曾参与中银香港的成功重组和上市。

正是这些颇具里程碑意义的事件,让TPG在亚洲地区崛起。直至2010年,单伟建选择离开TPG。他原本打算自己创立一个植根于亚洲、并长期着眼于亚洲的新的投资基金,此时他结识了太盟的主要创始人。

2010年6月21日,单伟建和太盟联合宣布,双方将结成投资联盟——这是他离职20天后火速敲定的新东家,一度在创投圈引发震动。彼时,太盟投资集团对外称,单伟建将携带相当规模的投资基金加入,出任董事长兼CEO,并牵头建立一个以整个亚洲为目标市场的并购投资基金,关注亚洲并购市场上所有的规模投资。

至此,太盟私募股权投资业务正式展开,单伟建的加入也让这家此前不甚知名的投资机构开始为人熟知。目前,太盟投资集团在管规模500亿美金。

近两年,太盟投资集团一直活跃在中国创投圈。2021年元旦,奈雪的茶上市前的最后一轮1亿元的融资,正是由太盟领投。除了奈雪,太盟还在中国投资了腾讯音乐、优然牧业、乐信等上市公司;旗下万达商管、萨摩耶云等正在奔赴IPO;此外还投了嬴彻科技、车置宝、迅联云、海正博锐等公司。

而关于单伟建的最新消息是,阿里巴巴集团董事会宣布委任单伟建为董事会独立董事,将于2022年3月31日起生效,并将成为审计委员会成员。而自2015年6月起担任独立董事的爱立信公司总裁兼CEO Börje Ekholm,将于同一时间离任。

老东家TPG创始人庞德文对单伟建赞赏有加,他曾评价,单伟建是一位精明且执着的投资者;也有同行这样评价单伟建,低调,但在业内名气甚大。这是中国PE江湖一位隐形大佬。

重点投向中国,已变现400亿美元,背后出现黑石身影

一家美元PE的招股书是什么样的?

透过招股书,我们看到太盟投资集团的所有业务:包括私募债务、私募股权、风险投资、房地产、基础建设及对冲基金等资产类别。根据预测,2021-2026年,另类资管行业在亚太地区将以17%的年复合增长率增长,达到5.7万亿美元。

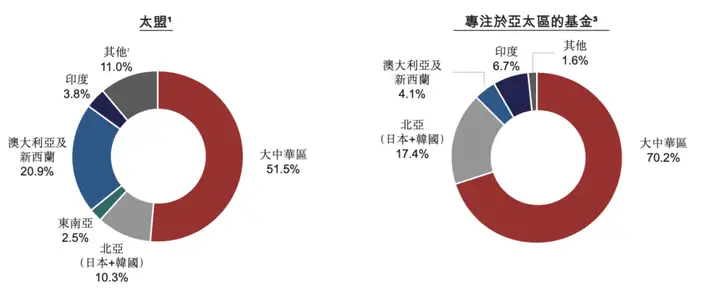

而专注于亚太地区的太盟,目前的管理规模约为500亿美元,约30支活跃的基金。成立至今他们在亚太和其他地区的投资超过了700亿美元,并已实现退出400亿美元。而在专注亚太区的基金中,70%投资在大中华区。

此外,太盟在招股书中明确写道——员工是最大的资产和竞争优势。据悉,太盟全球有12个办事处,包括北京、上海、中国香港、中国台湾、东京、新加坡、悉尼、孟买、纽约、伦敦等地,共577名员工,其中293名是专业投资人。其202名资深员工,平均任期近9年。

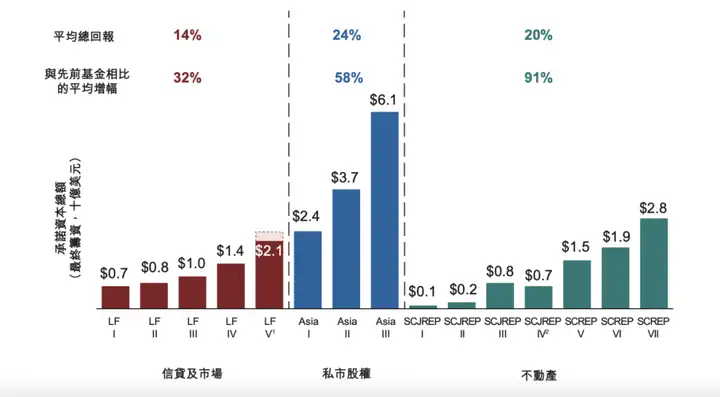

招股书显示,太盟所有核心策略部门均实现了超过20%的总回报率,其中,太盟私募股权业务的首个成长基金(PAGGC I)投资回报率26%;核心增值不动产基金(PREP I)实现了19%、排名前四分位数的净内部收益率,而同类基金一般在12%。

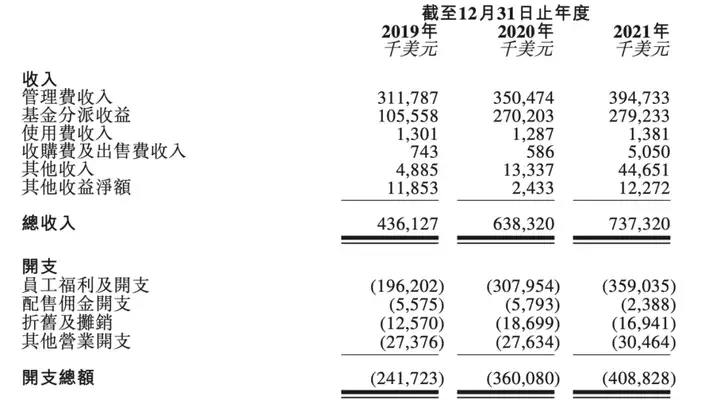

财务方面,2019年、2020年和2021年,太盟的总收入分别为4.36亿美元、6.38亿美元和7.37亿美元,经营利润分别为1.94亿美元、2.78亿美元和3.28亿美元,年内溢利(净利润)分别为1.77亿美元、2.62亿美元和3.05亿美元。

至于最为人熟知的私募股权业务,太盟分成了两部分——由太盟投资集团亚洲资本(PAG Asia Capita)和太盟投资集团成长资本(PAG Growth Capital)组成。

其中,PAG Asia Capital成立于2011年,拥有一支由60名投资和运营专业人员组成的团队,专注于亚太区的大规模收购、控制交易和结构性少数股权交易。

而PAG Growth Capital成立于2017年,专注于中国新经济公司做少数股权投资,团队成员十多位,关注领域包括医疗保健、TMT、金融服务等。

自成立以来,太盟私募股权资产管理规模达170亿美元。同时,招股书还透露,太盟投资集团正在公开募集新的基金。

值得一提的是,黑石投资曾在2018年3月投资了太盟4亿美元, 一度持有公司19.99%的股权,稀释后依然持有公司17.60%的股权。

今年PE圈最热闹的一幕,美元PE上市募资

太盟上市并非个例。2022年,PE圈最热闹的一幕便是美元PE大举上市。

今年1月,单伟建的老东家TPG在纳斯达克敲钟上市,首日收盘涨15.25%,市值一度超过100亿美元。创办于1992年,TPG是世界最大的私募股权投资公司之一,如今管理规模超1000亿美金。

无独有偶,LVMH集团下全球最大的消费品私募股权基金——L Catterton,已经聘请高盛 和摩根士丹利,计划今年夏季进行IPO,预计上市后市值超过30亿美元。

背靠LVMH集团,目前L Catterton旗下管理资产超过300亿美元,全球投资团队超过了190人,投资方向包括食品饮料、大健康、宠物、时尚、餐饮、零售、个人护理、美妆、奢侈品、医疗服务、消费科技等赛道。2021年,L Catterton北京办公室成立,这是其在继上海后的第二个办事处。

还有欧洲PE豪门——CVC资本,也要上市了。最新的细节是,CVC Capital计划于2022年下半年在伦敦上市,将邀请高盛、摩根大通、摩根士丹利为IPO保驾护航。

资料显示,CVC资本成立于1981年,最初隶属于花旗集团,直到1993年才通过管理层收购独立出来,现在花旗集团依然是其重要的机构LP。迄今为止,CVC资本管理资本量约为820亿美元(约合人民币5302亿元)。2021年,CVC资本在中国完成了一笔重要投资——独家战略投资西北最大的连锁药房集团西安怡康。

不止于此。3月初,一个消息传来:声名显赫的普洛斯已经以保密方式申请投资业务在美国进行IPO,募资金额约为20亿美元。按计划,普洛斯最早在今年上半年将旗下的基金管理业务上市成功。

成立于1991年,普洛斯原本是一家美国公司,但在2008年受到金融危机的冲击,不得以断臂的方式将亚洲业务卖身给新加坡政府产业投资有限公司,后来整体在新加坡上市。2017年,一笔116亿美元的私有化震撼PE圈——由厚朴投资、高瓴、万科、SMG、中银投资等组成的中国财团对普洛斯发起收购。交易完成后,普洛斯正式变成中资控股。

如今,普洛斯已经成为一家管理资产规模超1200亿美元的巨无霸,其中在中国的资产管理规模达720亿美元。

至此,从太盟到普洛斯,从TPG到L Catterton、CVC资本,今年至少5家私募股权投资公司奔赴上市,而且都是体量极大,这在全球PE史上绝无仅有。

上一轮PE上市潮还要追溯到2007年,黑石成功在纳斯达克上市,成为美国当时近5年里最大规模的IPO。紧随其后,KKR在2010年上市,凯雷在2012年上市。这是当时国际私募股权行业的风向标。

为何海外PE巨头几乎同一时间追求上市?深圳某本土机构合伙人表示,从港股到美股都有投资类公司上市的制度安排,只要条件达到,PE上市并非难事。从现实来看,通过资本市场募集长期资本,算是PE追们求上市的初衷之一。

年初TPG上市,轻松募集了10亿美元;而根据此前公开信息,太盟此次IPO募资额可能达到20亿美元。一位不愿具名的募资合伙人分析,如今美元募资环境充满了许多不确定性,正如私募基金是一个周期性的行业,上市募集的资金可以作为GP的长期核心资金带动更多的LP资金。

但是需要指出的是,很多PE机构的业绩具有波动性大的特征,抵御风险的能力也较弱,所以二级市场一般不会对PE机构给出太高的估值。沿着这一个逻辑,VC机构的业绩波动更大,出于对投资者的保护,全球尚未有一家主流VC机构上市。

梳理黑石的崛起之路,很多人总结PE做大的重要方式之一就是上市。可以预见,还有更多海外PE正在赶来路上。