彩虹新能源基本面分析

彩虹新能源这家公司最早听说还是在参加一个新能源线下研讨会的时候。那时候光伏和新能源车这类股票都还在跑向顶点的路上,持有隆基、宁德、特斯拉这些新能源股票的人面色红润、容光焕发。

那天坐在饭桌上,一位曾经坚定的价值投资者说没有把握住这次新能源的机会表示很遗憾,经不住诱惑就买了新能源群里当时天天吹的一只新能源股票——彩虹新能源。

虽然之前也看过福莱特、信义和旗滨股份这些公司,但对彩虹新能源是一点都不了解,仅限于知道它也是个做光伏玻璃的。随后立马拿出手机看了下这家公司的基本情况,给我的第一印象:财务差、业务混杂、产能少、成本高,然后就问那位大哥买彩虹的逻辑是啥,他说了两点:未来扩产规划力度大;最重要的是公司正在筹划回A股上市,在新能源这么热的情况下说不定会炒一波。我:... ...

随后,彩虹新能源就从二三十块一路飙升到将近60块钱,热度下来之后还是一地鸡毛。之前价格不理性的变化更多是投机客的炒作。这期间,彩虹的产能没增加一吨。

但这也不代表说这家公司在当时就真的没有一点投资价值了。

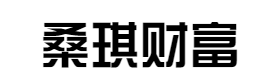

彩虹新能源这家公司是不受待见的国营企业,母公司彩虹集团持有公司70%以上的股份,母公司的大股东是中国电子有限公司,实际控制人是国资委。

公司之前业务比较混杂,光伏玻璃、光伏组件、新材料、电站这些都在做,但做得都不大,2400吨/日的产能与福莱特、信义相比确实显得很不显眼,再加上各方面都没有竞争优势,所以一般情况下我们是不会考虑这样的公司的。从另一个角度说,当时公司用不到4个亿的净资产撑起3条玻璃产线确实不容易,96%的资产负债率每年需要拿出多少融资成本,吞噬公司多少本就为数不多的利润啊?!

但是彩虹还是很幸运地赶上了去年新能源的风口,尤其是赶上了玻璃供应的严重失衡的行业环境,致使玻璃价格实现翻倍增长,公司也大赚了一笔(相对而言)。随后趁此势头,公司在8月28日完成定向增发募得资金14.4亿港币,缓解了紧张的财务状况,并成为除信义、福莱特之外规划扩产规模最大、最激进的光伏玻璃厂商,着实博取了一波资本市场的眼球。

先说最为重要的产能问题:

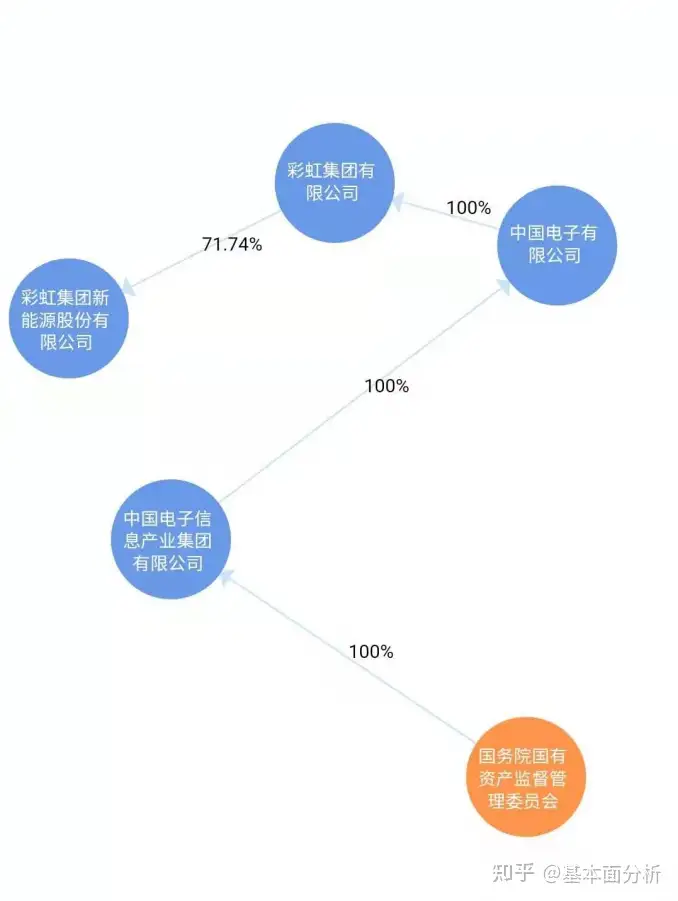

上图是彩虹新能源近段时间公布的产能规划。目前在产2400吨/天规模的产能,预计今年底能达到3150吨/天。

上述产能中,我们对咸阳的900吨的在建产能和在产的2条250吨的线比较疑惑,据公司介绍,这两个项目是公司超薄高透玻璃深加工产线。

我们知道,光伏玻璃生产需要经过两个步骤,先将玻璃原材料如石英砂、纯碱等通过压延法形成超白压花原片玻璃,然后再将原片玻璃通过深加工制作成超白镀膜压花玻璃或超白钢化压花玻璃,两者都属于光伏玻璃的范畴,如果某家公司表示自己有多少玻璃产能,一般我们就默认为公司具有这两条完整的生产线。但彩虹公布的这一咸阳深加工产能具体是什么情况我们也比较疑惑,所以在测算的时候我们未将咸阳的产能计算到总产能规划中。

彩虹新能源的总部在中国陕西省咸阳市,公司将它的第一个玻璃产能建在合肥市,中间横跨一个河南省,这样的安排很可能是想毗邻石英砂的重要生产地——安徽凤阳;但合肥的能源成本如电、天然气等与其他省份相差很大,能源成本占整个生产成本将近40%的比值,这也是一项不容忽视的成本。

合肥三期预计今年10月全部达产,在公司建造合肥一、二期项目时,其实有预留三期的场地,所以也随之增加了前两期项目的摊销成本,在三期建成后成本有望降低,但也正是因为三期的场地是预留的,所以三期只能建设750吨的容量。

理论上来说,窑炉的容量越大成本越低,1200吨的大窑炉相比600吨的窑炉成本能降低15%-20%,这里就是说的规模效应,比如说人工成本,一个项目三个相同产能的产线,一期可能配500个人,二期建成之后一共需要750个人,三期建成后可能一共就只需要850个人,而且,折旧摊销这类成本也可以享受规模化效应。

不算三期,合肥生产成本公司给出的指标是17-18元/平米,含费成本为22-23元/平米,根据我们的计算,42块钱的产品价格对应合肥51.5%的毛利率,42块钱减去13%的增值税就是37块钱的营业收入,相当于实际17.86元的成本,公司在会议上对产品成本的前后表述似乎没有漏洞。

第二个生产项目公司选址在延安,延安的项目8月底转固完成,延安是能源大省,据公司透露,能源成本上与福莱特和信义光能没大差别。延安的项目毛利率比合肥高一些(经计算,大概高出3.5%),生产成本大概在16-17元/平米。预计玻璃价格长期可保持在26-28左右,对应公司将近15%的净利率,盈利性甚好,但为什么公司就算是在年度最好的时候盈利性仍旧惨不忍睹?上述数据的可信度到底是多少?我们心里要有个度量。

公司上饶的项目比较有意思,一共计划10条线,3+3+4的模式。最早一期3条1000的线也要明年(2022年)投产,按照公司表述的进度,明年630前点火2座,1230前点火1座。一般情况下,每千吨的玻璃产能需要投入7-8亿资本金,这三座1000吨的产线投资金额不超过27亿,其中3亿为流动资金,8亿为政府代建厂房(8年内免租金,一个玻璃生产线大概也就用8-9年的时间,相当于是政府给免费建的),其余16亿基本都是设备投资,设备投资还包含2.5亿的政府补贴,除此之外,江西省还给公司高额的低息贷款优惠。

也就是说,整个27亿的生产线投入中,公司只需要投入4.5亿的现金,贷9亿的低息贷款就可以了,可谓赚到了大便宜。至于上饶为什么会给彩虹这么高的优惠政策,可能是为了带动当地产业发展,又或者是其他我们不得而知的原因。

但是上饶这个地理位置也是比较好的,与晶科30GW的组件产能相邻,与义乌也非常近(天合、晶澳在此都有建厂)。上饶的能源成本相比合肥也有优势,电费5毛钱,比合肥少2毛钱;天然气2元/平米,比合肥便宜0.7元/平米。所以上饶的产线投产后,若其他因素不变,公司的盈利能力会有一个显著提高。(这里还有个疑问,就是为什么上饶的这个项目不是1200吨的大窑炉?)

其实不只上饶,公司的其他厂房位置分布得都很有目的性,延安、咸阳都属于陕西,隆基的组件产能也在陕西。玻璃不同于其他产品,他有很小的运输半径,所以除了彩虹,福莱特和信义的产能也都尽量毗邻组件厂,这也有助于节省运输费用。

关于公司产能结构,合肥一二期和延安的产能都是166的产能,182的也可以供应,经过改造可以产182和210的50版玻璃,但不能做210的60及以上版型。

改造计划:1.延安3月完成182改造;2.合肥2期6月之前完成182改造;3.合肥1期22年中期完成182改造。合肥3期之后新建的项目都是全面兼容210和182的。

从上图中可以看到,就算公司上饶产能在2022年底达产,其产能与福莱特和信义光能也是差一个数量级的。

那为什么还要介绍他,因为彩虹的估值很便宜。

上图依次是彩虹、福莱特、信义光能的市值,分别是44.08亿港币,577.54亿元,1100亿港币,市值上彩虹与龙一龙二也不在同一个数量级,其产能市值比远远小于福莱特和信义光能,其实这也有一定道理,2020年上半年,当福莱特、信义光能的玻璃毛利率保持在40%甚至更高的时候,彩虹新能源的毛利率只有25%左右。

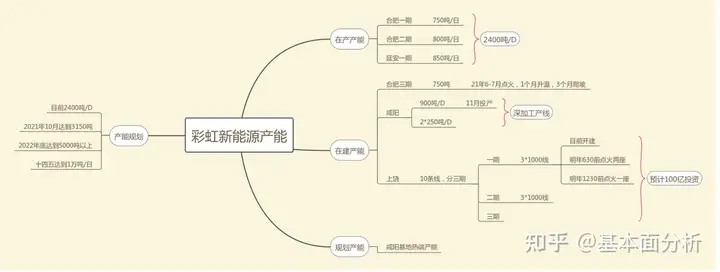

而且,彩虹的负债率高达60%,费用率高昂。2020年彩虹的净利率只有2%,同期福莱特净利率达26%。通过未来运输费用的降低,规模化带来的原材料成本的下降和折旧摊销的降低等都有希望进一步降低彩虹的生产成本,通过A股科创板上市也能降财务成本1倍以上,所以说彩虹的盈利能力弹性是很大的。

据说,目前玻璃价格已经到28-30块钱的水准,与之前玻璃的最高价相比下降了将近1倍。如果说去年谁拥有更多的玻璃产能谁就是老大,那从今年开始,在拥有更多玻璃产能的同时,这些玻璃厂商还要实现最低的生产成本,以求在未来可能的价格战中立于不败之地。众所周知,光玻行业的双龙头——信义和福莱特的成本是全行业最低的,其原因与设备、原材料、良率、财务成本等有很大关系。

彩虹自然与前两家公司有些许差距,2020年上半年,彩虹单板块的毛利率在25%左右,而同期福莱特的毛利率为40%,如果刨除包材会计处理方式的影响,同期彩虹与福莱特的毛利率也相差10个百分点。如果上述合肥项目17-18元的生产成本具有可信度,那么同期福莱特玻璃的生产成本只有14.4元/平米。

那么问题就出现了,去年10月20号,也就是玻璃价格在37块钱左右的时候,我们从福莱特了解到,公司当时的毛利率大概是42%,净利率为19%,如果按照14.4元的成本来说,37块钱的价格对应公司毛利率至少也在56%了。所以这里面一定有不对等的数据,彩虹的具体玻璃成本还需要继续推敲。(这里没有考虑具体时期材料价格对成本的影响,但正常情况下影响不会如此大)

按照我们能接受的正常盈利差来讲,彩虹与福莱特毛利率差10个百分点,费用率差5个百分点,也就是说净利率差15个百分点。但对比2020年两家的净利率竟然相差18%,这可能也与彩虹占比30%的新材料业务和其他杂项业务有很大关系。所以说,彩虹的弹性相比其他公司要大一些。

文章来自:格菲研究院

免责声明:文中所有观点仅代表作者个人意见,对任何一方均不构成投资建议。

版权保护:著作权归原创作者所有,欢迎转发并标明出处。