财报分析-彩虹股份

资产结构分析(单位:万元)

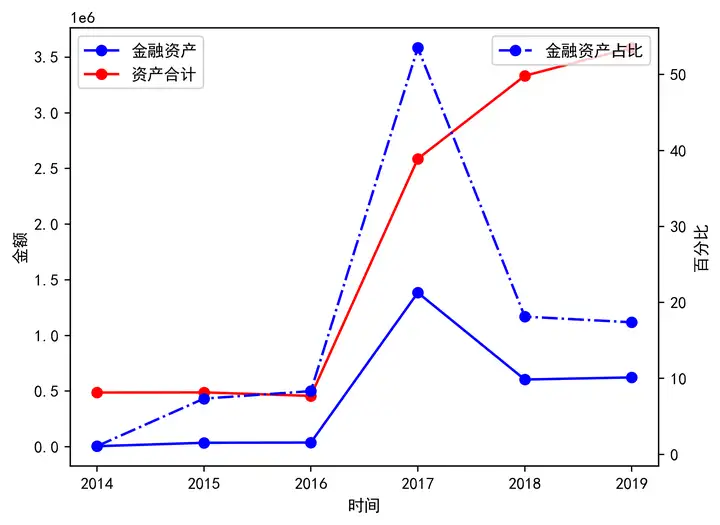

金融资产分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 金融资产 | 5,251.00 | 35,866.00 | 38,041.00 | 1,384,405.00 | 604,120.00 | 623,138.00 |

| 金融资产占比 | 1.08% | 7.34% | 8.32% | 53.52% | 18.13% | 17.39% |

| 资产合计 | 487,274.00 | 488,621.00 | 456,987.00 | 2,586,866.00 | 3,332,689.00 | 3,584,132.00 |

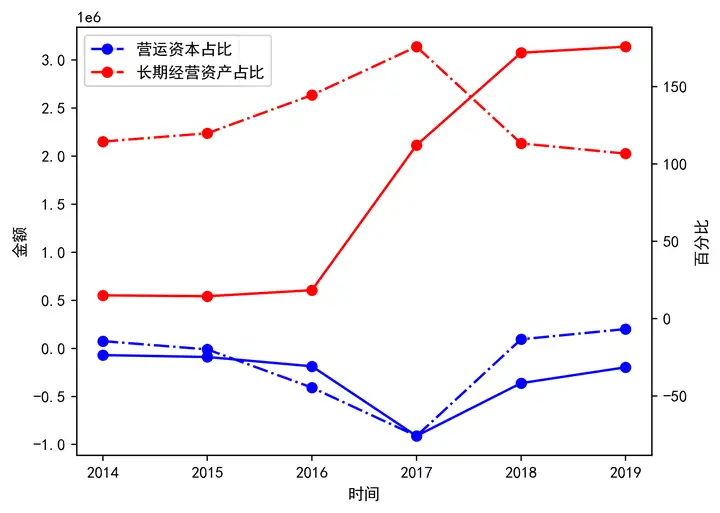

经营资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 营运资本 | -69,848.00 | -89,896.00 | -186,632.00 | -911,822.00 | -361,840.00 | -196,781.00 |

| 营运资本占比 | -14.49% | -19.86% | -44.55% | -75.83% | -13.33% | -6.69% |

| 长期经营资产 | 551,871.00 | 542,651.00 | 605,578.00 | 2,114,283.00 | 3,076,522.00 | 3,139,514.00 |

| 长期经营资产占比 | 114.49% | 119.86% | 144.55% | 175.83% | 113.33% | 106.69% |

| 经营资产合计 | 482,023.00 | 452,755.00 | 418,946.00 | 1,202,461.00 | 2,714,682.00 | 2,942,733.00 |

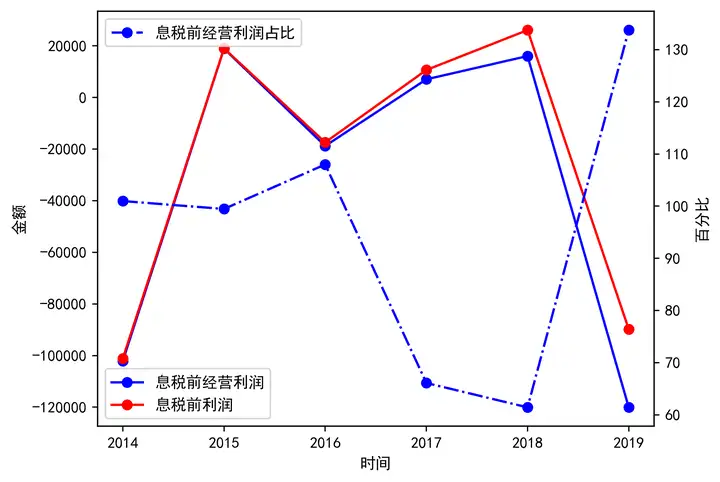

息税前利润结构

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 息税前经营利润 | -102,070.00 | 18,907.00 | -18,796.00 | 7,039.00 | 16,040.00 | -120,086.00 |

| 息税前经营利润占比 | 100.97% | 99.46% | 107.99% | 66.11% | 61.44% | 133.74% |

| 息税前利润 | -101,088.05 | 19,009.24 | -17,404.84 | 10,647.11 | 26,107.78 | -89,787.98 |

从上面几个表格可以看出,彩虹股份的金融资产一直在增长,从2014年的5千多万到2019年的62亿左右,占比随着总资产的增加而减少,从比例来看不算太充沛。

经营资产结构中以长期经营资产为主,所以彩虹股份应该是属于重资产企业。

从息税前利润结构来看,除了2019年息税前利润是负的外,利润还是以经营利润为主,占比都在60%以上。

成长性分析(单位:万元)

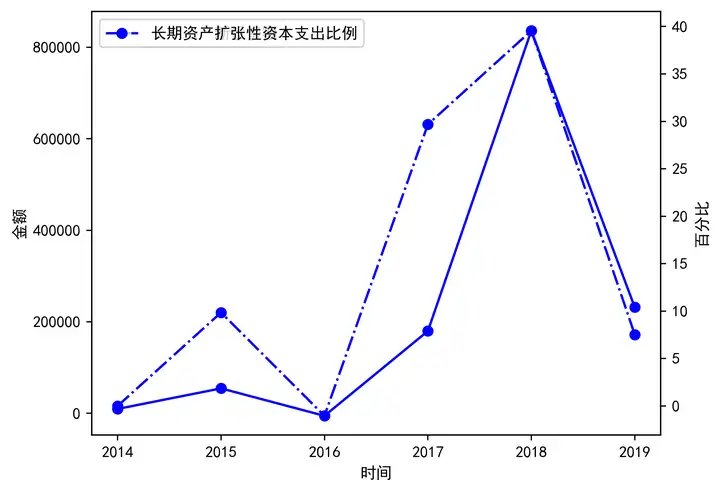

投资活动现金流量

| 投资活动产生的现金流量 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 长期资产新投资额 | 9,411.51 | 54,365.07 | -5,624.32 | 179,731.66 | 836,290.89 | 231,590.75 |

| 长期资产扩张性资本支出比例 | 0.00% | 9.85% | -1.04% | 29.68% | 39.55% | 7.53% |

| 处置子公司及其他营业单位收到的现金净额 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 取得子公司及其他营业单位支付的现金净额 | 0.00 | 0.00 | 0.00 | 341,413.00 | 0.00 | 0.00 |

从投资活动现金流量来看,彩虹股份基本每年都有比较大量的扩张性支出,同时有个别年份有一些并购的扩张性活动,以自身经营扩张为主,说明它的经营策略还是比较积极的,是一个成长型的企业。

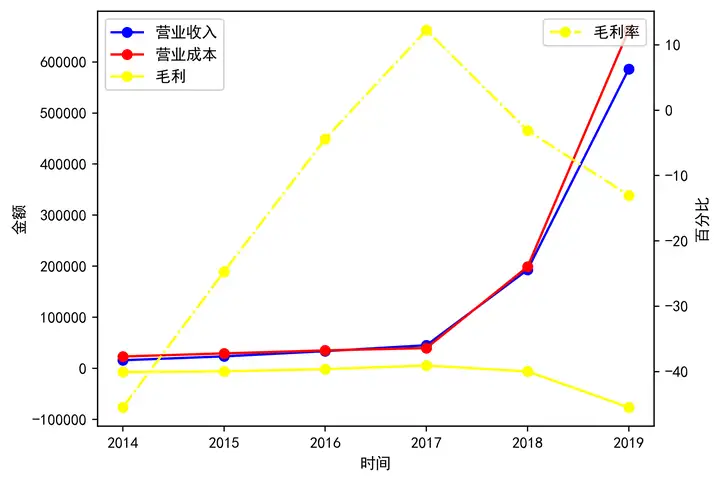

毛利率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 营业收入 | 15,956.00 | 23,490.00 | 33,717.00 | 45,281.00 | 192,926.00 | 586,006.00 |

| 营业成本 | 23,212.00 | 29,294.00 | 35,196.00 | 39,728.00 | 198,927.00 | 662,378.00 |

| 毛利 | -7,256.00 | -5,804.00 | -1,479.00 | 5,553.00 | -6,001.00 | -76,372.00 |

| 毛利率 | -45.48% | -24.71% | -4.39% | 12.26% | -3.11% | -13.03% |

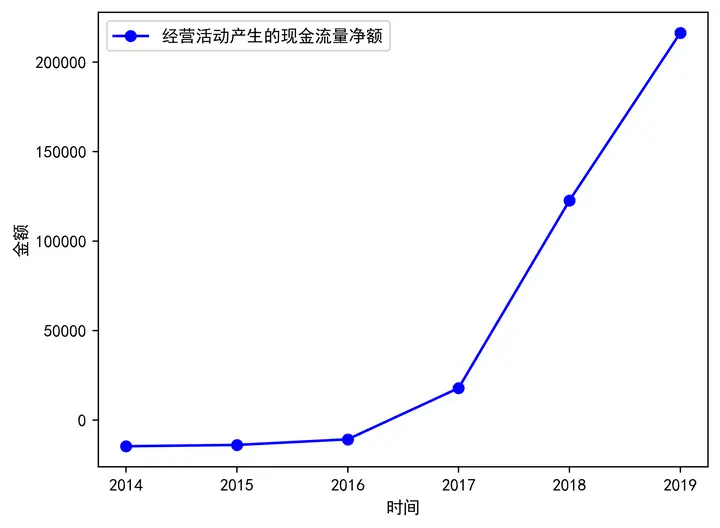

经营活动现金流量分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 经营活动产生的现金流量净额 | -14,599.00 | -13,858.00 | -10,727.00 | 17,903.00 | 122,705.00 | 216,342.00 |

彩虹股份的营业收入与营业成本都呈现上升的趋势,营业成本的增长超过了收入的增长,并且是成本超出了收入,所以毛利率呈现的是下降的状况,并且基本每年都是负的,成长性总体来看非常糟糕。

经营活动产生的现金总体呈现的是上升的状况,从2014年的负1.4亿上升到2019年的21亿左右,上线曲线与营业收入的上升曲线非常吻合,说明营业收入转化成实实在在的现金的质量非常高,成长质量非常不错。

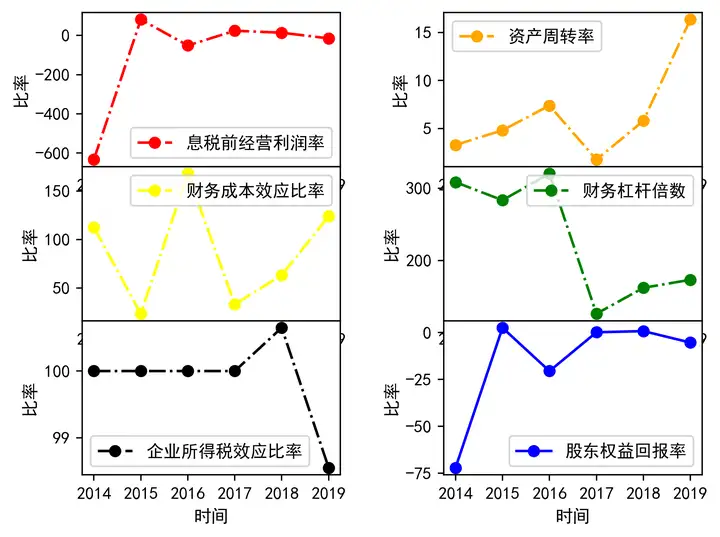

收益性分析(单位:万元)

股东权益回报率因素分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 息税前经营利润率 | -633.54% | 80.92% | -51.62% | 23.51% | 13.53% | -15.32% |

| 资产周转率 | 0.03 | 0.05 | 0.07 | 0.02 | 0.06 | 0.16 |

| 财务成本效应比率 | 1.13 | 0.23 | 1.68 | 0.33 | 0.63 | 1.24 |

| 财务杠杆倍数 | 3.08 | 2.84 | 3.20 | 1.26 | 1.62 | 1.73 |

| 企业所得税效应比率 | 100.00% | 100.00% | 100.00% | 100.00% | 100.65% | 98.55% |

| 股东权益回报率 | -72.08% | 2.59% | -20.50% | 0.17% | 0.81% | -5.30% |

彩虹股份的股东权益回报率总体呈现的是比较稳定状况,大部分年份都在微正和身负间徘徊,回报率常年都是负的,在正的年份也非常低,处于下游水平。

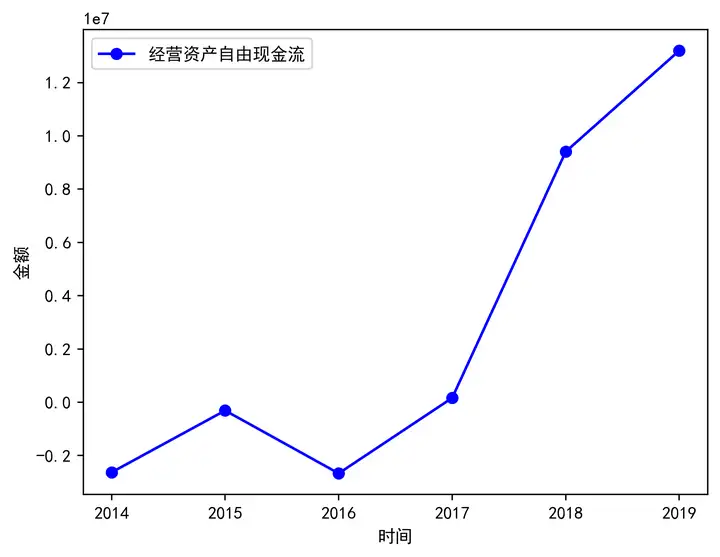

历史经营活动现金流和经营资产自由现金流分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 经营资产自由现金流 | -26,282.29 | -3,096.93 | -26,689.59 | 1,632.88 | 94,049.75 | 131,964.51 |

| 自由现金流增长率 | 88.22% | -761.81% | 106.12% | 5659.73% | 40.31% |

彩虹股份的自由现金流总体呈现的是上升的状况,从2014年的负2.6亿到2019年的13亿左右,说明公司的自由现金流非常充足。

从盈利能力矩阵来看,彩虹股份的资产回报率很低但有充足的自由现金流,说明彩虹股份的经营风险比较高。

财务健康状况分析(单位:万元)

财务杠杆效应

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 财务杠杆倍数 | 3.08 | 2.84 | 3.20 | 1.26 | 1.62 | 1.73 |

债权人保障程度

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 息税前利润 | -101,088.05 | 19,009.24 | -17,404.84 | 10,647.11 | 26,107.78 | -89,787.98 |

| 利息费用 | 12,758.05 | 14,549.76 | 11,838.55 | 7,108.69 | 9,591.33 | 21,610.02 |

| 利息保障倍数 | -7.92 | 1.31 | -1.47 | 1.50 | 2.72 | -4.15 |

营运资本长期化率

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 长期资本合计 | 338,028.00 | 305,783.00 | 215,495.00 | 2,266,910.00 | 3,191,259.00 | 3,224,277.00 |

| 营运资本 | -69,848.00 | -89,896.00 | -186,632.00 | -911,822.00 | -361,840.00 | -196,781.00 |

| 营运资本长期化率 | 306.15% | 263.49% | 209.01% | -16.74% | -27.87% | -33.79% |

彩虹股份的财务杠杆倍数基本处于下降的状况,说明公司的有息债务越来越少,利息保障倍数有几年是负的,因为其金融资产产生的利息收入超过了有息债务的利息支出,在下在的年份利息保障倍数非常低,说明债权人的利息没有很好的保障。

营运资本长期化率基本都是负的,因为其营运资本都是负的,但结合其经营情况来看,应该是被动变负的而不是主动采用opm战略导致负的,所以其经营风险是非常高的。总体来说彩虹股份的财务健康状况水平处于下游水平。

股票估值(单位:万元)

| 两阶段模型 | |

| 2019年的自由现金流为基准 | 131,964.51 |

| 假设2020年-2024年每年增长 | 10.00% |

| 2025年后每年增长 | 3.00% |

| 折现率 | 6.06% |

| 营运类资产的价值 | 5946619.51 |

| 加:金融资产 | 623138.00 |

| 加:长期股权投资 | 18,261.00 |

| 减:企业债务 | 1,498,775.00 |

| 企业价值 | 5,089,243.505 |

| 少数股东比例 | 1.06% |

| 归属于母公司股东的价值 | 5,035,457.604 |

| 股本(万股) | 358,839 |

| 每股内在价值(元) | 14.03 |

由于彩虹股份是一个成长型的企业,所以我偏向于用两阶段模型对其进行估值,但结合其近几年的经营情况,给出了相对较低的现金流增长率,最后得出的估值结果是14.03元,留出30%的安全边界,我觉得在9.8元以下买入比较合理。

后记

在整理这份分析报告时,彩虹股份2020年第三季度的财报已经发布了,通过对第三季度的营业收入及现金流的大致分析,发现2020年彩虹股份的经营资产自由现金流同比巨幅增长,预计其2020年的自由现金流也会巨幅增长,个人认为较大的提高其估值。

总结

总得来说彩虹股份的经营活动稳定积极,采取的是积极扩张的策略,现金流充足,但金融资产不充足,其近几年的股东权益回报率都是负的,基本没有给股东带来回报,带给股东的回报率处于下游水平,财务健康状况非常糟糕。