深度分析华友钴业:钴产品龙头,目前股价是机会还是风险?

01

公司简介

三元锂电池中,镍(Ni)为主要活性元素,Ni活性元素含量越高,电池比容量(能量密度)就越大。为获得高能量密度动力电池,高Ni化成为行业发展趋势。但Ni含量过高时,会引起Ni2+占据Li+位置,加剧了阳离子混排,导致容量降低。此外,Ni活泼特性也带来安全隐患。钴(Co)能起到抑制阳离子混排,从而稳定层状结构。

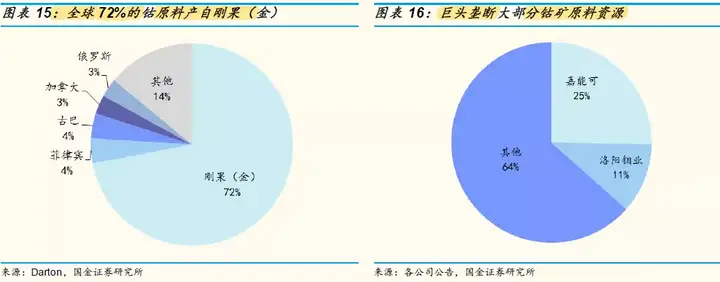

全球钴矿储量将近700万吨,但大约72%的产量集中在刚果(金),当地电力、交通等基础设施落后,且政局动荡不安,对钴供应造成很大干扰。

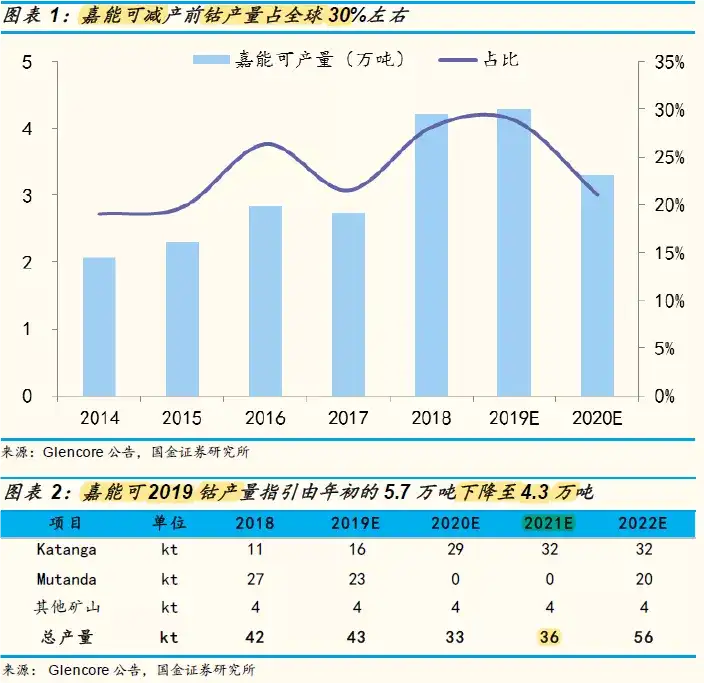

嘉能可作为钴行业寡头,其钴产量约占全球30%。嘉能可公告在2020-2021年,旗下全球最大的钴矿Mutanda将停产技改,影响产量约为2.5万吨,占全球供给15%左右。

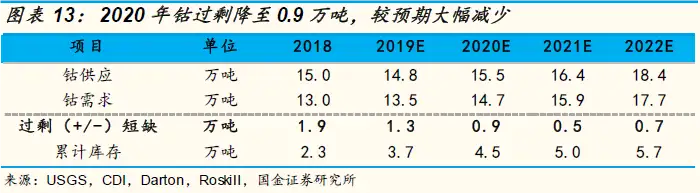

嘉能可Mutanda矿技改以及老钴矿山产量下降,机构预计钴行业2019/2020 分别过剩1.3/0.9万吨,相比之前预期的2.1/4.0万吨过剩,供给出现大幅改善。

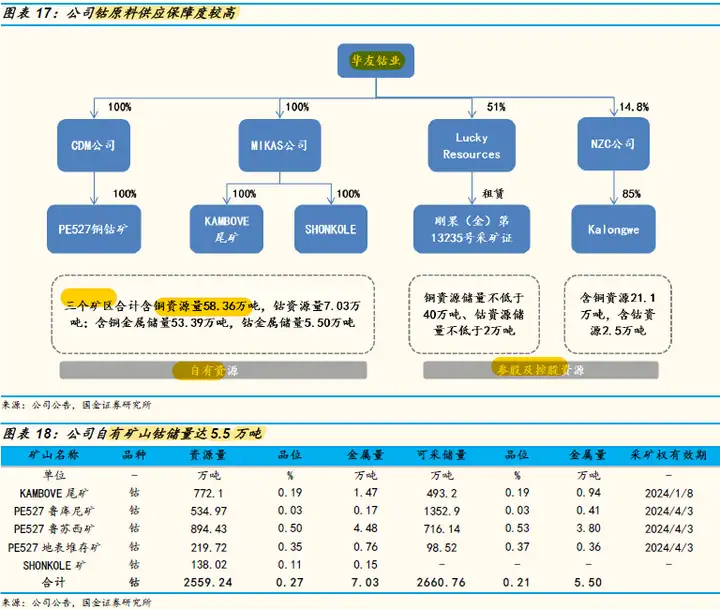

华友钴业作为国内钴产品龙头。公司钴自有矿山储量已达5.5万金属吨,同时参股/控股间接锁定钴资源超过4.5万吨。

三元前驱体是制备三元正极材料的前端原料,以镍钴锰(铝)氢氧化物为主。目前,华友钴业正从钴产品龙头向三元材料龙头转型。过去2-3年里,由于自身产能爬坡以及公司三元前驱体研发技术不完善,公司三元前驱体出货量一直维持在1.2-1.3万吨区间。2020年,公司已经完成了成熟的三元前驱体技术研发体系,产品覆盖NCM5系、6系、8系以及NCMA低钴高镍四元体系。2020年上半年,公司三元前驱体出货量达到1.27万吨,其中合资公司出货量6578吨,三元前驱体产销开始大幅放量。

为保障三元前驱体的原材料供应,公司完成了(Ni、Co)资源保障在境外、(三元前驱体)制造基地在中国、(动力电池)市场在全球的完善布局,形成了资源、有色、新能源三大业务。目前,公司主要产品为四氧化三钴、硫酸钴等钴化学品和电池级硫酸镍等镍盐,其中四氧化三钴主要用于锂电池正极材料,硫酸钴和硫酸镍主要用于动力电池三元材料前驱体。

02

业务模式

活性元素镍决定了三元材料的比容量(能量密度)。下游新能源汽车不断追求高能量密度和续航里程,高镍化成为动力电池行业发展趋势。当前动力电池市场已经逐渐从NCM523向NCM622和NCM811切换(注:数字为镍、钴、锰三种元素之比,第一个数字越高镍含量越高)。2019年下半年起,我国NCM811动力电池开始在乘用车中大量装机,份额稳定在20%以上。头部电池企业已经开始镍90、镍95甚至镍98系高端产品的研发,未来有望应用到高端车型当中。

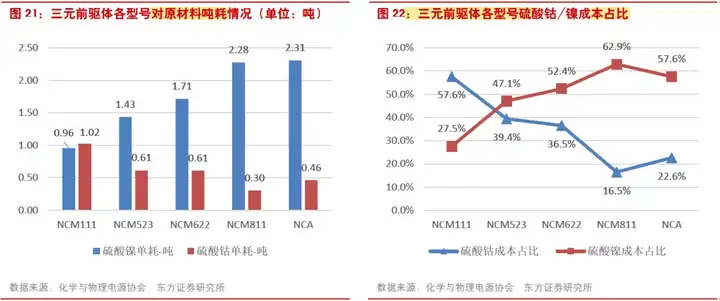

从NCM523到NCM811,单吨三元前驱体的硫酸镍消耗量从1.43吨增加到2.28 吨,增幅60%,同时钴的用量从0.61吨降至0.3吨,用量降低一半。随着高镍份额增大,镍价波动对前驱体成本的影响更大,头部企业的资源布局开始向镍倾斜。

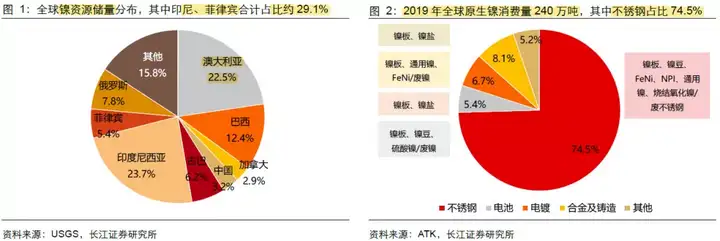

2019年全球镍资源储量8900万吨,约60%为红土镍矿。红土镍矿资源主要分布在印尼和菲律宾。印尼占有世界红土镍矿储量的10%以上,在印尼全面禁止镍矿出口下,印尼超越中国成为全球第一大原生镍生产国。国内企业布局印尼的镍项目,可以保证稳定、低成本的镍原料供应。

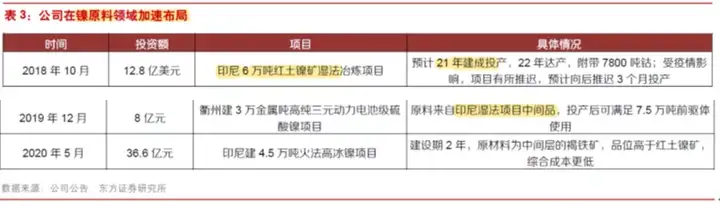

2018年,公司启动了印尼红土镍矿资源开发,投资年产6万吨粗制氢氧化镍钴湿法冶炼项目。2020年,公司计划在印尼再开展4.5万吨火法高冰镍项目,用于动力电池三元前驱体材料的镍原料。

华友钴业以三元材料前驱体正极为流量端口,基于成本优势及一体化优势深度绑定下游动力电池龙头,保证公司处于核心供应链体系中。公司核心竞争力在于:资源优势、成本优势、客户优势。

(1)资源优势。资源业务是公司产业一体化的源头,能为国内三元材料制造提供低成本、稳定的原料供应。动力电池厂商选择供应商时,考虑三大指标:技术指标符合要求、成本、稳定供应能力(尤其是关键原材料的供应)。LGC正是看重公司在钴领域的龙头地位,在公司三元前驱体规模还不够大的早期就寻求深度合作。如今公司开始在印尼大规模布局镍资源,对产业链资源掌控和成本优势都大幅加强。

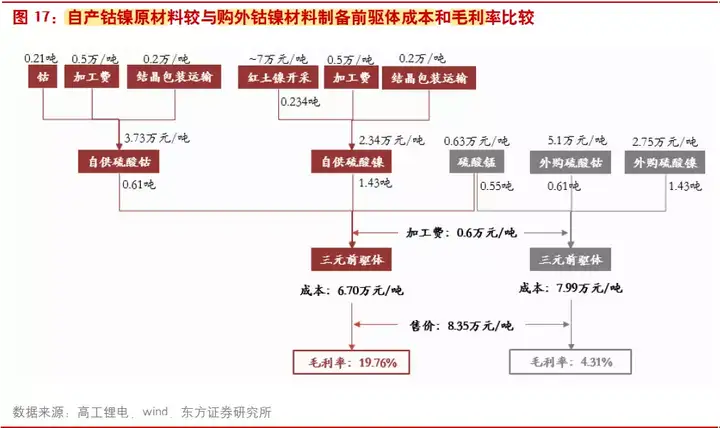

(2)成本优势。自产钴镍原材料的盈利能力要远高于外购钴镍材料,自产原料时三元前驱体项目毛利率高达19.8%,而外购原料时的项目毛利率仅为4.3%。另外,在自产原料时,不同工艺制备硫酸镍的成本区别较大,HPAL(高压酸浸)工艺的成本最低,约1.68万元/吨,其次是RKEF工艺,综合成本约1.75万元/吨;利用废镍和镍豆的综合成本在2万元/吨以上。HPAL(高压酸浸)初始投资较高,但后期运营成本更低,对资金需求较大,小企业难以采用。华友钴业和格林美在印尼的镍项目均采用HPAL工艺,进一步强化了成本优势。

(3)客户优势。公司三元前驱体已经进入国际高端品牌汽车产业链和国际储能市场,成为 LG化学、SK、宁德时代、比亚迪等全球头部动力电池企业的核心供应商。

03

行业前景

华友钴业长期业绩驱动力在于新能源车市场的爆发。机构预计:1)中国2020年新能源车产销约130万辆,2025年有望达530万辆,2030年有望达1000万辆产销规模;2)全球2020年新能源车产销约265万辆,2025年有望达1250万,2030年有望达2800万辆规模。未来10年,新能源车销量有10倍增长空间。除了新能源汽车销量提升,动力电池市场增长还来自单车带电量提升。当前主流车型的续航已经进入600公里,预计2025年,主流续航里程将达到800公里,乘用车单车带电量将提升20%,这也会推动单车动力电池装机量的增加。机构预计2020年全球动力电池的装机规模达到142GWh,2025年达到672GWh,2030年进一步提升至1506GWh(约为2020年的10.6倍)。

随着动力电池市场大幅增长,公司三元前驱体、镍、钴等业务将迎来快速发展:

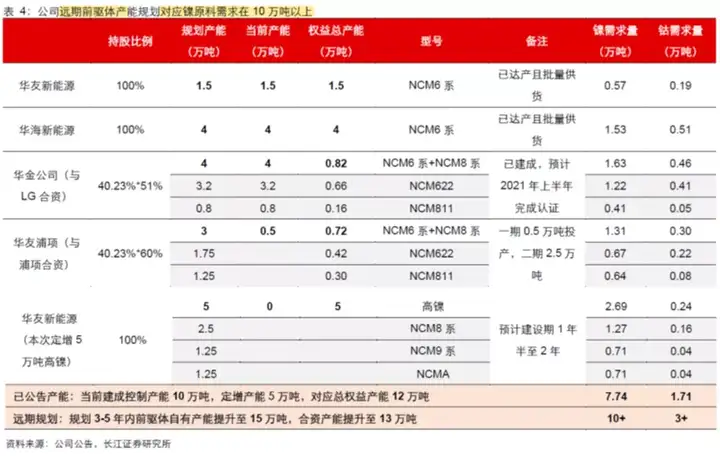

(1)三元前驱体。目前,公司已投产和在建的三元前驱体产能合计10万吨/年。未来三年,公司规划将全资拥有的三元前驱体产能提升至15万吨/年以上,合资建设的三元前驱体产能提升至13万吨/年以上。

(2)镍。随着动力电池高镍化的推进,镍消耗量将快于动力电池增速。机构测算2019年全球新能源汽车对镍消耗量为6.6万吨,随着新能源汽车销量增加以及高镍份额提升,预计2025年全球新能源汽车对镍消耗量将达到71.9万吨(为2019年的10.9倍),2030年预计对镍消费量进一步达到173万吨(为2019年的26.2倍)。

在远期3-5年,公司拟规划自有15万吨、合资13万吨前驱体产能对应镍需求量在10万吨以上,公司控制的印尼镍冶炼产能10.5万吨将有效匹配下游需求。镍项目有望成为公司利润增长的核心,在12000美元/吨的镍价假设下,机构测算华友镍项目稳定投产后可贡献约15-18亿元的归母净利润。

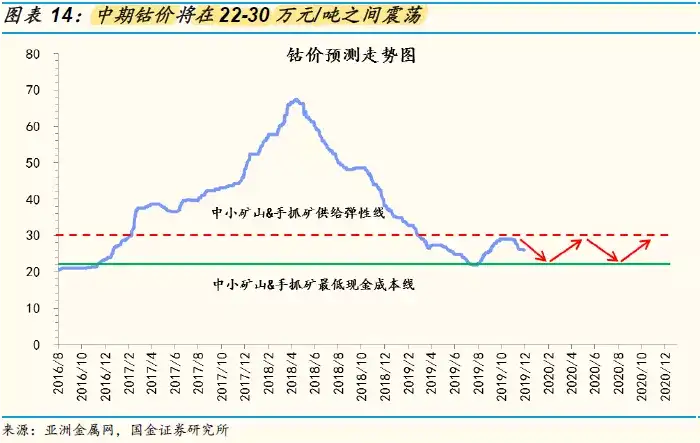

(3)钴。考虑钴价格跌至22万元/吨以下,大量中小矿山及手抓矿停产导致供给短缺,而超过30万元/吨停产产能又将充分复工。因此预计中期,钴价格将在22-30万元/吨之间震荡运行,并贡献稳定盈利。

04

财务分析

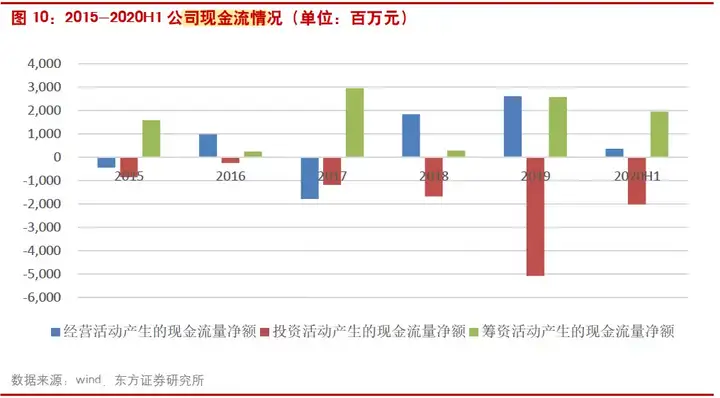

当前,公司正在大规模布局三元前驱体和镍原料冶炼项目,资本开支维持在高位,预计公司近3年资本开支总规模在127亿左右。随着在建产能投产,公司业绩将快速增长。

05

总结

华友钴业正从钴产品龙头转型为三元材料龙头。由于嘉能可Mutanda矿技改,钴行业供给出现大幅改善。随着公司产能爬坡以及三元前驱体研发技术完善,公司三元前驱体产销开始大幅放量。公司核心竞争力在于:资源优势、成本优势、客户优势。华友钴业长期业绩驱动力在于新能源车市场的爆发,未来10年新能源车销量有10倍增长空间。随着动力电池市场大幅增长,公司三元前驱体、镍、钴等业务将迎来快速发展。

文章作者:价值集训营

文章链接:https://mp.weixin.qq.com/s/Ih_-SPiZ8LmDK4Suur9iIA

文章来源:微信公众平台

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。(侵权删)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负