“新型房产”新时代投资理财的新选择

导读

我们说现在是百年未有之大变局,中美贸易战,俄乌战争,新冠疫情等等一系列因素叠加,给市场带来很多不确定性,也让更多的人慢慢明白,赚快钱的时代结束了。那还有什么投资能稳赚不赔呢?

目录

01新型房产投资

02 如何投资新型房产

03 新时代的投资宠儿

04 结语

-01-

新型房产投资

最近杭州,南京纷纷出台放松限购的政策,不知道大家是如何看待,有没进一步投资房产的计划。毕竟外部投资环境愈加复杂,股市、基金大幅跳水,曾经最稳妥的房产投资,是否会继续成为财富增长的利器?

受外部各种因素影响,被打压多年的房地产又开始频出松动政策,你是否准备上车?今天给大家分享一个全国无限购的,新型房产。

这是一个海景公寓,不需要社保,不需要户口,只要身体健康,年付50万,分3年付款,共计150万。它是一个期房,但一定不会烂尾。

买完后,需要锁定10年,前10年不合适交易(强行交易本金会有部分损失),但只要等到第7年以后,就可以开始收租,可以每年固定金额,也可以适当调整。如果不指望收租,就等卖掉增值,那么:

到第22年,保证可以卖307万(无任何税费,到手收益);到第30年,保证可以卖404万(无任何税费,到手收益);到第37年,保证可以卖514万(无任何税费,到手收益);.....到第70年,保证可以卖1600万(无任何税费,到手收益);也可以指定传承人,无任何其他成本给到指定受益人;

这个投资项目,你愿意参与吗?这个楼盘会卖疯狂吗?我相信一般正常人,都敢投资,只要有能力。

真有这种稳赚不赔的项目吗?

有,这就是增额终身寿险。在未来可以代替房产投资,锁定长期收益的一种工具。在未来用房子攒钱,基本上赶不上增额终身寿险合适了。

这种看不见,摸不着的房产可靠吗?

可靠,因为它具有确定性,法律上保障安全,白字黑字,全部写进合同。

增额终身寿险是一种偏重于长期储蓄,本质上类似一个固定收益的储蓄型保险产品。

它先约定一个基础保额,比如你买100万保额的,以后每年的有效保险金额在基础保额基础上复利递增。比如市面上最流行的就是保额每年递增3.5%。第N年度的有效保险金额=100万✖(1+3.5%)的N次方,大概就是20-21年翻一倍。这就是增额终身寿险,保额每年递增。

-02-

如何投资新型房产

我们说具有确定性,那实际是怎样的呢?如果购买一份增额终身寿险,具体回报是怎样的呢?

沈小姐一家在上海打拼了多年,自己是一家合资企业的中层管理,老公创业近10年,一个男孩在读五年级。她时常感叹这些年的不易,近几年公司效率不稳定,老公创业也是起早贪黑,虽然有了点小积蓄,但总担心未来。

年初的时候,我们聊到怎么能过的安心点,在外部环境激烈变化的当下,寻求一份稳健的规划,给家庭未来上上保险。因此,就有了下面这份计划:

每年存50万,存3年,合计150万,小孩作为被保险人。到小孩20岁时,账户有将近200万,期间可以随时减保提取部分款项,如果需要教育、婚嫁、创业费用;如果一直留存不领取,小孩60岁左右,保单价值约800万,可以减保养老,也可以全额退保;

这和上面说的新型房产,是不是一样的?现金价值就是每个时期我们可以直接拿到的现金,不需要交税,也不需要担心卖房周期长。

在当下经济条件还比较稳健的时候,为家庭的未来留一笔可观的现金资产,让沈小姐一家未来有了更多确定性,她心里也减少了一份担忧。

-03-

新时代的投资宠儿

▍为什么是增额终身寿

增额终身寿这种类似固定收益的产品,所有的保险利益都是确定的。它是怎么逐步成为中高收入家庭的宠儿,主要还是宏观环境的变化引起的。

我们说现在是百年未有之大变局,中美贸易战,俄乌战争,新冠疫情等等一系列因素叠加,造成整个世界经济陷入困境,房地产市场的调整,股市的剧烈震荡,监管的逐步完善,让所有人慢慢明白,赚快钱的时代结束了。从长期来看,能长期拥有3.5%固定回报,关键是复利,绝对是难能可贵的。

可以这样理解增额终身寿,缴费期满后,基本就等同于锁定3.5%利率,关键是复利,可进可退。利率持续走低,你赚了,要长期持有;利率走高,退保或者保单贷款进入新的投资渠道,完全是自由的。

无论什么年龄购买,保费永远不倒挂,至少是保费的1.2倍。一个人可以玩命供房子,为了有个家,就有理由玩命供一份增额终身寿保险,为了未来、晚年的生活质量与尊严,因为变现能力好。

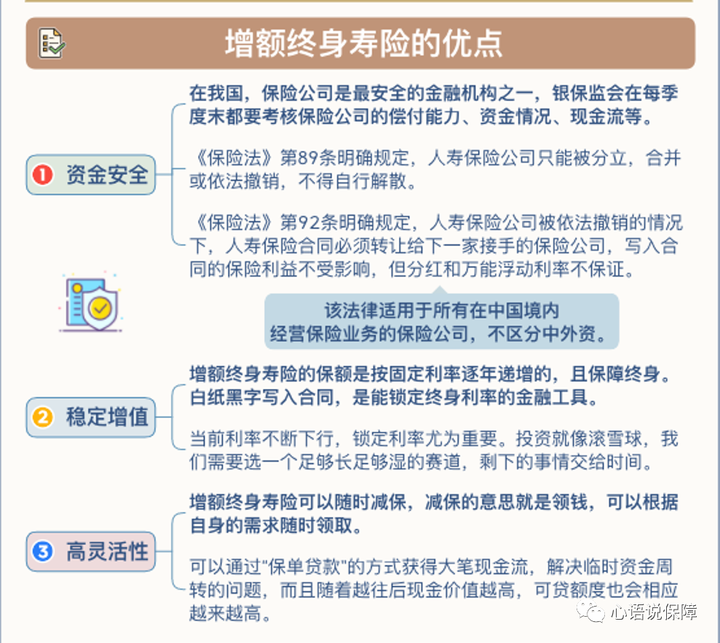

▍它有什么特点

资金安全:银保监会的强监管,保险法的规定,让其有了充分的确定性;稳定增值:当下利率不断下行,但增额寿保额按固定利率增值,锁定利率;高灵活性:中途可以通过减保,贷款等实现现金流的灵活性;一份增额寿,通常要10年左右回本,10年以上才具有投资价值,不适合短期规划。

▍购买的注意事项

各家保险公司为了竞争需要,合同列明的增额幅度,有3.2、3.35、3.5、3.6、3.7、3.8、4不等,这都不代表实际的收益情况。基础保额定的低一点,增幅就大一点;基础保额定的高,增幅就小一点。这就叫做精算师的数字游戏。如何比较这样的产品,就是要同样的投保年领,同样的缴费期,同样的时点(60岁或者88岁),看看身故或者退保能得到多少钱,谁给的多谁就是好。

但是一款增额终身寿的购买,往往没有这么简单,不同的产品,有的现金价值超过保费早一点,有的超过晚一点。有些中期收益高,有些远期收益高。

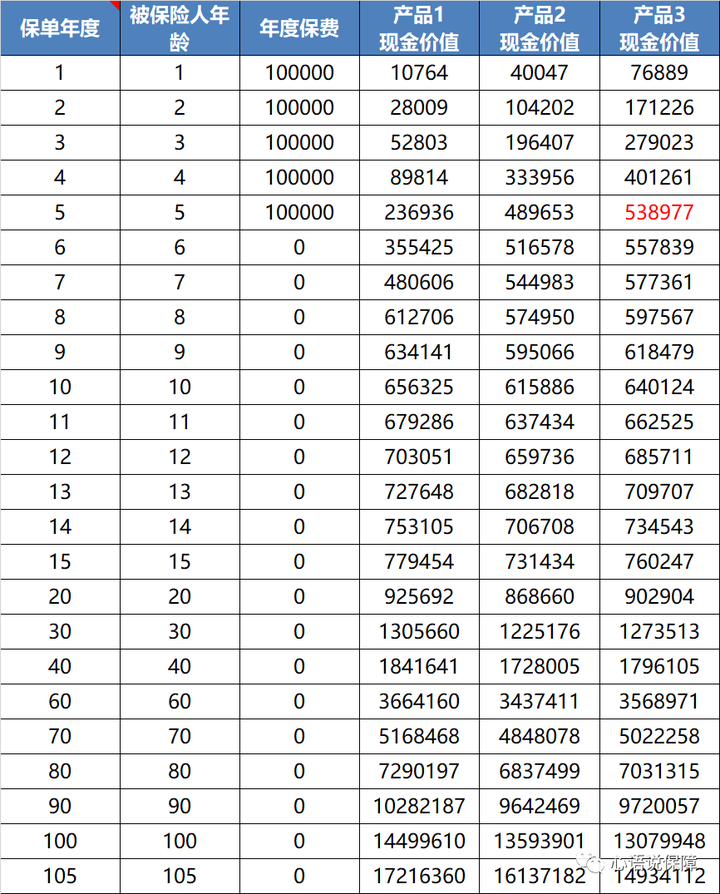

下面以刚出生男宝宝作为被保人,年交费10万元,交5年,选3个产品对比:

产品1:回本最慢,但后期现金价值最高;产品2:回本比产品1快,但是比产品3慢,后期现金价值比产品1低,比产品3高;产品:中回本最快,中期现金价值比产品2高,但后期现金价值最低;

哪款最好?哪块最差?没有定论,因人而异。

前期有保障的,后期的回报就要少一些。前期没保障的,后期就高一些。不能简单的说哪个合适。缴费期内身故,肯定有保障的合适。长寿的,肯定是纯储蓄的合适。

当然,还有其他考虑因素,比如减保的限制,是否有万能账户搭配等等,选择一份中意的增额终身寿,要结合自己的实际情况和需求。

结语

增额终身寿其实就是保障我们的赚钱能力,保持一个人的生产力,在收入稳定时,给未来的不确定上上保险,保障我们未来的收入。

人人都在努力赚钱、攒钱,万一发生了伤残和死亡,收入就会中断,如何能让我们的收入得以延续呢?

保险就是最有效的工具,因为它会及时赔付一笔大量的急用的现金,相当于延长了我们的收入。

欢迎把我们推荐给你的家人和朋友哟