房产投资和银行理财的比较

持续5年的高压调控终于出现拐点。

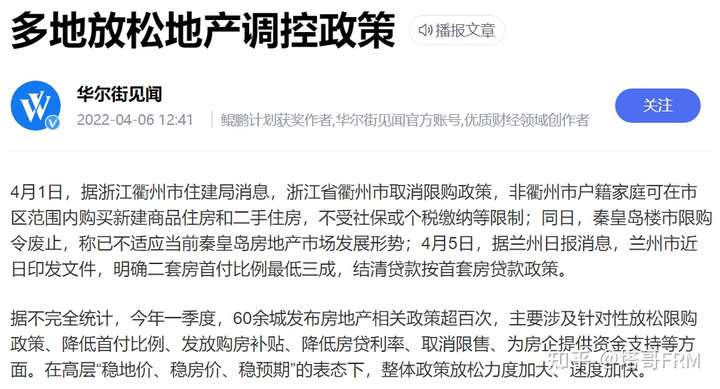

据媒体报道,今年仅一季度就有60余城发布房地产相关政策超百次。在高层稳地价、稳房价、稳预期的表态下,房地产整体政策的放松力度加大、速度加快。

房地产调控放松了,这就引出了一个问题:如果你有闲钱的话,比如1000万,你是买房,还是存到银行买理财呢?

01例子

咱们从举例计算开始。

假设你有1000万。

1000万现金存到银行的话,银行一年的低风险理财产品收益率大概在3.75%左右。咱保守点,就算3%,放一年也有30万收益。

但是如果买房的话,按照1.5%的租金回报计算,1000万的房子对应的租金收入大概就是15万元。

两厢比较,同样都是1000万,租金收益只是理财收益的一半多。

买房亏大发了。

那么是不是应该拒绝买房,而去选择银行理财呢?

可惜答案比这个计算要复杂,因为这个计算跟现实情况相比,太简洁太抽象了。

我们需要在上面这个假设的基础上,不断向现实靠拢,然后才能得出更符合实际情况的结论。

02银行理财的风险

首先,大家要对银行理财产品的风险分类有个了解。

按照银行的分类,理财产品的风险风类共有5种:低风险、较低风险、中风险、较高风险和高风险。

因为房地产投资者的风险偏好普遍不高,所以前面举例用的是较低风险。

但实际上,这个较低风险并不像看上去那么保险。

银行理财产品在资管新规出台前后,经历了一个根本性的变化,那就是净值化不保本了。

这大大增加了投资者的风险。

比如这款信银理财产品:

这款产品在监管单位报备的是:固收类2年期定开产品,比较基准收益率5.6%。

信银理财就是中信银行理财子公司,其产品按说有中信银行的背书,应该是没问题的。

事实上,这要是搁资管新规之前,这就是个常规的固定收益产品,确实不会有问题。

但资管新规后,银行通过成立理财子对理财产品进行了规范化。

于是,产品是规范了,但结果也变了。

首先,现在低风险银行理财产品的常见营销模式其实是给出一个利率区间,比如预期收益率4%-5.6%,这样就可以在固收和净值化之间找一个折中,既可以安抚固收投资者的偏好,又可以满足净值化的要求。

但信银显然太想沾固定收益这个牌子的光了,所以把预期收益率改成了年化业绩比较基准,然后在后面写上5.6%,并且在监管以投资债券的名义报备成固定收益类产品,这样这个产品就非常像以前的固定收益类产品了。

但实际上它投的是债券类标的,产品要按市值法计算净值,所以它的收益是不可能固定的。

但是投资者看这个固盈象,一眼看过去的感觉是:OMG,稀缺固收产品出现了,别废话,赶紧买。

这,就赔进去了。

赔多少,咱们下面接着算。

信银虽然在混用概念,但它这么做其实还是有一定把握的。

为产品募资的最少80%要投入到债券类标的(包括国债),权益类产品(股票)占比顶多20%,所以风险还是比较低的。

但是理性挺丰满,现实太骨感。受资本市场大幅波动影响,这产品成立半年,净值不但没涨,反而跌到了0.9894。相当于年化收益率-2.12%。

信银要是仍然想实现年化收益率5.6%的话,它需要从现在这个位置(0.9894)半年涨6.7%,或者折年化的话,相当于要涨13.4%!

这么高的低风险收益率,不管你信不信,反正我是不信。

所以最后的结果是,你以为你的1000万搁银行可以妥妥的拿回来30万,但实际上本已经搭进去了。

这就是风险!

但你要是买房,虽然可能涨不了多高,但你至少能保住本。

房产绝对适合低风险投资者。

当然需要补充一句,这里的房产仅指一二线城市。

要是按照我的风险偏好的话,其实仅指一线城市。你要是三四五线,那就别期待太多了。

你还可以选择再进一步降低风险,去买银行理财中风险最低档的产品(即分类中的低风险)。

但这意味着收益率也会停留在2.5%的水平上,这已经不比房租回报高多少了。而且即使是这个水平,你还要经常面对买不到的局面。

03话语权

重点在这儿呢。

上面我刻意用的是保值这个字眼,而不是说抗通胀。

因为我一直觉得,中产需要抗的目标其实不是通胀,而是M2的增速。

通胀只是一个小目标,M2才是威胁。

因为你的社会话语权是由你所控制资源在全社会的占比决定的。

你一无所有,那就考虑通胀吧。因为咱们至少要保护住自己的生活质量。

但你要有多余的资源,那就需要考虑话语权了,因为你肯定不想被降级。

举个例子:你有1000万结余,跟周围人一比,你相当于平均水平的10倍,那么你可以嚣张一下,因为不管办什么事,这个社会都会优先处理你的诉求。

过了10年,你通胀抗挺好,变1200万了,但是周围人涨得更快。你从他们的10倍变成了2倍,甚至平均水平了。那么你再办事的时候,就会感觉阻力越来越大。

这就是说,你虽然抗住了通胀,但是却不能避免社会话语权的降低。

这个事情的本质是你的货币投票权降低了,被M2给冲稀了。

所以,中产的理财目标应该是M2增速。

但是抗通胀和抗M2,这两个的难度简直一个天上一个地下。

那么,你有1000万,你怎么干才能够保护你在社会大盘子中的占比?

合法的可选择投资标的就那么几类:银行理财、资本市场(股票)、房地产。

买银行理财肯定不够,因为银行理财产品是围绕通胀来设计的。

那么你怎么办?

要是按照高风险高收益的逻辑的话,你可以买股票等高风险高收益产品(包括基金)。

但是你要是真敢买,那它就真敢赔。今年A股的这个熊样大家都知道,我就不给大家上图了。

所以,你只有房子这一个低风险选项了。

更重要的是,从大逻辑上来讲,我们的宏观经济是锚定在房地产上面的,所以你买房至少能够保证你跟宏观经济的同步。

这是什么?

这就是β风险(系统性风险)呀。

上面咱们说什么来着,咱们说要保护自己的社会话语权,保护自己的货币投票权,保护自己在社会总资源的比例,这就是说你要跟上大势,不要被大势落下的意思。

现在既然通过房地产投资可以跟上β风险,那这不就对了吗?当然房地产早已经过了普涨的黄金时代,不可能大家涨跌一般齐。

那么,哪个地方的房地产能够代表大势,代表中国经济呢?

显然一二线城市才是。

同样,如果按照我的倾向的话,一线城市更是宏观经济的发动机和受益者。

最后说个不太题外的题外话,A股投资者总喜欢找涨停股,总想一夜暴富,但其实投资者的目的应该是别被大势落下,真不应该是跑赢大势。

至少对绝大多数人来说,是这样的。

04未来趋势

房地产已经从过去的普涨的黄金时代,进入到结构性上涨的白银时代。

那么,在这个结构性分化里,谁是带队的,谁是被平均的呢?答案在2019年的中央财经委第五次会议研究推动形成优势互补高质量发展的区域经济布局等问题的决议和国务院《实施更大规模减税降费后调整中央与地方收入划分改革推进方案》(国发〔2019〕21号)中。

在2019年的中央财经委第五次会议中,中央明确了中心城市和城市群作为承载发展要素的主要空间的作用,并提出要按照客观经济规律调整完善区域政策体系,增强中心城市和城市群等经济发展优势区域的经济和人口承载能力,增强其他地区在保障粮食安全、生态安全、边疆安全等方面的功能。

这意味着,未来中国城市化将围绕中心城市走上发展城市集群的过程。而非中心城市无需对GDP负责,只要做好保障粮食安全、生态安全、边疆安全等支持工作和辅助功能就好了。

目前,我国规划了19个城市群,指定了9个国家中心城市(北京、上海、广州、天津、重庆、武汉、成都、郑州和西安),划出了三个增长极(长三角,珠三角和京津冀)。

这个规划明明白白地告诉大家,各城市之间存在定位上的区别,有的负责经济建设,有的负责绿水青山。

同时,为了支持城市群的发展,国务院印发《实施更大规模减税降费后调整中央与地方收入划分改革推进方案》,对财税体制进行了调整。

这个方案是1994年分税制改革以来的最大央地财税改革动作。

方案目的在于增加地方收入,缓解财政运行困难,增强地方自主权。

这意味着两点:(1)地方财税主动性增加,因为其在税收整体中的比例增加。(2)中央将降低转移支付力度。

第一点决定了强者恒强,第二点是在告诉大家弱者恒弱。

资源一定是向重点城市转移。比如未来谁能发债谁不能发债,谁该压降谁不用压降,结果显而易见。

相应的,房地产也会随着城市布局的变化而出现分化。

重点城市经济持续发展,房地产也会获得支撑;而对于非重点城市,房地产难免走低。

最后,提醒大家本文是对买房和理财做的比较,但假如手上还没有这1000万,那就不是这里所能解决的了。