如何看待 LinkedIn 市值蒸发 100 亿美元?(linkedine)

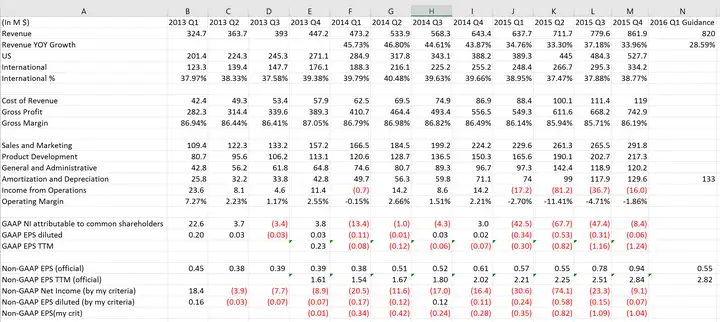

LNKD的估值非常高,不管从Price/sales还是从Price/Non-GAAP Earnings来看,一般假如用Non-GAAP P/E,PEG =1以下的股票估值都还勉强合理,然而LNKD的PEG都到3了。这代表市场对于LNKD的增长有着很高的预期。

LNKD从2013年开始就不断地Beat expectation,同时赶上美股牛市,这种有想象空间同时也有一定业绩支撑的股票非常受青睐,同类型的DATA,TSLA,Netflix都涨了很多。牛市的时候就是这样,故事是有人买的,但是到了市场偏弱的时候跌的最惨的也是这些股票。美股的大部分公司估值都是efficiently inefficient,也就是可能有偏差,不会太离谱。但总有那么一些公司能够冲破地球引力,比如Gopro,3D Systems,很多药股,这次的linkedin.

我们去年4月开始做空LNKD的主要原因有三:1. 互联网公司一般的逻辑是开始亏钱,因为高fixed cost,然后用户多了每个新用户的marginal cost很低,所以公司就可以开始盈利。然而看linkedin的报表,完全没有这种趋势,公司越大反而GAAP亏的越多。这说明本身商业模式有问题。(至于Non-GAAP 的问题,我们一直认为给stock就是dilute current shareholder equity,就应该算cost)

2.Linkedin的用户使用频率低,一般来说一个人不可能天天找工作,一年找一次已经是很高的频率了,那么使用linkedin就只会在找工作这一阵子用的多。linkedin 60%的营收来自于Talent solutions,就是卖给企业的服务(企业HR在linkedin上面贴工作,找人)。本身这样的职业社交商业模式就比较固定,社交属性其实比较弱。

3.Linkedin在本身的细分领域已经是一家垄断了,业务已经很成熟了,之后肯定还会有越来越多的公司用linkedin的服务,但营收增长应该会逐步放缓(最理想的情况也不会更快了)

总体来说,一个业务较成熟且固定的公司,商业模式有问题,就是linkedin的状况。linkedin在去年买lynda也是想突破现有商业模式,但其实效果一般,类似的网站有很多,公司还是更认可正规学历。

至于为什么街上的其他公司看好,我们聊了聊无外乎1.垄断职业社交这个领域,潜力巨大.2.进入中国市场能够快速扩张(嗯老美还是很天真的).3.Momentum跟着买........

所有参考数据来源linkedin investor relations....