细数八次较大的经济金融大危机(经济大危机是多少年)

经济危机,是指资本主义在生产过程中周期性爆发的生产过剩的危机。这种生产过剩不是绝对过剩而是相对过剩,即相对于劳动人民有支付能力的需求和资本价值增值的需要而言的过剩。

经济危机一般表现是:商品大量积压、生产锐减、工厂大批倒闭,工人大量失业、信用关系严重破坏,整个社会经济陷入极端混乱和瘫痪之中。虽然危机的可能性在货币出现以后就已经产生了,但只有在资本主义生产方式下才具有现实性。这是由资本主义生产方式的基本矛盾决定的,即生产的社会性和资本主义私有制之间的矛盾。

金融危机是指金融资产、金融机构、金融市场的危机,具体表现为金融资产价格大幅下跌,或金融机构倒闭,或濒临倒闭,或某个金融市场如股市或债市暴跌等。系统性金融危机指的是那些波及整个金融体系乃至整个经济体系的危机,比如1929年引发西方经济大萧条的金融危机,又比如2008年爆发并引发全球经济危机的金融危机。

1、1637年的郁金香狂热

这段历史要从1562年讲起,不知是谁从地中海东岸的康斯坦丁运了一箱郁金香到安特卫普。那独特、艳丽的色彩和奇妙的花型逐渐吸引了荷兰贵族,成为贵族们喜爱的鲜花,成为金钱与地位的象征。一些聪明的商人从中看到了赚钱的机会,他们囤货居奇,使花价飞涨。

无论贫富,无论老少,荷兰人几乎全都被卷入了这场疯狂的郁金香交易热潮中。到1634年,郁金香已成为当时投机者猎取的对象,投机商大量囤积郁金香球茎以待价格上涨。在舆论鼓吹之下,人们对郁金香表现出一种病态的倾慕与热忱。

郁金香供不应求,中间人便不断出现,坏就坏在商业传统悠久的荷兰人彼此十分信任,所以许多交易便演变成了合同的买卖。合同从你的手里转到他的手里,价格不停地翻上去。买者付的不是钱,是一张纸(信贷),而卖者得到的也是一张纸,花在哪里?谁也不去多管,反正都是买空卖空。

1636年,这场投机热达到了高潮。合同进了阿姆斯特丹的证券交易所,成了类似于股票期货买卖,为降低买卖的门槛,把一朵郁金香分为几分之一,使交易者可以买卖几分之一的郁金香。选择权一出现,郁金香的价格又往上涨了几番。

1637年2月,谁也说不清是什么原因,这场热病急剧降温,花价狂泻不已。有的一夜之间倾家荡产,有的签了合同不愿照价付钱,东躲西藏。随后,便是一场经济衰退袭来,谁也逃脱不了。这是现代金融史上有史以来的第一次投机泡沫,该事件引起了人们的争议——在一个市场已经明显失灵的交换体系下,政府到底应该承担起怎样的角色?

2、1720年的南海泡沫

长期的经济繁荣使得英国私人资本不断集聚,社会储蓄不断膨胀,投资机会却相应不足,大量暂时闲置的资金迫切寻找出路,而当时股票的发行量极少,拥有股票是一种特权。在这种情形下,一家名为“南海”的股份有限公司于1711年宣告成立。

南海公司成立之初,是为了支持英国政府债信的恢复,认购了总价值近1000万英镑的政府债券,当时英国为与法国争夺欧洲霸主发行了巨额国债)。作为回报,英国政府对该公司经营的酒、醋、烟草等商品实行了永久性退税政策,并给予其对南海(即南美洲)的贸易垄断权。

投资者趋之若鹜,其中包括半数以上的参众议员,就连国王也禁不住诱惑,认购了价值10万英镑的股票。由于购买踊跃,股票供不应求,公司股票价格狂飙。从1月的每股128英镑上升到7月份的每股1000英镑以上,6个月涨幅高达700%。

在南海公司股票示范效应的带动下,全英所有股份公司的股票都成了投机对象。社会各界人士,包括军人和家庭妇女,甚至物理学家牛顿都卷入了漩涡。一时间,股票价格暴涨,平均涨幅超过5倍。大科学家牛顿在事后不得不感叹:“我能计算出天体的运行轨迹,却难以预料到人们如此疯狂”。

1720年6月,为了制止各类“泡沫公司”的膨胀,英国国会通过了《泡沫法案》。自此,许多公司被解散,公众开始清醒过来。对一些公司的怀疑逐渐扩展到南海公司身上。从7月份开始,首先是外国投资者抛售南海股票,国内投资者纷纷跟进,南海股价很快一落千丈,9月份直跌至每股175英镑,12月份跌到124英镑。“南海气泡”由此破灭。

1720年底,政府对南海公司的资产进行清理,发现其实际资本已所剩无几,那些高价买进南海股票的投资者遭受巨大损失。历经一个世纪之后,英国股票市场才走出“南海泡沫”的阴影。“南海气泡”告诉人们:金融市场是非均衡性的市场,只要有足够多的资金,可以把任何资产炒出天价,导致泡沫急剧膨胀。正如凯恩斯所说,股票市场是一场选美比赛,在那里,人们根据其他人的评判来评判参赛的姑娘。毫无疑问,这个时候政府的监管是不可或缺的!

3、1837恐慌

时任总统安德鲁·杰克逊出于发展美国经济的初衷,决定关闭第二合众国银行,但是没想到这一举措引发了“多米诺效应”,引爆了全国范围的经济恐慌。第二合众国银行由国会在1816年授权建立,它创立了统一的国家货币,一度成为美国最大最好的钞票的发行者,并做出了创立了单一的汇率等杰出贡献。

1829年,杰克逊当选为美国总统,他认为第二合众国银行的信贷问题影响了美国经济的发展。为使美国经济摆脱其严格的控制,杰克逊决定关闭第二合众国银行。作为毁掉合众国银行的策略的一部分,杰克逊从该银行撤出了政府存款,转而存放在州立银行,这些银行因此迅速被杰克逊的政治对手们称为“被宠幸的银行”。

没想到,危机竟然就此产生。因为增加了存款基础,不重视授信政策的州立银行可以发行更多的银行券,并以房地产作担保发放了更多的贷款,而房地产是所有投资中最缺乏流动性的一种。这样一来,最痛恨投机和纸币的杰克逊总统所实施的政策,意想不到地引发了美国首次由于纸币而引起的巨大投机泡沫。

与此同时,美国又颁布实施了自由银行法。自由银行法允许最低资本金为10万美元的任何人都可以建立银行,没有任何其他的要求;并且各州的申请手续也已大大简化。银行如雨后春笋般而起,而草率地创办银行导致诈骗猖獗,银行业务品质低劣。

杰克逊应对的做法是将投机活动拦腰截断。他将《铸币流通令》作为一个行政命令签署,要求除极个别情况外,以后购买土地都必须用金币或银币支付。杰克逊希望他的措施将会阻止全国的投机活动,但这些措施的效果远不止于此,它还对美国经济起了紧急刹车的作用。

1836年,国会决定将大部分的贵重金属从第二合众国银行中取出,转移到各个州政府使用。杰克逊所有的措施都只是为了健全他所认为的金融业,但是,最后的结果却令他大出意外。由于对铸币的需求激增,银行券的持有者开始要求用银行券换取金银铸币。银行的贵重金属存贮都不足,为了筹集急需的钱,不得不尽快收回贷款。由于缺乏足够的贵金属,银行无力兑付发行的货币,不得不一再推迟,美国的经济恐慌开始产生。

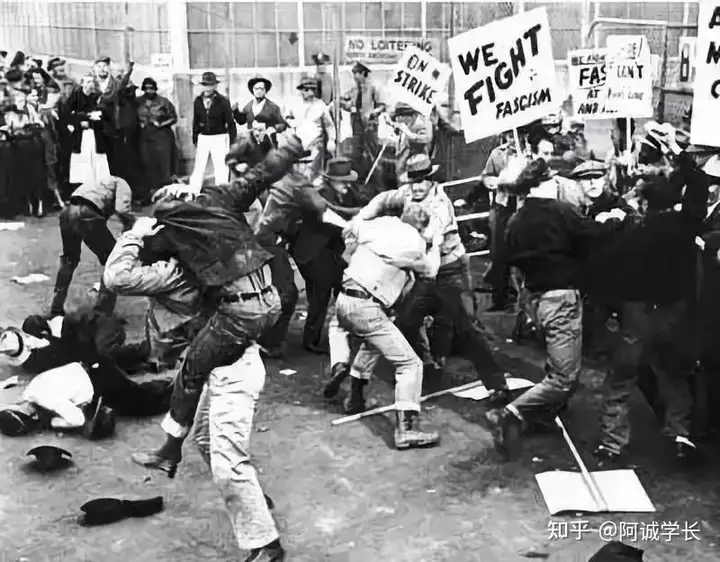

第二合众国银行由于之前过多地发行了纸币,巨量的兑付请求几乎耗尽了它的资源,同时,该银行延期申请遭到杰克逊总统拒绝,被迫缩身成了一家州立银行,并停止了一些贷款发行。这次恐慌同样严重地削弱了州银行,很多实力较弱的银行因为黄金储备较少纷纷破产,没有倒下的银行也纷纷“耍无赖”,即拒绝偿还贷款。在1937年底,全美的所有银行,至少是那些还没有破产的银行,都终止了金币兑付。美国陷入了严重的“人为”货币流通量剧减的境地,最终引发了1837年经济大恐慌。

4、1907年美国银行业危机

20世纪初的美国经济,正处于新一轮迅速上升期。美国经济的大繁荣,让企业对资本的需求如饥似渴。在美国,这一时期很多个人企业转变为股份公司,发行掺水股票,从中牟取暴利。对资本的巨大需求促使美国机构与个人投资者过度举债,这其中就诞生了一个金融机构——信托投资公司。信托公司和现在的投行一样,享有许多商业银行不能经营的投资业务,却极其缺乏政府监管,这导致信托公司可以没有限制地过度吸纳社会资金,投资于高风险,高回报的行业和股市。

1906年,纽约一半左右的银行贷款都被信托公司作为抵押投在高风险的股市和债券上。金融泡沫在逐渐吹大,但泡沫终究是脆弱易碎的,注定不会持久。20世纪前后在欧洲爆发了布尔战争与日俄战争,为弥补战争造成的巨大损失,欧洲各国央行普遍提高利率,这导致大量黄金资本迅速从美国回流欧洲。

屋漏偏逢连夜雨,1906年4月,美国旧金山大地震造成严重破坏,大量资金被投入到旧金山的重建工作上,连作为美国金融中心的纽约也一度现金告急。1907年6月,纽约市市政债券发行失败;7月,铜交易市场崩溃;8月,洛克菲勒的美孚石油公司被罚款2900万美元;到9月,股市已下跌了近四分之一;至10月,那只掀起飓风的蝴蝶出现——尼克伯克信托投资公司遭到清算。

1907年10月中旬,美国第三大信托公司尼克伯克信托投资公司对联合铜业公司收购计划失败。市场传言尼克伯克信托公司即将破产,第二天这家信托公司遭到“挤兑”。尼克伯克倒闭后,银行对于信托业产生强烈不信任感,银行要求信托公司立即还贷,受到两面催款的信托公司只好向股票市场借钱,借款利息一下冲到150%的天价。

同时,恐慌让银行间出现“惜贷”现象,美国市场资金流动性停滞。流言像病毒一般迅速传染了整个纽约,惊恐万状的存款市民在各个信托公司门口彻夜排队等候取出他们的存款。包括尼克伯克在内的,参与铜矿股票投机的8家纽约银行和信托公司在4天内相继破产,连锁效应推动了恐慌向全美、乃至全球传导。在这场危机中,美国共有300多家信托公司倒闭。

在今天,如果美国金融陷入危机,扮演中央银行角色的美联储会挺身而出。但是,1907年美联储尚未诞生,当时救市的力量是来自金融巨头约翰·皮尔庞特·摩根,也就是J.P.摩根公司的创始人(现在的摩根士丹利就是1933年从J.P.摩根公司中拆分出来的投行)。

摩根当时资产达13亿美元,可谓富可敌国。他组织了一个由银行家组成的联盟,成立紧急审计小组,评估受困的金融机构损失,向需要资金的金融机构提供贷款,购买他们手中的股票。先注入了自己的资金以解燃眉之急,然后罗斯福政府给了摩根2500万美元,之后他在他的私人图书馆召集并铁腕要求其他银行家出资并承诺保证市场流动性。事后证明,摩根支持的每一家金融机构都存活下来。1907年11月底恐慌逐渐降低,信贷又开始扩张,12月美国利率创下新高后回落。

1907年银行业危机是美国在国民银行时期(1864—1913年)所经历的最后一次严重的金融危机。1907年的危机中,美国工业生产下降的百分比要高于在此以前的任何一次危机,失业人数最多时估计为500万-600万人,这是以前各次危机中未曾有过的。危机波及世界许多国家,德、英、法竭力向自己的殖民地倾销商品,进而加剧了英德、法德之间的矛盾,第一次世界大战在危机中孕育。同时,1907年银行业危机在美国金融史上具有不同寻常的意义,因为正是这场危机直接促成了1914年美国联邦储备体系的诞生,金融体系的稳定性得以加强。