疫情暴发以来首例,美国这家百年历史的银行倒闭了(美国的银行倒闭了存款怎么办)

美国新冠肺炎疫情严峻之际,西弗吉尼亚州巴伯斯维尔的小型银行The First State Bank宣布破产,成为疫情后首家倒下的银行。美国时间4月3日晚间,美国联邦存款保险公司(FDIC)表示接管该银行,客户将自动转到MVB Bank旗下。

尽管这是新冠肺炎疫情蔓延以来,美国第一家倒闭的银行,但FDIC仍表示,这家银行破产的原因远远早于目前的危机。“The First State Bank长期以来都有资本和资产质量问题,自2015年以来财务一直陷入困境,直到银行2019年12月31日的财务报告显示,资本水平太低,根据联邦和州法律已无法继续经营。”FDIC指出。

自上一轮金融危机以来已有十多年,全球经济进入了放缓状态。在此背景之下,美国的一举一动都会挑起大家的神经,特别是美国银行的倒闭加重了市场紧张情绪。

此前多位经济学家指出,本轮美国经济波动与2008年最大的不同在于,尚无金融机构破产倒闭,这也是尚不能定义“金融危机”已来的重要参考。如今,在2018年美国没有银行倒闭、2019年4家、2020年至今新增2家的情形下,情况似乎有所转变。

百年银行终结使命

First State Bank位于西弗吉尼亚州,可提供全方位的存贷款服务,有超过100年的历史。

根据处置方案, First State Bank的储户将自动成为MVB银行的储户,FDIC将继续为存款提供保险,因此客户无需更改银行关系。贷款仍可正常还款,特殊问题可与原贷款员联系。若因银行提供服务或产品而欠款,有资格向First State Bank索赔。

First State Bank的4个分支机构将变成MVB银行旗下的分行,于4日正常营业时间内重新开放。FDIC提醒,由于尚在疫情期间,强烈鼓励银行客户利用在线和电子银行功能,减少与人群接触机会。

截至2019年12月31日,First State Bank的总资产约为1.524亿美元,存款总额为1.395亿美元。除了承担所有存款外,MVB银行还同意购买该行约1.472亿美元的资产。FDIC将保留剩余资产,以备后续之用。

FDIC估计,存款保险基金(DIF)的成本将为4680万美元。他们还称,与其他选择相比,MVB银行的收购是存款保险基金成本最低的解决方案。

FDIC是美国联邦政府的独立金融机构,负责办理存款保险业务。公司根据1933年银行法设立。从1934年1月1日起,对联邦储备系统所有会员银行以及申请参加联邦储备保险并符合条件的州银行,实行有法定限额的存款保险制度。

根据风险资本比例,FDIC将投保银行分成五个等级:资本状况良好:比例为10% 及以上;资本充足:8%及以上;资本不足:小于8%;资本严重不足:小于6%;资本极端不足:小于2%。当银行出现资本极端不足时,FDIC会宣布银行破产并接管银行。

《每日经济新闻》记者注意到,这是2020年美国倒闭的第二家银行。第一家倒闭的银行是位于内布拉斯加州埃里克森的埃里克森州立银行(Ericson State Bank)。

去年美国有四家银行倒闭

事实上,美国在1990-1991年,2008-2010年的两次经济金融危机中出现大量银行倒闭和被接管的现象。有数据显示,2008年下半年以来,美国金融危机暴发后当年就有30家银行倒闭,次年有148家银行倒闭。

为什么美国银行更容易倒闭?市场分析人士总结道:

一是处于高度竞争的环境。美国的金融市场高度开放,所以银行面临的竞争压力更大,倒闭的可能性也就更大。

二是盈利的模式不同。不同于中国银行的收入来源主要是净利息收入,美国银行则主要来自于服务费,开拓资管、投行、交易等其他业务,也会使银行面临较大的经营风险。

三是银行背景不同。有国家和政府背景的银行,在资本方面就有一定优势,并且在银行经营出现问题时,也跟容易得到救助,但美国几乎是私有银行。

这也是美国一年内甚至有上百家银行倒闭的背后原因。即便是超过100年历史的美国第四大投行雷曼兄弟,在2008年次贷危机加剧的形势下,也宣布申请破产保护。

2008年9月26日全美最大的储蓄及贷款银行——总部位于西雅图的华盛顿互助银行被FDIC查封、接管。华盛顿互助银行设立于1889年,涉及资产3070亿美金,它的倒闭成为美国有史以来最大的一桩银行倒闭案。

随着美国经济向好,近年来,银行业倒闭数量愈发减少。尤其是在2018年,没有一家美国银行倒闭。

据媒体报道,2019年美国共有四家银行倒闭。根据美国货币监理局的说法,2019年美国银行倒闭主要是因为竞争加大,利率下降带来的盈利能力快速下滑造成。

如倒闭的新泽西城市国民银行、俄亥俄州莫米市雷索卢特银行,是因为“不安全与不健全作业”,导致资产与获利大量流失。而对于路易莎社区银行倒闭,肯塔基州金融机构部门则表示是“营运损失开始对资本造成侵蚀”。

银行倒闭会否进一步蔓延?

2020年3月以来,新冠肺炎疫情在美国蔓延,美联储的货币政策也愈发鸽派,频繁向市场提供流动性刺激。美国当地时间3月15日,美联储宣布降息,将联邦基金利率目标区间一次性下调至0~0.25%的超低水平。这是美国时隔11年,重返零利率时代。

尽管再次回到零利率时代,但当前美国的经济状况与2008年时有诸多不同。

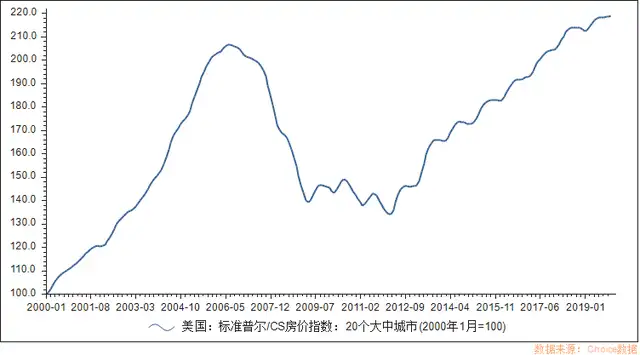

《每日经济新闻》记者注意到,次贷危机在2007年8月开始在金融市场蔓延,2008年1月危机已经开始发酵,到当年12月推出零利率时,市场已被次贷危机冲击一年有余。而当前疫情对于美国经济的冲击才刚刚开始显现。标准普尔/CS房价指数在2008年出现大跌,但是在截至2019年末,仍然维持一个强劲的上涨势头。

武汉大学经济学博导、董辅礽讲座教授管涛此前接受《每日经济新闻》记者采访时表示:“暴发之前,美国的经济数据还是比较好的,势头比较强劲。至少从最近公布的数据来看,疫情对经济的实质性影响还没有显现。”

经济学家宋清辉对《每日经济新闻》记者分析称:“美国银行倒闭数量增多的原因主要是经济持续萎靡以及即将崩溃的房地产市场所致,但归根结底在于银行自身‘质地’出现了严重的问题。叠加新冠肺炎疫情影响,预计今年美国银行倒闭数量将会继续扩大,甚至有可能会成为(最近几年)倒闭数量最多的一年。”

在宋清辉看来,无论疫情是否发生,相当多的企业都会因为各式各样的因素如经营不善、员工不足、融资困难、存货积压、行业竞争、内部不和等问题而倒闭。事实上,从近年来倒闭的银行本身来看,大部分为中小银行。

银行业资本充足能力决定了抗风险能力。FDIC前主席Sheila Bair日前在接受CNBC电视采访中还提到,为更好地在新冠肺炎疫情中支持经济,美国银行业应当提高资本储备。美联储主席鲍威尔2月份曾表示,将致力于让银行业保持弹性。其在3月份的讲话中亦表示,美国经济仍然强劲,银行业资本充足,系统具有韧性。

倒闭会否进一步蔓延,从而引发连锁反应值得关注。

成都大学教授郑萌在接受《每日经济新闻》记者采访时认为:“美国如果不能处理好新冠肺炎疫情,国际金融资本和美国国内投资人包括普通民众可能会看空美国经济。美国经济本身下行可能导致金融危机,可能会有更多银行倒闭,包括吸储、收贷都成问题。”在其看来,比如在科技上能否迅速找到疫苗和特效药,是美国能否成功翻盘的关键问题之一。

国际货币基金组织(IMF)董事总经理Kristalina Georgieva 此前曾在公开场合表示,新冠肺炎疫情无以伦比地引发了一场经济危机,这比2008年全球金融危机“严重得多”。近期,有多家投行下调了对美国经济的预期。

摩根士丹利最近将美国第一季度GDP增速预期从-2.4%下调至-3.4%,第二季度GDP增速预期从-30%下调至创纪录的-38%。高盛下调了对美国经济的预测,预计美国第一季度GDP将下降9%,二季度降幅将达到惊人的34%,是二战以来最差的数字。但高盛也预计,疫情过后美国经济活动将强劲反弹,三季度GDP将大幅增长19%。

每日经济新闻