美债规模触及债务上限的影响分析(美债规模上限是多少倍)

对美债和美股的影响——没什么短期影响

因为债务上限是个人为设置的数字,两党达成一致继续提高,接着奏乐接着舞就好了。

根据维基百科资料,自从1960年开始,美国债务上限已经上调了共78次,大约每8个月就要上调一次。21世纪以来,美国债务上限的上调频率加快,2001年,美国债务上限已经上调10次,几乎到达了每个月一次,2007年次贷到2010年年底,美国债务上限上调一共6次,2008年奥巴马上任以来,美国债务上限上调了3次,到2011年8月2日,美国债务上限再次上调,达到79次,美国国家债务达到了14.3兆美元。

从历史回溯来看,美债之前遇到债务上限问题是在2011年和2013年,但是最终两党都妥协提高上限了。具体历史故事可以查看链接:

2011年美债上限问题最为严重,标普甚至调降美国主权信用评级。2013 年的债务上限危机还导致美国政府关门的半个月。但是最终都妥善解决了。2011年发酵的比较严重,美股也只是小幅回撤:

2013年是大牛市,美股甚至对该事件都没什么反应。

我们应该关注什么?

比起债务上限,更应该关注的问题是美债流动性危机,也就是美债卖盘数量远大于买盘。一方面,美联储加息缩表,使得曾经美债的最大买家变成了卖家(缩表缩减的就是美联储持有的美债),另一方面,中日大幅抛售美债稳定各自汇率稳定也造成了美债的大幅抛售。具体来看,长端美债大幅下跌:

美债流动性能否软着陆,取决于美联储加息缩表的进程,和美元的信用。

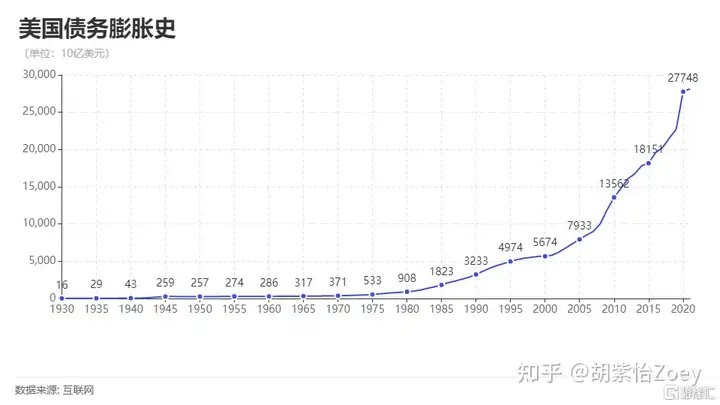

美联储无节制宽松的后果

美国政府债台高筑,无节制发债,无节制直升机撒钱的后果是什么呢?首先就是洪水猛兽般的通胀,现在尽管有下滑的趋势,但是依然高达6.5%,并且随着大宗商品的反弹以及美元指数走弱,还有反复的趋势。另一点就是收水的时候的痛苦,很难软着陆。这种高通胀、高就业、经济火热导致的通胀,一般只能通过经济衰退来打击需求而结束。

原本2008年次贷撒出来的钱就已经够美国喝一壶了,而2020年美联储又开始了直升机撒钱。这并不能解决危机,而是把危机爆发的时间点往后推了。