关于美国国债的数据,你想了解的都在这张图里(美国国债分布情况)

作为一种可交易的金融资产,较高的安全性、流动性是美债资产的特性。美国联邦政府是美国国债的供给方,美国联邦政府的财政收支情况决定了美债市场的供给能力;以美国金融机构为主的各类社会单元,是美债市场的需求方,也是美债资产的投资人。不同的投资人,会根据不同的投资偏好,从安全性、流动性、收益水平等角度出发,形成对美债的投资决策。美债市场持有结构的变化,也是不同投资人在不同的市场环境下,对美债需求变化的一种市场反映。

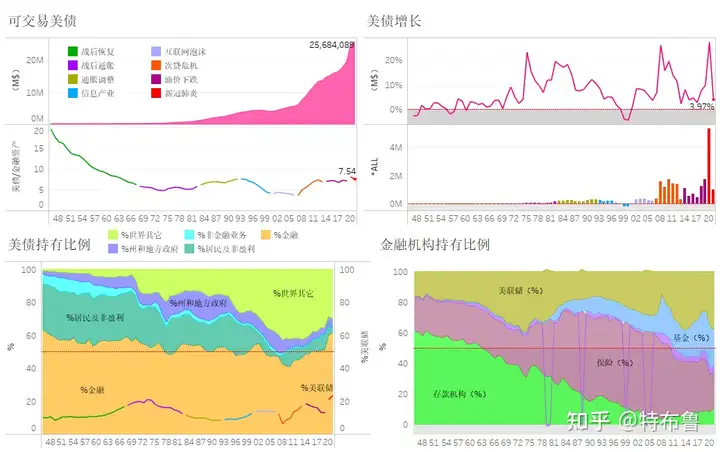

本文结合美联储发布的数据,对二战以来,美国国债的变化趋势进行了整理和图表呈现。其中,既包括美债的规模和变化趋势等自身数据,也包含投资持有美债的变化趋势。从中,读者可以看出,作为一种核心的金融资产,美国国债既与美国联邦政府的财政收支有着直接的联系,也与美联储的货币政策有着密不可分的联系。随着境外资金大规模增持,美国国债既与美国国内经济发生着联系,也是一种对全球有着较大影响力的经融资产。

将战后美债发展趋势浓缩在一张图表中,是为了便于读者对美债的发展趋势有一个全面的、多维度的了解。鉴于金融资产与社会经济之间的复杂互动关系,一张简单的图表呈现的是美国国债在市场规律作用下的结果,而对于美债规模和市场构成变化的原因,则需要更多的篇幅和更多的相关数据进行分析和解读。

美国国债是美国联邦政府为了弥补财政赤字发行的融资债券。按照交易方式分类,美国国债分为可交易债券和不可交易债券。可交易债券通过一级市场的竞价交易,按照竞价折扣进行交易,按照折扣价成交的金额,是美国联邦政府实际的融资金额,一级市场的价格折扣,也是美国联邦政府的融资成本。经过一级市场发行的美国国债,在二级市场进行公开交易。美国联邦政府在美债到期后,按照票面价格回收美债。美债收益率是按照二级市场美债交易价格与美债票面价值进行折算的,二级市场的美债收益率和美债价格总体呈反比例关系。

1946年,美债资产规模在2,300亿美元左右,占美国金融资产的比例超过接近20%。作为一种重要的金融资产,二战结束后,随着美国联邦政府财政收支趋于平衡,美债资产规模增长速度相对于其它金融资产增速较低,美债占美国金融资产的比例也呈现持续下降的趋势。1974年,美债占美国金融资产的比例已经不足5%。

受财政赤字规模大幅度增长的影响,1975年,美国国债年增长率跃升至20%,创造了二战结束后,美债的最高增速。与战后的近20年相比,从1975年到1994年,受美国联邦政府财政赤字规模增长的影响,美债增长速度也明显较高,美债占美国金融资产的比例也回升至7.5%以上。

上个世纪90年代,在信息产业发展的带动下,美国经济重新进入相对较快的发展阶段,美国联邦政府财政赤字规模逐渐下降,也带来了美债增长速度的下降。在90年代末期,随着美国联邦政府财政实现了从财政赤字到财政盈余的变化,美国国债规模也有所下降,美债占美国金融资产的比例也重新下降至5%以下。

次贷危机爆发后,美国联邦政府为了救助房利美和房贷美等政府资助的住房抵押贷款公司和其它诸如通用汽车等大型企业,投入了7,000亿美元,由此也导致了财政赤字的大幅度增长,美国国债也再次出现了超过20%的增长。在随后几年中,随着财政赤字的不断增长,美债规模占美国金融资产的比例也回升至7%左右的水平。

2020年,随着新冠肺炎疫情在美国的蔓延,美国联邦政府在不到一年的时间里,分三次先后发放了近5万亿美元的疫情纾困资金,由此造成的巨额财政赤字,也使得美债在二战结束后出现了第三次增长率超过20%的高速增长。

从1946年到2021年,随着美国联邦政府财政赤字规模的变化,美国国债资产规模增长超过了 100倍,总体低于美国金融资产的增长速度,不过,从2014年到2021年,美国国债总体与美国金融资产保持了同样的增速。

在美国国债规模随着美国联邦政府财政收支平衡产生相应变化的同时,美债持有者的构成也在不同时间段发生着不同的变化。从长期趋势看,美国金融机构持有的美国国债规模总体保持在50%左右的水平,其中美联储作为美国乃至全球最重要的金融机构,持有美债规模基本保持在10%-20%左右的水平变化。次贷危机爆发后,美联储持有美债占比一度出现了大幅下降,受此影响,美国金融机构持有美债规模也下降至40%左右的战后最低水平。

二战刚刚结束后的1946年,美国的居民及非盈利组织是除美国金融机构外,持有美债规模最高的社会单元。从1946年到1970年,居民及非盈利组织持有美债占比总体保持在30%左右的水平。从1970年开始,境外资金持有美债规模出现了第一次跃升,而居民及非盈利组织持有美债的占比则下降至20%左右的水平。从上个世纪90年代到次贷危机爆发前,境外资金持有美债规模快速增长,持有美债占比也从10%左右上升至40%以上,与此同时,美国居民及家庭持有美债占比则出现了大幅度的下降。

次贷危机爆发后,受美联储大幅增持美债的影响,境外资金持有美债占比失去了增长的势头。从2014年开始,随着美联储减债缩表结束量化宽松,境外资金持有美债占比也出现了下降的趋势。2021年,境外资金持有美债占比已经下降至30%左右的水平。

在不同的社会单元持有美国国债比例发生变化的同时,除了美联储持有美债比例在不同阶段呈现出的波动性变化外,美国不同类型的金融机构持有的美债规模也在发生着不同的变化。

1946年,存款机构持有美债占美国金融机构持有美债规模高达60%,是美国金融机构中,持有美债规模比例最高的金融机构。从1946年到2008年,存款机构持有美债规模占美国金融机构的持债比例呈现波动下降的趋势,2008年,存款机构持有美债占美国金融机构持债的比例已经不足5%。2010年后,随着持债规模较快的增长,存款机构持有美债占美国金融机构持债比例也有所回升。2021年,存款机构持有美债占美国金融机构持债比例已经回升至10%以上。

保险机构是除存款机构和美联储外,另一类持有美债规模较高的金融机构。从1946年到1975年,保险机构持有美债规模占美国金融机构持债比例总体保持在20%左右。从1975年到1985年,随着持债规模的快速增长,保险机构持有美债规模占美国金融机构持债比例增长至50%左右的水平,并将这个比例保持到次贷危机发生之前。次贷危机爆发后,随着持债规模相对缓慢的增长,保险机构持有美债规模占美国金融机构持债比例也呈现下降的趋势。2021年,保险机构持有美债占美国金融机构持债占比已经下降至25%以下。

以货币基金、共同基金、封闭基金、交易所基金为主的基金业务,是上个世纪80年代美国金融体系中,快速增长的新兴业务。基金持有美债规模快速增长,既是改变美债市场格局的一个重要因素,也说明基金业务的发展对美债资产有着较高的需求。2021年,上述各类基金持有美债占美国金融机构持债比例略低于24%,已经与保险机构的持债规模达到了相当的水平。

作为一种核心的金融资产,对于美国国债,我们需要从全面性、整体性和发展性等多个角度去研究。本文只是对二战以来,美债规模和市场结构变化,进行的一个概括性的呈现。限于作者的表达能力和文字篇幅,很多数据不能在一张图表中呈现,也不能用短短的几千字进行分析。

对于很多的财经作者而言,由于找不到美债的细节数据,很多的分析都是靠过去的经验进行推导和预测。从美债市场结构过去70多年的变化趋势看,这种基于短期数据进行推导得出的结论,难免具有较大的时间局限性,也容易产生较大的误判。

如果需要相关数据的读者朋友,可以加微信私聊,作者愿意尽可能提供帮助。