【年度盘点】2020年度A股IPO最全汇总!最全、最热门的行业IPO排名,(2020年ipo金额)

2020年,百年不遇的新冠肺炎疫情突然爆发——航班停飞、商场关门、企业倒闭;国际油价暴跌、金融市场大幅震荡、恐慌情绪蔓延……全球经济面临着供给中断和需求萎缩的双重冲击,中国经济却率先回暖,创造了世界瞩目的奇迹。

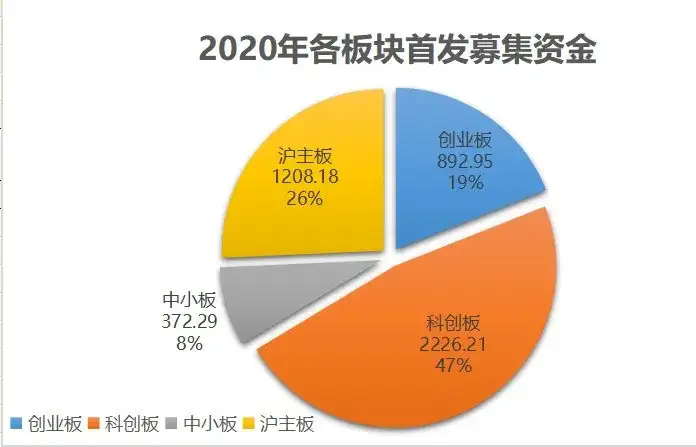

这一年,在适应资本市场“全面深改”的大背景下,我们更要沉着应对,迎难而上,在这极不寻常的年份坚守合规和发展的底线。2020年,A股新上市公司394家,首发募集资金4699.63亿元,交出了令资本市场惊喜的答卷。

一、2020年A股IPO总体概况

2020年初,受疫情影响,A股中企境内外IPO总数与融资金额都相较2019年末出现较大幅度下滑,但在新股发行常态化的定调下,A股IPO开始呈爆发之势,通过率与融资金额创新高。注:以下数据截止到2020年12月31日

发行情况

据易董数据统计,2020年IPO上市公司394家,首发募集资金4699.63亿元,较19年分别同比增长94.09%、84.87%,首发募集资金达10年来最高。

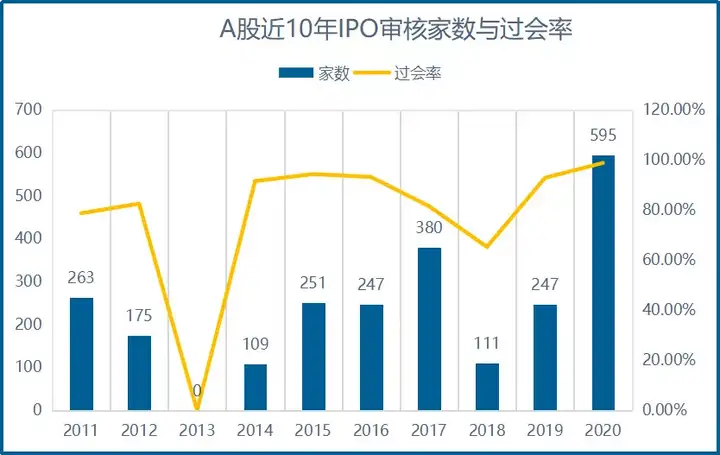

审核情况

据易董数据统计,2020年证监会共计召开发审会183次,审核公司209家,通过202家,过会率97.58%;

深交所共计召开上市委会议61次,审核公司189家,通过185家,过会率98.93%;

上交所共计召开上市委会议128次,审核公司226家,通过218家,过会率99.09%;

共计审核公司624家,通过603家,未通过9家,暂缓表决6家,取消审核4家,过会率96.45%,延续了19年以来的高过会率。

据易董数据统计,2020年共计注册生效公司222家,终止注册3家,平均注册历时46.86天。

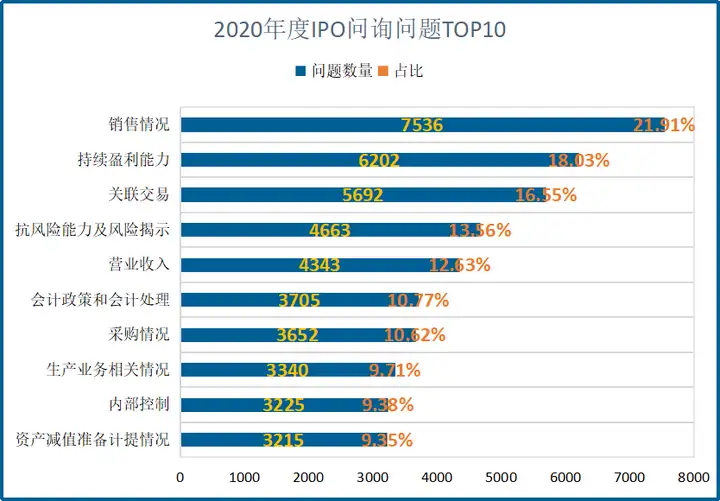

问询反馈情况

据易董数据统计,证监会、深交所、上交所共计发出审核问询2376封,问询问题34364个。

其中,问询最多的问题为销售情况、持续盈利能力、关联交易等。

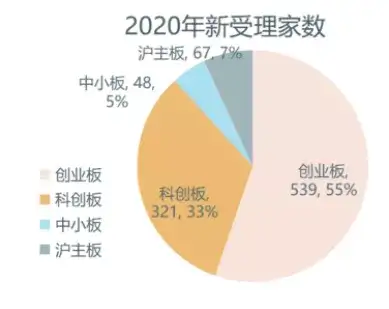

受理情况

据易董数据统计,2020年新增受理公司975家,新增辅导公司1272家,较19年分别增长121.09%、89.85%;

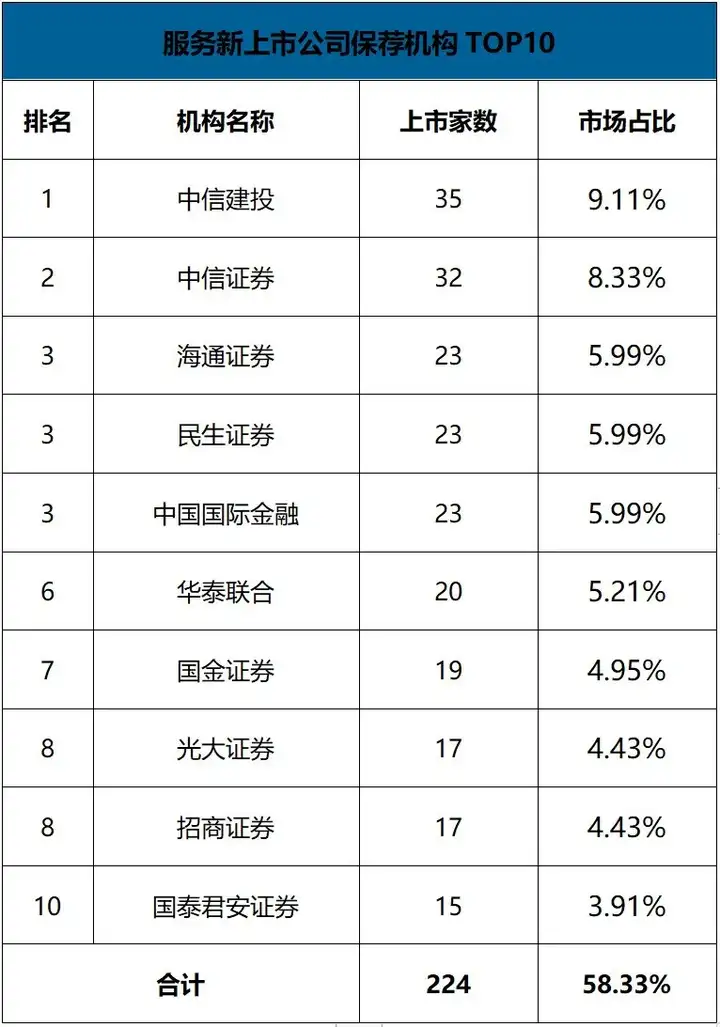

中介情况

据易董数据统计,2020年服务新上市公司最多的中介机构分别为中信建投,天健会计师事务所和北京市中伦律师事务所。

二、2020年A股IPO特征盘点

最热门的板块

据易董数据统计,2020年科创板IPO再创佳绩,共计新上市公司144家,首发募集资金达2226.21亿;

创业板6月份注册制改革后,IPO发行增速,发行市盈率明显提高。

最亮眼的行业

据易董数据统计,2020年芯片和医药企业大量上市,为资本市场带来更多科技属性。

最反转的省份

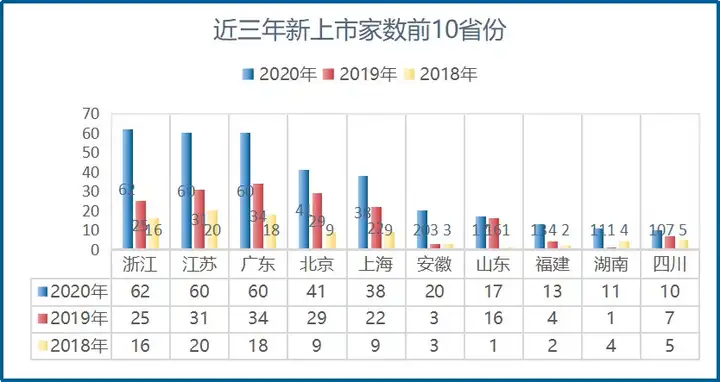

据易董数据统计,2020年新上市公司最多的省份为浙江,江苏和广东并列第2。

最大的意外

11月3日,上交所发布关于暂缓蚂蚁科技集团股份有限公司科创板上市的决定。11月3日晚上,蚂蚁集团港交所公告,暂缓H股上市。

相关专家表示,蚂蚁暂缓上市背后,是蚂蚁高管进行监管约谈,公司所处的金融科技监管环境发生变化等重大事项。其中最直接的是《网络小额贷款业务管理暂行办法(征求意见稿)》的出台,落地执行后可能对占蚂蚁总营收比重为39.4%的微贷科技业务产生较大影响。

中山证券研究所首席经济学家、研究所所长,中国首席经济学家论坛理事李湛表示,上市前夜突然被暂缓IPO计划,为历史罕见的案例。上一个类似案例发生在2010年4月。彼时,湖南胜景山河公司即将登陆深交所的前夜,有媒体发文称其招股书披露不实,涉嫌虚增销售收入等情况,监管紧急叫停,公司申请暂缓上市。蚂蚁集团被叫停上市的原因在于公司实控人和管理层被监管约谈以及外部市场环境发生变化,而非公司本身具有“硬伤”,后续公司仍有望整改完成后继续上市。

蚂蚁一波三折的上市之路又陷谜团。2020年12月26日,人民银行、银保监会、证监会、外汇局等金融管理部门联合约谈了蚂蚁集团。本次约谈中,金融监管部门指出了蚂蚁集团目前经营中存在的主要问题:公司治理机制不健全;法律意识淡漠,藐视监管合规要求,存在违规监管套利行为;利用市场优势地位排斥同业经营者;损害消费者合法权益,引发消费者投诉等。

蚂蚁集团今年冲刺IPO暂缓成为了今年最大的意外......

三、2021年A股IPO展望

全面“注册制”渐行渐近

创业板注册制改革,标志着中国资本市场注册制改革,从科创板增量市场的“试验田”,推进至存量市场的“深水区”。

自2020年8月24日,深交所上市大厅里钟声响起,创业板注册制首批18家企业同步挂牌上市以来,主要制度规则等运行顺畅,市场整体平稳。

2020年10月15日,备受市场瞩目的“粮油一哥”金龙鱼(300999)正式登陆创业板,上市首日,其股价大涨117%,总市值3036亿元,立刻跻身创业板第三位。

从主板、中小板、创业板到科创板、新三板精选层、创业板改革并试点注册制落地,多层次资本市场的联系脉络逐步清晰,畅通渠道逐步打通。

随着科创板、创业板注册制改革渐入佳境,以及新三板精选层转板方案的逐步落实,中国多层次资本市场全面实施注册制改革的基础越来越牢,一个“注册制”的大时代即将拉开序幕。

数字金融概念遭遇寒冬

蚂蚁集团被暂缓上市后,等待审批的京东数科,其上市也可能受到影响。京东数科等拟上市金融科技企业也同样存在借贷科技或信用消费业务,也是主要的收入来源之一。京东数科旗下有“白条”及“金条”业务,白条主要属于赊销服务,金条业务和蚂蚁借呗相似。京东数科旗下有四家小额贷款公司,其中也涉及网络小贷业务,但规模均不大,其中最大的重庆两江新区盛际小贷,总资产规模在29亿。因此,网络小贷的最新办法对京东数科依然会有影响,比如在注册资本、联合贷款等方面,预计京东数科或者用纯科技服务的方式开展消费信用业务,或者根据监管要求申请牌照来开展。

总结

2020年,在未知的挑战面前,我们迎难而上,394家成功踏上了资本市场征程之路,资本市场也将发挥其服务实体经济的作用,助力企业做大做强。2021年,翻开新篇章,迎接新机遇,在“十四五”规划建议下,提高金融监管透明度和法治化水平,稳步实施以信息披露为核心的注册制,大力提高上市公司质量,切实提升市场效率并有效保护投资者合法权益等,成为未来资本市场发展的重中之重,我们一起期待一个更明朗的未来。