IPO审核3过3!A股迎来“口腔器械第一股”,A股注册制迎第1000家上市公司(口腔医疗上市)

创业板上市委2022年第78次审议会议以及第十八届发审委2022年第126次工作会议于11月10日召开,共审议3家拟IPO企业,3家获通过。

1、美信科技(首发)获通过

广东美信科技股份有限公司是一家专注于磁性元器件设计、研发、生产与销售的高新技术企业。公司具备多品类磁性元器件的综合制造能力,产品主要应用于路由器、交换机、机顶盒、服务器等网络通信领域、工业电源领域。公司积极布局新能源汽车领域,不断加大对汽车用功率磁性元器件的研发创新及市场开拓力度。

IPO保荐机构为国金证券,发行人会计师为致同,律师为中伦.

公司本次发行前的总股本为3,316.4851万股,本次公开发行股票数量不超过1,109.5149万股(不考虑超额配售选择权),全部为新股发行,原股东不公开发售股份,发行完成后公司总股本不超过 4,426.0000 万股,本次发行的股份不低于发行后总股本的25.00%。

1、控股股东及实际控制人

截至本招股说明书签署日,全珍投资持有公司2,035.3800万股,持股比例为61.3716%,为美信科技的控股股东;

截至本招股说明书签署日,公司实际控制人为张定珍、胡联全,二人为夫妻关系。

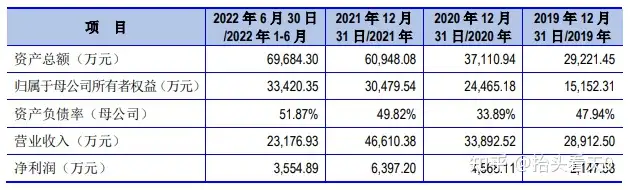

2、报告期业绩情况

2019年至2022年1-6月,公司的营业收入分别为2.89亿元、3.39亿元、4.66亿元、2.32亿元,同期实现净利润分别为2147.58万元、4568.11万元、6397.20万元、3554.89万元。

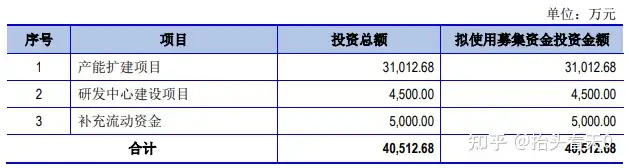

3、拟募资4.05亿元,用于3大项目

此次IPO拟募资4.05亿元,用于产能扩建项目、研发中心建设项目、补充流动资金。

4、企业关注点

公司自成立以来始终坚持“以客户为中心”的发展理念,以研发创新作为第一生产力,凭借长期积累的技术研发优势、优质的产品质量、精益求精的管理、稳健的经营理念以及聚焦头部大客户的发展策略,赢得了良好的市场美誉度,致力于成为磁性元器件行业的领导者。为有效实现这一战略目标,公司将紧跟行业发展趋势,不断加大研发投入,持续进行技术创新,增强技术研发实力,为客户提供高品质、高附加值、高可靠性的产品;不断优化生产工艺、制造流程,提升生产的自动化、信息化和智能化管理水平,提高产品品质,降低生产成本;积极利用好国际国内两个市场,不断增强和巩固在磁性元器件产品领域的竞争优势和市场地位,扩大经营规模,提高产品市场占有率,积极拓展应用领域,最终将公司打造成在全国乃至全球范围内具有影响力的磁性元器件制造商。

关注科创板关注科创板前沿资讯、最新政策,解析科创板上市案例,组织科创板上市实务培训。

2篇原创内容

公众号2、爱迪特(首发)获通过

爱迪特(秦皇岛)科技股份有限公司是国内领先的口腔修复材料及口腔数字化设备提供商。自2007年成立起,公司始终致力于自主研发、生产、销售具有国际竞争力的氧化锆瓷块等口腔修复材料,并依托对口腔医疗行业的深入理解和良好的客户基础,设计及销售口腔数字化设备,通过技术创新和数字化改造传统齿科,助力口腔行业的数字化转型和智能化发展。若此次爱迪特成功过会后能顺利上市,A股将迎来“口腔器械第一股”!IPO保荐机构为中信建投证券,发行人会计师为容诚,律师为中伦。

公司本次发行前的总股本为57,088,145股,本次拟公开发行人民币普通股不超过 19,029,382 股,占发行后总股本的比例不低于25%。1、控股股东及实际控制人

截至本招股说明书签署日,天津源一直接持有公司 23.88%的股份,为公司的第一大股东;天津源一直接及通过《一致行动协议》间接控制公司合计38.53%股份的表决权,为公司的控股股东。

公司的实际控制人为李洪文先生。

2、报告期业绩情况

2019-2021年及2022年1-6月,公司营业收入分别为2.99亿元、3.62亿元、5.45亿元、2.70亿元,同期实现净利润分别为4828.03万元、4442.99万元、5545.84万元、4383.05万元。

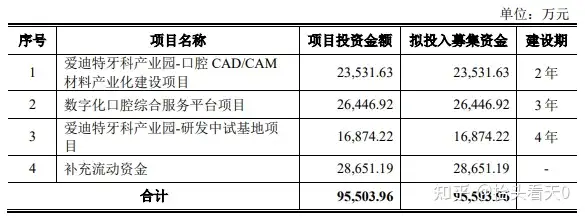

3、拟募资9.55亿元,用于4大项目

此次IPO拟募资9.55亿元,用于爱迪特牙科产业园-口腔CAD/CAM材料产业化建设项目、数字化口腔综合服务平台项目、爱迪特牙科产业园-研发中试基地项目、补充流动资金。4、企业关注点

自创立以来,公司专注于口腔医疗器械的研发、生产与销售,整合口腔产业链上下游,围绕新型齿科材料,开发相关耗材、智能化设备,经过多年发展,已成为一家具有一定规模与知名度的口腔修复材料及口腔数字化设备提供商。随着科学技术的发展和应用,未来口腔医疗行业将实现全面数字化、智能化、自动化。在此背景下,公司将秉承“以客户为中心、以奋斗者为本、诚信、敬业、自省、创新”的核心价值观和“让每个人拥有一口好牙,让人们更健康更美丽”的公司使命,充分利用多年积累的经验、市场和技术,加大自主研发,通过对产品、技术、业务模式等不断的改进和创新,持续为客户提供优质的产品,实现“用科技构建齿科生态圈,成为世界一流的齿科服务型公司”的企业愿景。

3、金海通(首发)获通过

天津金海通半导体设备股份有限公司是一家从事研发、生产并销售半导体芯片测试设备的高新技术企业,属于集成电路和高端装备制造产业,公司深耕集成电路测试分选机(Test handler)领域,主要产品测试分选机销往中国大陆、中国台湾、欧美、东南亚等全球市场。自公司成立以来,一直专注于全球半导体芯片测试设备领域,同时致力于以高端智能装备核心技术推动我国半导体行业发展,以其自主研发的测试分选机产品加快半导体测试设备的进口替代。科创板转战为主板2020年12月,金海通接受上市辅导,其彼时的目标为科创板。但辅导期间,金海通将拟上市板块由科创板变更为沪市主板。对此,辅导总结显示,原因为金海通基于公司未来发展战略,经过审慎考虑。

IPO保荐机构为海通证券,发行人会计师为容诚,律师为国浩(深圳)。

发行人本次发行前总股本为4,500.00万股,本次发行不超过1,500.00万股新股,占发行后总股本的比例不低于25.00%,发行人股东不公开发售老股。

1、控股股东及实际控制人

发行人控股股东、实际控制人为崔学峰及龙波。

2、报告期业绩情况

2018年至2021年上半年,公司营业收入分别为1.05亿元、7158.83万元、1.85亿元、1.99亿元,对应的归母净利润为2639.47万元、722.8万元、5636.81万元、6843.93万元。

3、拟募资7.47亿元,用于3大项目

此次IPO拟募资7.47亿元,用于半导体测试设备智能制造及创新研发中心一期项目、年产1,000台(套)半导体测试分选机机械零配件及组件项目补充流动资金。

4、企业关注点

金海通自成立以来,始终坚持以市场需求为导向,以技术创新为动力,以成为“全球测试分选行业领先者”为目标,这一定位将在未来长期坚持。

公司将继续专注服务半导体封装测试行业,根据国家政策和战略发展需求,不断加强自主技术创新能力,努力拓宽客户群体和市场,积极促进科技成果产业化。公司将继续加深与下游客户的合作,时刻把握市场动态,围绕自身技术优势,结合行业发展趋势,持续进行研发创新和技术升级。同时,公司也会不断完善管理平台搭建,提升企业管理水平,注重团队建设和人才培养,建立人才团队激励制度,提升公司的竞争力,实现公司全面发展。