5931!时隔十三年,沪深300再创新高!(沪深300前景)

2021年2月18日,A股牛年第一个交易日,沪深300指数以5931点刷新了13年的历史高位。用实际行动证明:失去的点位,我一定要拿回来!

每个资本市场,都少不了一个核心指数。沪深300指数,就是A股的核心指数。

沪深300指数由上海和深圳证券市场中市值大、流动性好的300只股票组成,根据股票价格,按照自由流通市值进行加权,编制而成,以综合反映中国A股市场上市股票价格的整体表现。其依据样本稳定性和动态跟踪相结合的原则,每半年调整一次成份股,每次调整比例一般不超过10%。

无论是上证综指还是深证成指,只是分别表征了两个市场各自的行情走势,都不具有反映沪深两个市场整体走势的能力。而跨市场的沪深300指数则是反映沪深两个市场整体走势的“晴雨表”,具有更广泛的代表性。

作为A股最为重要的指数之一,沪深300指数同时也是被动投资的重要标的。

目前,两市围绕沪深300的指数基金超过160个,合计规模超过2800亿,其中华泰柏瑞沪深300ETF和华夏沪深300ETF单只基金规模分别超过400亿元和300亿元,是名副其实的基金“巨无霸”。值得一提的是,沪深两交易所还推出了沪深300期权产品,投资者可选择的投资品种更加丰富。

此外,沪深300还是公募基金最重要的业绩评价标尺之一,也是基金经理内部评价重要的考核指标。能长期跑赢沪深300的基金经理,无一例外,都是大牛。

沪深300指数为什么等了十三年才迎来新高?

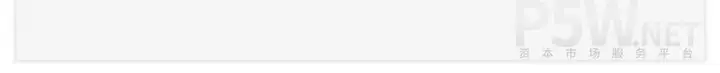

沪深300指数走势 图/Wind

2007年10月17日,沪深300指数盘中创下5891.72的高点后,升势戛然而止。此后一路跌跌撞撞,经历了次贷危机,也有“四万亿”救市;赶上过钱荒,也见证过“市梦率”的狂热;遭遇了杠杆牛的股灾,也亲历了“漂亮50”与“要命3000”的分化。

指数没突破,第一反应就是股票价格没涨。但进一步深究,股价为什么没涨?

简单来讲,股票价格=每股盈利*估值倍数,所以盈利能力和估值倍数,这两个变量,会影响价格的变化。

沪深300指数这么多年处于盘整之中,首先就是估值的下滑。在2007年高位的时候,沪深300成分股估值一度接近50倍,市场呈现一种过度乐观,非理性繁荣的状态。

沪深300成分股历史市盈率走势 图/Wind

而在现在,沪深300整体估值仅为17.4倍。相比于高点,估值打了三五折。而换个角度看,在估值快“打骨折”了的情况下,沪深300指数依旧能创下新高,这背后折射出的是这十三年里,以沪深300成分股为代表的中国优质企业,每股盈利能力提升了180%,这也是中国经济不断从改革中汲取能量,转向高质量发展的真实体现。

沪深300指数长期无法突破的另一个原因,是不断融资带来的对盈利能力的稀释。

A股2008以来历年增发规模 图/Wind

我们知道,每股盈利=净利润/股票数量。对外募资,就要发行股票,而发行的股票数量增多,每股盈利就要被摊薄。从2008年到2020年,单单增发一项,沪深300成分股累计有近500家次,累计募资额高达3.27万亿元。此外,发行优先股、可转债等等,也会稀释每股盈利。

当然,上市公司补充资金,就像青春期长个的孩子补钙一样是其发展过程中的必经之路,也是体现资本市场资源配置作用的具体体现。我们的经济整体处于较快发展过程中,企业需要加大设备投入、引进人才、技术研发等等,很容易出现资金短缺的问题。

所以,十三年里每股盈利提升180%,近似于每年提升8.4%,看起来不多,但其实非常厉害。

沪深300指数十三年才创出新高的第三个原因,也是更深层的原因,是中国经济结构性转型,反映在指数上就是指数成分股以及权重的调整。

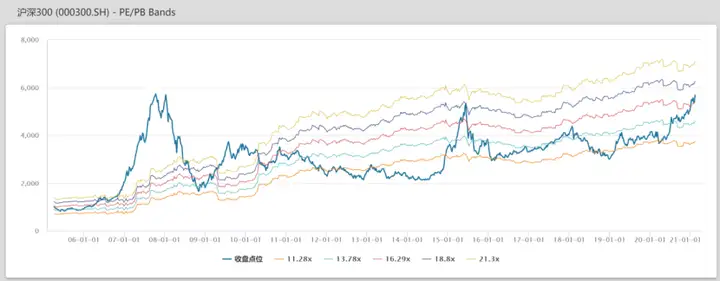

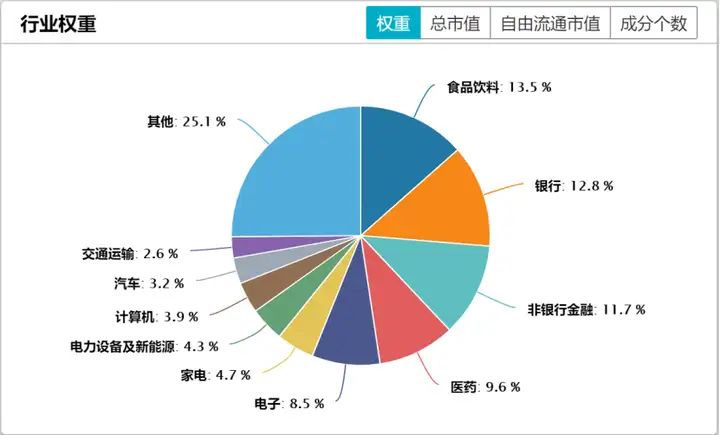

2008年2月沪深300权重行业分布 图/Wind

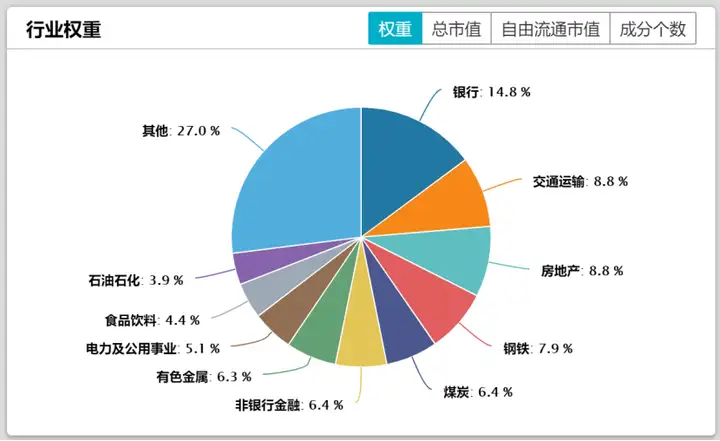

2015年2月沪深300权重行业分布 图/Wind

2021年2月沪深300权重行业分布 图/Wind

从以上三张图所展示十三年的行业权重变化中,我们可以明显地看到房地产、煤炭、钢铁、石油等传统行业权重在不断下降,同时,食品饮料、医药、电子等板块的比重在快速提升。背后折射出来的就是中国经济重心从基建类向科技和消费的变化,从追求发展速度到追求发展质量的变化。

更仔细地看,从2008年到2020年,沪深300一共经历了1212次成分股调整,即有606只股票先后纳入指数,也有606只股票先后剔除出指数。从Wind一级行业角度统计,材料净减少37家,工业净减少22家。而金融净增加49家,信息技术净增加37家。

这种成分调整,为什么会影响指数?

一个公司能选入沪深两市最优质的300家公司,是要经过成长的,而当它被纳入指数时,可能已经是青壮年了,这就过了青少年快速成长的阶段;而一家公司被剔除出沪深300前,可能已经下行了很久了。这也是成分股编制会遇到的问题。

举个例子,某个可选消费股,在2015年12月被纳入指数时,股价10块多,2019年6月被剔除出指数时,股价已经腰斩,只剩4块多了。当然,论对指数影响,永远绕不过两家公司,一家就是前任“能源一哥”,另一家就是为梦想窒息。前者的落寞是时代车轮滚滚向前的结果,类似于通用电气之于道琼斯。而后者,更应该让每个投资人警醒。

兜兜转转十三年,沪深300指数创造新的历史,为什么会在此时突破?

首先是成分权重的结构与经济结构的转型相互契合。从2019年以来,我们可以明显地感觉到,围绕科技兴国、消费升级等方向的板块,都有非常亮眼的表现。食品饮料板块涨幅280%,电子板块涨幅超过130%,这些都有力地带动了指数上扬。

其次,是优质个股的崛起。即从微观层面上,沪深300纳入了大量优质的公司。权重前十的贵州茅台、中国平安、招商银行、五粮液、美的集团、恒瑞医药、兴业银行、中国中免、隆基股份以及格力电气,合计权重超过四分之一,合计市值超过10万亿。这些公司从全球的视角来衡量,都是非常优质的公司。

成分股里的三一重工、海康威视、比亚迪、顺丰控股、万华化学等,在各自的细分行业中都是具有全球竞争力的企业。

除此之外,随着国人资产负债表的项目转移和伴随着流动性宽裕,引发资金对于优质资产的追逐和渴求,从而主动修复了市场的估值倍数。从2019年年初到现在,沪深300成分股的平均市盈率从最低的不足11倍,提升到目前17倍,而指数也从底部的3000点出头抬升到了现在刷新历史高位,涨幅已经超过90%。

徘徊了十三年,在2015年甚至一度逼近高位。十三年的等待,是值得我们去反思一下的。

现在回头去看2007,当时有多疯狂,后来就有多荒唐。在投资时还是应该保持理性和冷静,不能盲目追逐热点,也不能不切实际地给高估值。股市毕竟有风险,每一笔投资都应该慎重,因为消化泡沫,会是一个漫长又痛苦的过程。

退一步讲,如果说择时显得过于玄学,在股市狂热的时候,优秀的基金经理也不一定能够独善其身。那我们应该更多地尊重价值,选择优质的公司,选择消化泡沫能力更优质的公司。

沪深300虽然十三年没有上涨,但在这十三年里(2007.6.1-2021.2.9),有125只股票成为了十倍股,有257只股票成为了五倍股,涨幅最大的还不是现在已经被冠以“YYDS”(网络用语“永远滴神”的拼音首字母缩写)的贵州茅台,而是深耕细分市场的东方雨虹

,当之无愧的百倍股。

东方雨虹历史走势图/来源于wind

短期来看,股市是投票机,大家会选择认为光鲜的公司,长期来看,股市是称重机,市场最终会让有价值的公司脱颖而出。

另一个启发,来自沪深300权重的变化。

如果说资本市场是经济的晴雨表,那么核心指数就是晴雨表上的刻度,准确刻画着经济冷暖、周期循环、结构变迁。

沪深300,机构投资者核心资产的指数,从问世至今已经有了15年历史,这15年恰恰也是中国经济发展模式转型升级的15年。沪深300指数也因此成为一个观察中国经济变化的独特时间轴。

投资一定要把握准经济前进的方向,就像梯子一定要搭对墙。

每个时代都有自己的鲜明特色,在鲜明特色的基础上,不断衍生出各种投资机会。回溯过往,在基建大发展的时期,投资周期类品种成果会非常显著;在地产狂飙的年代,房地产产业链无疑是最大的宝库;而经济开始转型后,加大消费和科技的投入,才更容易从市场中脱颖而出。

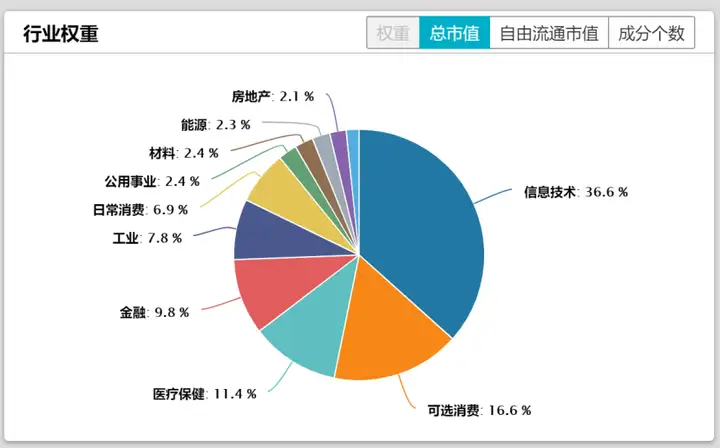

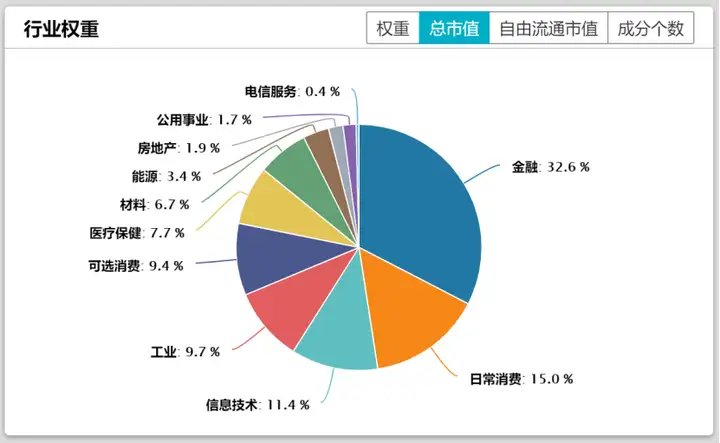

2021年2月标普500总市值行业分布 图/Wind

2021年2月沪深300总市值行业分布 图/Wind

中美同为大国,作为发达国家的美国,其经济结构对于处于发展阶段的中国来说,仍然具有一定的参考价值。随着人们对美好生活追求的不断提升,展望未来,可以预见在信息技术、可选消费以及医疗保健等领域,还有更加广阔的天地,也或许蕴藏着非常丰富的投资机会,让我们拭目以待。

更多精彩视频就在全景财经视频号!

点击图片可直接阅读

更多精彩内容请关注全景财经微信公众号