2964点和历史估值对比

8月9日估值文章《2774点与历史低位估值对比》的结论是很明显的处于底部区域

9月15日估值文章《3031点与历史估值对比》的结论是3031点虽然已经脱离了低估水平,但是还远不到说贵的水平,整体估值合理偏低。

10月4日估值文章《2905点和历史估值对比》的结论是2905点虽然距离全方位的绝对低估有一点距离,但又有部分指标重新进入低估区间。随着下跌,投资价值将会继续提高。3000点以下,越跌越乐观。

回过头看,过去3篇的估值对比文章都非常有指导意义。

8月结论是低估,随后就开始反弹

9月结论是进入合理区间,阶段性反弹高点

10月4日结论是重新进入低估区间,又成了阶段性低点。

现在的点位2964和历史估值对比,处于什么位置呢?

01 | PE估值

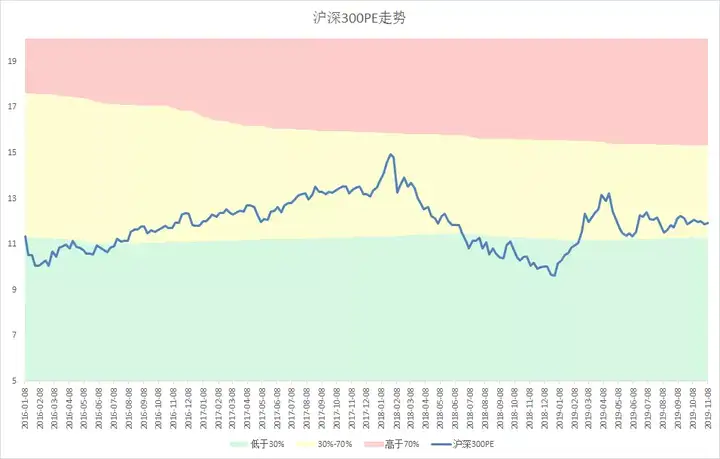

11月8日沪深300点位3973,相比8月11日3633上涨了9%。PE11.93倍,相比8月11日11.52倍只提高了3.6%。3季报密集披露,沪深300成分股盈利继续增长,使得估值进一步下降。

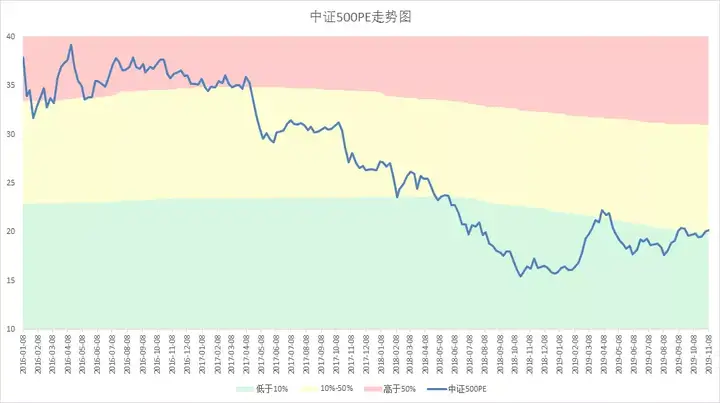

9月30日中证500点位4988,相比8月11日4600上涨了8.4%。但PE20.18相比相比8月11日17.59倍提高了14%。估值提高的速度远大于大于指数的上涨速度,说明中证500成分股3季度盈利出现了下滑。

中小盘股的周期性更强

经济不好的时候中证500成分股利润不仅没增长,反而下降。大市值沪深300成分股盈利的稳定性还有抗风险能力强于代表中小市值公司的中证500。即使经济差,依然可以保持稳定的增长。

反过来而言,当经济复苏时,中证500的成分股利润增长的速度也会更快。利润快速上升,估值提高,实现戴维斯双击。

投资中证500所期望的就是未来行情上涨时,高弹性带来的快速上涨。

沪深300历史PE走势图

沪深300从2015年至今PE走势图

从上面2张图可以看出,沪深300指数30%百分位有较强的支撑。目前沪深300的估值处于合理偏低的水平。

中证500历史PE走势图

中证500从2015年至今PE走势图

中证500依然处于绿色低估区域。

02 | PB估值

沪深300PB1.36倍,十分接近8月11日的1.32倍估值。

沪深300历史最低PB是2019年1月4日的1.18倍,下跌空间14%。

中证500PB1.76倍,历史最低PB为1.56倍,下跌空间11.4%。

PE和PB小结:

1. 虽然略有上涨,但目前PE和PB还是十分接近绝对低估的位置。

2. PB估值上看,当前估值距离历史最低水平仅剩11-14%的空间。

03 | 破净资产股票

通常我们用破净资产的股票数量来反应熊市的恐慌程度。

8月9日352只破净个股数量,已经超过历史上的所有低点,也超过了1月份2440点时的破净数量。

9月12日破净资产股票数量减少到248只。整整少了100个,市场情绪好了很多。

9月30日破净股票又再次快速增加,已有319只破净个股。

11月8日虽然相比9月30日有所上涨,但是破净个股竟然不降反升,增加到了327只。

04 | 牛熊市间隔时间

目前看,2440大概率将是本轮熊市最低点,距离2013年的1849点间隔5.53年,处于合理的间隔区间。

如果看未来的牛市,现在距离上一次牛市高点过去了4.4年,过去的时间还比较短。但从牛市时间周期看,未来3年牛市启动的概率挺大。

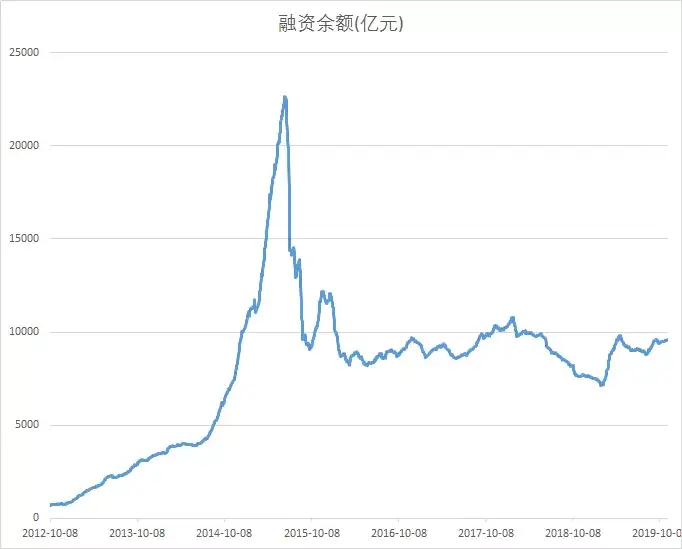

05 | 融资余额

融资融券开通较晚,无法与历史熊市低点对比。这个指标用于对市场情绪的观察。

当余额上涨时,说明市场趋于乐观,借钱炒股的人变多。

融资余额下降时,说明市场趋于悲观,都在还钱。

9月30日融资余额9372亿,11月7日融资余额为9580亿。目融资余额有所上升,但走势图上并不明显。我认为当前恐慌情绪并不明显。

06 | 沪深300盈利收益率与10年期国债收益率

盈利收益率:比如一个公司盈利是10亿,公司的市值是100亿,那盈利收益率就是10/100,也就是10%。换句话说,10%的盈利收益率代表如果用100亿买下一家公司,每年赚的净利润为10亿。如果换算到指数上,可以体现为一个指数的赚钱能力。

10年期国债到期收益率:相当于无风险收益率

两者的差值和倍数:可以理解为市场对于权益类投资的风险溢价。

从8月9日到9月12日到9月30日到11月7日,10年期国债收益率逐步由3.02%提高到3.27%。利率上升,债券基金表现应该不大好。

当前10年期国债收益率3.27%,而沪深300盈利收益率8.33%,沪深300风险溢价5.06%,已经接近9月12日3000点以上的水平。

沪深300盈利收益率是10年期国债收益率的2.55倍,虽然还是具有吸引力,但已经处于短期较低水平。

整体上看,权益类投资的预期收益率远高于10年期国债收益率,但是债券市场利率上升,使得吸引力略有下降。

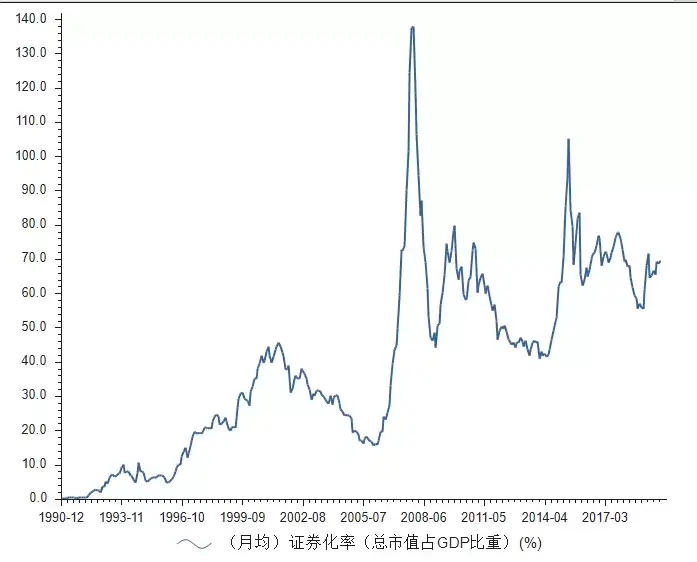

07 | 证券化率

证券化率俗称巴菲特指标,“巴菲特指标”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

A股市场发展的时间不长,早期处于从无到有的阶段,近10年证券化率才有参考价值。

目前证券化率69.54%,处于巴菲特认为具有吸引力的阶段。

07 | 小结

综上所述,当前点位2964虽然相比2905略有上涨,但是大部分指标的变化并不大,依然处于低估或者合理偏低的水平。

但是因为国债利率上行,沪深300盈利收益率与10年期国债收益率的比值出现了下滑。虽然只有2964,但是该项指标已经达到了前期3000点以上的水平。

整体而言,当前估值依然偏低,但是国债利率上行,使得股市的相对吸引力略有下降。

给我点个赞吧~

欢迎关注我的公众号【定投从零开始】从零开始系统学理财,关注后发送【理财书单】获取从入门到进阶的10本电子书,【交流】可微信交流