安信国际丨港股并购系列:港股借壳上市的判定标准(上)(安信港股开户)

前言

2021年的香港资本市场发生两件大事,一是联交所提高了主板上市的盈利标准,把三年累计盈利要求提高了60%至8000万港元;二是紧跟国际潮流推出了港版特殊目的收购公司(“SPAC”),然而与美版SPAC相比要求却不低,比如首次公开发售最低集资额要求高达10亿港元(美版SPAC无最低集资额要求,最低市值要求为5000万美元)。

中小企业上市之路愈发不易,借壳上市似乎又重回大众视野。在2019年联交所严打借壳上市后,反向收购的判定标准也被收紧,今年市场上还出现了第一单被新例处罚的案例(创建集团http://1609.HK),市值因此蒸发超过60亿港元。

本次系列专题将解析反向收购的判断标准,并结合实际案例来进一步分析。

01什么是反向收购(RTO)?

反向收购(Reversetakeover,RTO),通常也被称为“借壳上市”,是指非上市公司股东通过收购一家上市公司(壳公司)的股份来控制该公司,再由壳公司反向收购非上市公司的核心资产和业务,从而实现间接上市的目的。由于壳公司通常业务量较小,这个过程也被形象地成为“蛇吞象”。

通常这些收购目标不具备独立上市的能力,否则也不会采取这种“曲线救国”的形式。联交所《上市规则》第14.06B条1中,也点明了反向收购具有将收购目标上市的意图,并规避新上市申请的要求。

02RTO的判定标准?

根据《上市规则》第14.06B、14.06C条,判定是否属于RTO有三种测试,分别为“明确测试”、“原则为本测试”和“极端交易测试”。

A

首先,如果交易未通过“明确测试”,将立刻被认定为RTO;如果通过了“明确测试”,还需接受“原则为本测试”的综合考量。B

其次,如果通过了“原则为本测试”,便不属于RTO;若未通过,还有一项豁免测试,即“极端交易测试”。C

最后,如果交易属于“极端交易”将会被豁免,但需加强信息披露的程度;但如果不属于“极端交易”,则会被视为RTO。

A

明确测试

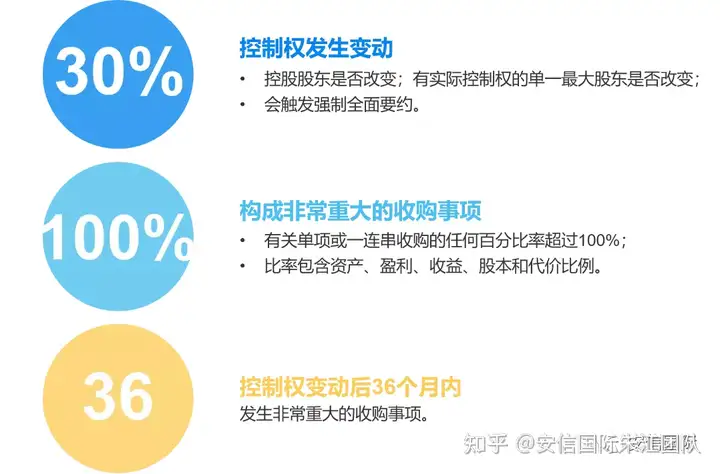

“明确测试”正如其名,有明确的量化指标可以参考。如果在控制权变动(30%或以上)的同时或36个月内,发生了非常重大的收购事项2,将无法通过“明确测试”。

关于重大收购事项的计算,是将收购交易涉及的数据除以上市公司的数据所得百分比,若任意一项的结果大于100%,即属于重大收购事项。其中,代价比率和股本比率比较容易判断。

B

原则为本测试

原则为本测试是整体考虑的综合测试,具有一定的主观判断成分。联交所将结合以下六项因素,来进行综合考虑。

01

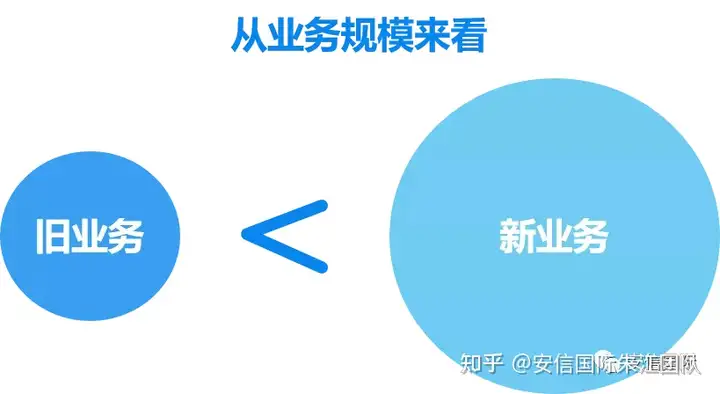

收购规模相对于上市公司的规模

如果上市公司进行大规模收购,令交易完成后现有的主营业务不再重要,就有可能被判定为RTO。联交所对此没有设定绝对界限,需结合其他评估因素一并考虑。

02

上市公司主营业务是否出现根本转变

根据联交所的指引信,“根本转变”并非指与上市公司现有业务发展策略有关的业务,也不包含与上市公司规模相称的收购项目。比如,如果是向上下游扩张的产业链整合,或者多元化发展,便不属于“根本转变”。

03

上市公司之前的业务性质及规模

如果上市公司现有业务较小,或具有壳股特征,当进行重大收购时较易被视为RTO。

04

收购标的质素

收购标的本身是否满足新上市的资格。

05

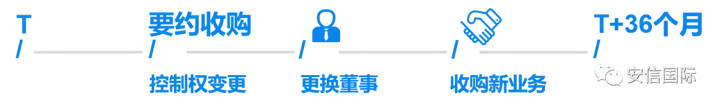

控制权或实际控制权变动06

一连串意图将收购目标上市的交易或安排(通常为36个月之内)

联交所通常会将第5和6项综合考虑,比如,投资者可能会购入上市公司的重大股权、委任新董事进入董事会等,然后再收购新的业务,并且新董事对上市公司的原有业务毫无经验,但对上市公司收购的新业务却有专业知识。这样的一连串交易或安排可能会引用RTO规则。

值得注意的是,如果控制权变更后的36个月刚过,就提出收购新业务的交易,该交易可能会被认为在36个月内就已开始筹划,也可能会被视为RTO。

C

极端交易测试

如果未通过“原则为本测试”,联交所设置了豁免情形——“极端交易测试”。

只可惜正如其名,“极端交易”测试较难满足:

01

上市公司不能具有“壳股”的特征。02

在进行收购交易前的36个月内,控股权没有发生实质性的改变且没有一连串意图将收购目标上市的交易或安排。03

上市公司的主营业务规模庞大(年收入或总资产大于10亿港元),且收购后会继续经营主营业务。04

收购目标需符合《上市规则》8.05条(包含盈利测试)。

03总结

判定是否属于RTO,需要通过三关测试,包含“明确测试”、“原则为本测试”和“极端交易测试”。其中,“原则为本测试”有较多的主观综合考量,在交易中更需慎之又慎,避免被判定为RTO。

如果不幸被认定为RTO,将会面临什么后果呢?在下一篇中,将介绍第一个被RTO新例处罚的案例——创建集团http://1609.HK。

注释

1反收购行动是指上市发行人的某项和某连串资产收购,而有关收购按照交易所的意见构成一项交易及/或安排(或一连串交易及/或安排),或者属于一项交易及/或安排(或一连串交易及/或安排)的其中一部分;而该等交易及/或安排具有达致把收购目标上市的意图,同时亦构成规避《上市规则》第八章所载有关新申请人规定的一种方法。

2非常重大的收购事项,指上市发行人的某项资产收购或某连串资产收购(按《上市规则》第14.22及14.23条合并计算),而就有关收购计算所得的任何百分比率为100%或以上者。

作者:安信国际 朱江团队

免责声明

1、公司数据来自公开资料,仅供参考,投资者不应根据本版本中的资料作出任何投资决定。

2、本文件并不构成向任何司法权区的公众人士提呈出售任何证券的发售通函、通知、通函、小册子或广告,亦非邀请公众人士提出认购或购买任何证券的要约,且不旨在邀请公众人士提出认购或购买任何证券的要约。

3、安信国际,其母公司和/或附属公司或任何个人不能担保其准确性或完整性。

4、本文件不应被视为劝诱认购或购买任何证券,亦不拟构成该等劝诱。

5、安信国际,其母公司或任何其附属公司不会对因使用此报告内之材料而引致任何人士的直接或间接或相关之损失负上任何责任。

6、投资者应咨询专业意见。

7、除非获得安信国际的授权,任何人不得以任何目的复制,派发或出版此报告。安信国际保留一切权利。